Какими способами можно проверить компанию на банкротство

Содержание:

- О ком появляются данные на ЕФРСБ?

- Как проверить юридическое лицо на банкротство?

- Банкротство физических лиц последствия для должника

- Кто может попасть в список кредитных должников

- Как проверить банкрот ли физическое лицо

- Проверка на банкротство и источники сведений о том, что юридическое лицо — банкрот

- Какие сведения содержит

- Список документов для банкротства физического лица

- Какие бывают базы данных о должниках

- Процедура реализации имущества гражданина

- Публикация данных в ЕФРСБ

- Инструкция, как проверить физическое лицо

- Сколько стоит стать банкротом в 2021 году?

- Все сервисы для проверки контрагента на банкротство

- Как осуществляется поиск банкротов

- Альтернативные источники проверки информации о должниках

- Процедура банкротства

О ком появляются данные на ЕФРСБ?

В едином федеральном реестре сведений о банкротстве появляются данные на всех юридических и физических лиц, которые не в состоянии проводить свою деятельность в полной мере, из-за недостатка денежных средств.

Изначально этот перечень создавался только для юридических лиц и предпринимателей, но с 2015 года, в него вносят данные и о физических лицах. При этом обратиться о несостоятельности может как заинтересованное лицо, так и сам должник. За 3 года действия поправки, в системе зарегистрировано более 44 тысяч заявлений о банкротстве граждан, не ведущих предпринимательскую деятельность.

Как проверить юридическое лицо на банкротство?

Банкротство юридических лиц можно проверить в Едином Федеральном Реестре сведений. Через единую базу можно получить выписку на конкретное юридическое лицо. Для этого необходимо подать заявление и следующие данные: реквизиты руководителя, юридический адрес и другие сведения, которые помогут идентифицировать лицо.

Другой способ проверить информацию о банкротстве руководителя — подать запрос в Картотеку арбитражных дел. Главное правильно заполнить графы:

- Наименование руководителя;

- ИНН или ОГРН;

- Далее выбирается вкладка: «Банкротные». После чего система автоматически проводит электронный поиск.

Если человек зачислен в список банкротов или находится на определенной стадии разорения (открыто конкурсное производство), заинтересованный гражданин может получить полную информацию обо всех нюансах и результатах процедуры.

Также дело о банкротстве руководителя публикуется в печатном издании — «Коммерсантъ». Согласно Законодательству РФ и статье 28 ФЗ 127 о несостоятельности и банкротстве, публикование финансовой несостоятельности организаций обязательно. Кроме того, издательство оповещает граждан о проведении собрания кредиторов и о начале продажи имущества руководителя. Чтобы проверить сведения о разорении руководителя необходимо зайти на сайт издательства, найти поисковую систему и ввести ИНН или регистрационный номер.

Налоговая служба также вправе обнародовать статус банкротства руководителя организации. Проверка на сайте налоговой проводится по тем же сведениям: ФИО юридического представителя, ОГРН или ИНН.

Банкротство физических лиц последствия для должника

Несмотря на всю привлекательность признания банкротства, статус финансовой неспособности имеет множество недостатков. В частности, возникает масса неприятных последствий, которые преследуют должника. В частности, это высокая стоимость процедуры, оплата которой ложится на финансово несостоятельное лицо. Помимо этого, гражданин лишается некоторых прав, а именно:

- банкрот больше не сможет совершать сделки относительно покупки и продажи имущества, не может передавать его в залог или выдавать поручительства. Банкрот больше никогда не сможет самостоятельно распоряжаться имуществом, даже если оно всецело принадлежит ему;

- не может покидать пределы страны. Сделать должника невыездным вправе только решение суда;

- самостоятельно руководить средствами на своих счетах в банках. Все банковские карточки банкрота следует отдать финансовому управляющему.

Помимо этого человек после признания несостоятельности следующие 5 лет должен ставить в известность банки и иные кредитные организации о своем статусе, особенно если человек обращается в финансовую организацию с целью предоставления кредитных или заемных средств.

Кто может попасть в список кредитных должников

Физические лица

В официальные реестры судебных приставов человек может попасть только после решения суда о взыскании с него денег. При этом банкам часто выгоднее продавать долги заемщиков коллекторам, чем передавать в суд. Это связано с тем, что как только начинается судебный процесс, долг фиксируется, проценты по нему перестают начисляться, а само решение суда может оказаться невыгодным для банка. Долг будет выплачиваться минимальными суммами длительное время. Гораздо выгоднее сразу переуступить просроченный кредит коллекторскому агентству.

В список банкротов попадают лица, в отношении которых начата процедура банкротства. А в черный список банка может попасть любой клиент даже при мелком нарушении условий кредита, при этом он может об этом даже не узнать.

Юридические лица

Принципиально процесс включения в реестры должников юридических лиц ничем не отличается от описанных выше. Попадание туда возможно только на основании судебного постановления.

Как проверить банкрот ли физическое лицо

Чтобы кредитор не оказался в неприятном положении, желательно заранее проверять надежность гражданина, который обращается за ссудой. Есть достаточное количество открытых ресурсов, где можно без каких-то проблем найти информацию о гражданах, объявивших себя банкротами. Сделать это можно бесплатно онлайн, не покидая свою квартиру или офис.

Проверка на банкротство физических лиц через сайт ЕФРСБ

Одним из методов, как можно проверить банкротство физических и юридических лиц, — это воспользоваться Единым Федеральным реестром сведений о банкротстве. Данный ресурс основывается на пункте 6 статьи 28 Федерального закона 127-ФЗ и содержит следующие сведения:

- Дата начала проведения процесса банкротства и номер дела, которое ведет арбитражный суд.

- Сведение об имуществе должника, которое выставлено на торги.

- Назначенный юридическому лицу финансовый управляющий.

- Дата прекращения рассмотрения дела о банкротстве.

- Принятие арбитражным судом решения по заявлению, отправленному третьим лицом, которое предъявляет финансовую претензию по долгам.

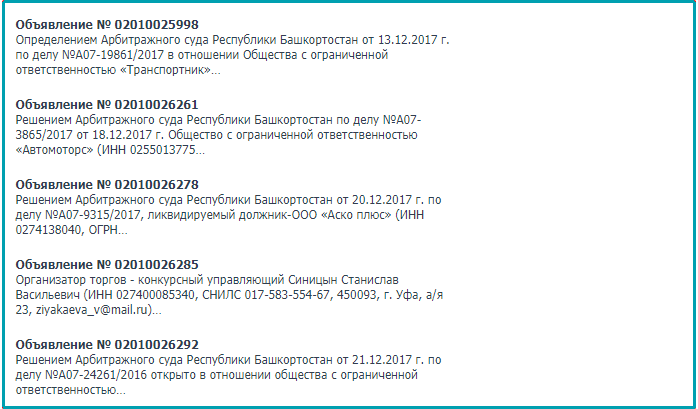

Так, чтобы найти выписку на необходимое лицо, нужно зайти на вкладку «поиск должников», которая находится слева в верхней части страницы. Нужные данные можно ввести сразу в поле, но лучше нажать на кнопку «Расширенный поиск», чтобы запрос был более подробным, а результат точнее.

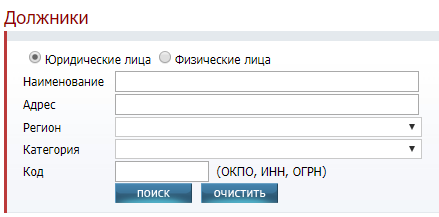

Далее для поиска юридического лица нужно заполнить графы: наименование, адрес, код (ОКПО, ИНН, ОГРН). А в графах регион и категория выбрать варианты ответа из всплывающих вариантов. Далее следует нажать на кнопку «поиск», если данные введены верно, и банкрот имеется в базе, то можно получить однозначный ответ на запрос.

Для проверки банкротства физлица нужно также воспользоваться формой запроса. Можно сразу же внести данные в графу «поиск должников», но количество граждан-банкротов с одинаковыми ФИО может быть велико, поэтому рекомендовано воспользоваться расширенным поиском. При этом надо будет заполнить графы: Фамилия, Имя, Отчество, адрес, код (ИНН, ОГРНИП, СНИЛС).

В графах регион и категория следует выбрать нужный вариант из всплывающего списка. Есть вероятность, что должник относится к категории индивидуальных предпринимателей, быть рядовым гражданином или лицом, которое скрывается от кредиторов. Если все данные введены корректно, то можно получить точный ответ, является ли данное лицо банкротом или в настоящее время ведется процесс по признанию статуса банкрота.

Картотека арбитражных дел Мой арбитр

Есть другой метод, как узнать о том, является ли гражданин банкротом. Для этого нужно подать запрос в Картотеку арбитражных дел, находящуюся на официальном сайте Арбитражного суда по адресу kad.arbitr.ru.

Зайдя на сайт, можно увидеть слева графы для поиска дел. А сверху находятся вкладки, среди которых есть нужная нам – банкротные. Для проведения поиска заполняем графы: участник дела, судья, суд, номер дела. Вносим всю информацию, которая нам известна для более точного поиска. Также можно обозначить период, когда могло быть возбуждено судебное производство, если нам известна такая информация.

После ввода всей нужной информации система выдаст все данные, которые в ней имеются. Таким образом можно понять, является ли нужное лицо банкротом или нет.

Газета коммерсантъ

Одним из важных этапов признания гражданина банкротом является публикация в печатном издании «Коммерсантъ». Это обусловлено законодательством Российской Федерации. А точнее Федеральным законом 127-ФЗ, где оговаривается все, что касается признания несостоятельности и банкротства. Кроме публикации данных, «Коммерсантъ» проводит оповещение граждан о проводимых собраниях кредиторов, а также о продаже имущества должника.

Проверка на банкротство и источники сведений о том, что юридическое лицо — банкрот

Существует 5 способов проверить банкротство юридического лица:

- На сайте ЕФРС.

- На сайте ФНС.

- Путем получения выписки о банкротящейся организации в ЕГРЮЛ (например, через сайт ФНС).

- На сайте арбитражного суда.

- На портале газеты «Коммерсант».

Проверка сведений на сайте ЕФРС

Для поиска сведений необходимо перейти на сайт: //bankrot.fedresurs.ru/. Далее под окном поиска в левой части экрана требуется нажать на кнопку «расширенный поиск». После этого необходимо ввести в появившиеся поля следующие данные:

- Название организации.

- Ее адрес.

- Регион регистрации.

- Категорию (например, страховая организация, застройщик, и т.д.).

- Код ОКПО, ИНН или ОГРН на выбор.

После этого требуется нажать на кнопку «Поиск» и изучить выданную информацию. Также можно скачать различные документы, связанные с банкротством, в частности судебные акты.

Проверка сведений на сайте ФНС

Данный способ менее удобен, чем предыдущий, поскольку ФНС не специализируется на предоставлении информации по организациям-банкротам и компаниям, находящимся в процессе банкротства. В то же время, данные получить можно. Для этого требуется зайти на сайт //egrul.nalog.ru/.

Есть вопрос? Ответим по телефону! Звонок бесплатный!

Москва: +7 (499) 938-49-02

Петербург: +7 (812) 467-39-58

Бесплатный звонок по России: 8 (800) 350-84-13, доб. 453

Далее необходимо:

- Ввести данные об организации (либо наименование и регион, либо ОГРН/ИНН).

- Ввести цифровой код с картинки.

- Нажать на кнопку «Найти».

Данный способ полезен и тем, что после вывода информации об интересующей организации, можно в один клик скачать выписку из ЕГРЮЛ, которая хоть и не заверена, но содержит актуальную информацию.

Скачивание выписки из ЕГРЮЛ на сайте ФНС

Как уже упоминалось выше, выписку можно скачать в один клик. Существует и альтернативный способ получить заверенную электронной подписью выписку из ЕГРЮЛ, перейдя на сайт //service.nalog.ru/vyp/.

Проверка сведений на официальном сайте арбитражного суда

Для проверки необходимо перейти на сайт kad.arbitr.ru. Это картотека арбитражных дел, включая дела о банкротстве.

Далее необходимо указать все или лишь некоторые данные, а именно:

- ОГРН или ИНН фирмы.

- Фамилию судьи.

- Название суда.

- Номер дела.

- Дату регистрации дела.

Далее необходимо нажать на вкладку «Банкротные», и сайт выдаст перечень дел при их наличии.

Проверка на портале газеты «Коммерсант»

Поскольку данная газета является официальным печатным изданием, публикующим сведения о банкротстве, то на ее сайте также размещаются интересующие читателя данные. Необходимо перейти на сайт //www.kommersant.ru/bankruptcy. Информация выводится в виде объявлений. Любой желающий может воспользоваться поиском по ИНН, либо ОГРН организации.

Какие сведения содержит

Сведения, публикуемые в ЕФРСБ, оплачиваются банкротом. Вне зависимости от объема информации, ее содержания и количества приложений цена одного сообщения составляет 805 руб.

Мнение эксперта

Романов Игорь Северинович

Адвокат с 7-летним стажем. Специализация — гражданское право. Большой опыт в разработке юридической документации.

В реестре содержится информация о банкротстве организаций. Потому как для физических лиц нет отельного ресурса, база данных сервиса содержит также информацию о финансовой несостоятельности граждан.

Содержание ресурса:

- отчеты об оценке имущества должников, выставленного на торги;

- сведения о торгах;

- реестры арбитражных управляющих и СРО;

- сведения о финансово несостоятельных лицах и прочая информация, относящаяся к банкротству.

Реестр обновляется арбитражными управляющими, которые уполномочиваются на это решением суда. При замене арбитражного управляющего обязанность по внесению сведений временно передается представителям СРО.

Операторы реестра проверяют публикуемые данные и при необходимости редактируют их. Все изменения по делам должны своевременно отображаться на ресурсе:

- Начало и окончание процедуры. Запуск процесса наблюдения и выздоровления, сведения о торгах.

- Остановка процедуры банкротства и ее причины.

- Замена арбитражного управляющего, причина замены.

- Сведения о намерениях погашения долга.

Сведения о банкротах должны вноситься в реестр не позднее 3-х дней после получения их арбитражными управляющими.

Действующим законодательством предусмотрено административное наказание для нарушителей порядка предоставления информации:

- физическим лицам при нарушении предусмотренных сроков грозит штраф до 50 тыс. руб.;

- для юридических лиц предусмотрен штраф в размере до 250 тыс. руб.

Список документов для банкротства физического лица

Для того, чтобы начать процедуру признания собственной долговой ямы и невозможности с нее выбраться, человек обязан предоставить в арбитражный суд следующий перечень документов:

документ, с помощью которого можно подтвердить наличие неоплачиваемых долгов. Это может быть расписка или кредитный договор, с просроченными сроками оплат. Так же следует доказать неплатежеспособность гражданина: отчета о доходах и выписки банковских счетов будет достаточно;

выписка из ЕГРИП. С помощью нее гражданин может подтвердить или опровергнуть наличие ИП. Эта справка должна быть предоставлена в суд за 5 дней до прихода физического лица;

список кредиторов

Важно максимально детально расписать имеющуюся информацию: указать их ФИО, с указанием места проживания и размера долга отдельно по каждому кредитору;

опись имеющегося имущества с уточнением его месторасположения. Гражданин должен указывать любое имущество, даже то, что находится в залоге, например, квартира купленная в ипотеку;

копии документов, утверждающих право собственности на движимое и недвижимое имущество

Это также касается и предметов интеллектуальной деятельности;

выписки из реестров акционеров, если неплательщик имеет долю в пакете акций какой-либо организации;

банковская выписка о состоянии счетов, открытых на физическое лицо с указанием актуальных остатков по счетам;

сведения о поступлении денежных средств и уплаченных налоговых выплатах за предыдущие 3 года;

копия свидетельства ИНН;

копия СНИЛС и личный страховой номер;

справка от службы занятости об отсутствии постоянной работы у неплательщика (если он безработный);

справка из загса о заключении или расторжении брака;

свидетельство рождения несовершеннолетнего ребенка;

иные документы, способные подтвердить статус неплатежеспособности гражданина.

Все документы, особенно свидетельствующие о доходах гражданина, должны быть сделаны за 3 года до подачи заявления о банкротстве.

Какие бывают базы данных о должниках

Существует еще один единый федеральный реестр сведений о банкротстве. В него попадают физические лица и организации, в отношении которых начата процедура банкротства. Он так же является открытым и общедоступным, любой может воспользоваться этой информацией.

Банки формируют собственные черные списки, но не имеют права как-либо обнародовать их. Это закрытая информация, предназначенная только для внутреннего пользования. Подобные реестры формируют все ведущие банки, получая информацию из различных источников. Так в черный список Сбербанка можно попасть, если у вас есть следующие долги:

- Неоплаченные счета за ЖКХ, воду, электричество, за детский сад и прочее.

- Штрафы, в том числе в ГИБДД.

- Неуплаченные алименты.

- Другие платежи, назначенные по суду. Например, если вы проиграли какое-то дело в суде и не выплатили положенную компенсацию.

- Невыплаченные кредиты в Сбербанке или в любом другом банке и долги микрофинансовым организациям.

При этом банк для своего удобства может определять для себя разные категории должников:

- те, которые платят по кредитам, но с периодическими просрочками;

- клиенты с постоянными и длительными просрочками;

- злостные неплательщики.

В зависимости от того, к какой категории относится должник, банк может выбрать меру воздействия. Так, людям, которые погашают кредит, но не соблюдают сроки, порой достаточно звонков с предупреждениями от сотрудников банка. Дела неплательщиков передаются коллекторским агентствам и в суд. А информация о действиях заемщика по кредиту добавляется в кредитную историю, постепенно ухудшая ее. При этом кредитные истории физических лиц собираются независимыми бюро кредитных историй из разных банков. Так что если человек задерживает платежи в Сбербанке, а потом попробует взять кредит в какой-то другой финансовой организации, то информация о проблемах с погашениями легко вскроется и скорее всего повлечет за собой отказ.

Если вы невнимательно контролируете расходы и погашения по открытым кредитам, то велика вероятность накопления неучтенных долгов. Рассмотрим, как это может произойти на примере кредитной карты в банке.

Ситуация: вы оформили кредитную карту в банке Траст. По договору с банком, вы должны вносить обязательный платеж не позднее 5 числа месяца. Если вы вносите деньги 4 или 5 числа, то банк Траст может не успеть зачислить их на счет. Это связано с техническими особенностями системы обработки данных или если эти числа месяца выпадают на выходные. За дни просрочки по платежу начисляются пени, и их неуплата ведет к тому, что сумма долга копится. Клиент находится в полной уверенности, что честно гасит кредит. В результате, со временем клиент считает кредит погашенным, а между тем копится долг по просрочкам. Это может длиться месяцы и даже годы. С накоплением внушительной суммы банк Траст заносит клиента в свой черный список и может передать его долг коллекторам или судебным приставам. При этом кредитная история заемщика будет испорчена и это создаст проблемы в будущем.

Эта ситуация произошла не только по вине банка, но и по вине заемщика. Потому что банк полностью возлагает на него ответственность за погашение кредита, в том числе и контроль. Поэтому самым правильным вариантом будет постоянно контролировать состояние кредитного счета, а после выплаты запросить в банке справку об отсутствии задолженности.

Процедура реализации имущества гражданина

^

Процедура реализации имущества гражданина – это реабилитационная процедура банкротства, которая вводится определением арбитражного суда сроком на 6 месяцев и направлена на реализацию имущества гражданина-банкрота с целью пропорционального удовлетворения требований его кредиторов ().

- не представлен план реструктуризации долгов; не одобрен план реструктуризации долгов собранием кредиторов, за исключением случая, когда судом вынесено определение об отложении вопроса об утверждении плана;

- план реструктуризации долгов отменен судом;

- возобновлено производство по делу в случае нарушения условий мирового соглашения и в других случаях возобновления производства по делу о банкротстве.

Срок процедуры реализации имущества гражданина составляет не более шести месяцев, но может быть продлен арбитражным судом.

После признания гражданина банкротом наступают следующие правовые последствия:

- все права в отношении имущества, составляющего конкурсную массу, в том числе на распоряжение им, осуществляются только финансовым управляющим от имени гражданина и не могут осуществляться гражданином лично;

- сделки, совершенные гражданином лично (без участия финансового управляющего) в отношении имущества, составляющего конкурсную массу, ничтожны. Требования кредиторов по сделкам гражданина, совершенным им лично (без участия финансового управляющего), не подлежат удовлетворению за счет конкурсной массы;

- регистрация перехода или обременения прав гражданина на имущество, в том числе на недвижимое имущество и бездокументарные ценные бумаги, осуществляется только на основании заявления финансового управляющего. Поданные до этой даты заявления гражданина не подлежат исполнению;

- исполнение третьими лицами обязательств перед гражданином по передаче ему имущества, в том числе по уплате денежных средств, возможно только в отношении финансового управляющего и запрещается в отношении гражданина лично;

- должник не вправе лично открывать банковские счета и вклады в кредитных организациях и получать по ним денежные средства.

После того, как суд признает гражданина банкротом, все его имущество должно быть продано в установленном Законом о банкротстве порядке, а полученные денежные средства распределены между кредиторами.

По общему правилу все имущество гражданина, имеющееся на дату принятия решения арбитражного суда о признании гражданина банкротом и введении реализации имущества гражданина и выявленное или приобретенное после даты принятия указанного решения, составляет конкурсную массу. Имущество гражданина, принадлежащее ему на праве общей собственности с супругом (бывшим супругом), также подлежит реализации в деле о банкротстве гражданина по общим правилам. Исключение составляет перечень имущества, установленный пунктом 3 и .

Порядок продажи имущества гражданина устанавливается определением арбитражного суда. Положение о порядке реализации имущества должно соответствовать правилам продажи имущества должника, установленным статьями , , , Закона о банкротстве.

Драгоценности и другие предметы роскоши, стоимость которых превышает сто тысяч рублей, и вне зависимости от стоимости недвижимое имущество подлежат реализации на открытых торгах.

После завершения торгов, финансовый управляющий приступает к погашению требований конкурсных кредиторов. Если имущества гражданина не хватило, чтобы рассчитаться по всем долгам, то неоплаченная задолженность считается погашенной.

По итогам рассмотрения отчета о результатах реализации имущества гражданина арбитражный суд выносит определение о завершении реализации имущества гражданина.

Публикация данных в ЕФРСБ

Банкротство – продолжительный процесс, который состоит из:

- Первого этапа – наблюдения;

- Второго этапа – финансового оздоровления;

- Третьего этапа – внешнего управления;

- Четвертого этапа – конкурсного управления.

Это относится только к юридическим лицам, для ИП и физических лиц предусмотрен упрощенный вариант. Он состоит из двух стадий: реструктуризации и реализации. Подробнее об этом читайте в нашей инструкции по банкротству.

На дело о банкротстве назначается арбитражный управляющий, следящий за выполнением процедур. Это член саморегулируемой организации, работающий за гонорар. Инициатор процесса получает право выбрать кандидата на эту роль. А в случае с банкротством физ лиц выбрать можно только СРО.

Арбитражный управляющий должен публиковать материалы о банкротстве. Его законные обязанности – размещать сообщения на ЕФРСБ и в печатном варианте в газете «КоммерсантЪ». Платеж за размещение взимается с должника.

Инструкция, как проверить физическое лицо

Проверки физических лиц на банкротство осуществляются онлайн. Действуют два способа:

- Сайт Единого федерального реестра сведений;

- Сайт Картотеки арбитражных дел.

Проверка банкротства онлайн доступна благодаря размещенной информации о должниках на официальном сайте Картотеки арбитражного суда. Сведения по банкротству физических лиц можно узнать с помощью алгоритма действий:

- Зайти на сайт Картотеки;

- В поиске ввести сведения об индивидуальном предпринимателе;

- Выбрать отдельную вкладку: «Банкротные»;

- Запустить поиск системы.

На странице отобразятся все данные о финансовой несостоятельности гражданина.

Согласно Законодательству России рассекречивать финансовое положение предпринимателей и физических лиц так же может издание «Коммерсантъ».

Быстрая форма заявки

Заполни заявку сейчас и получи деньги через 30 минут

Сколько стоит стать банкротом в 2021 году?

Опишем все стадии прохождения дела о банкротстве и разберем, какие затраты у физлица возникают на каждом этапе.

Этап обращения в суд

В момент подачи заявления о признании финансовой несостоятельности человеку необходимо заплатить:

- госпошлину в размере 300 рублей. Стоимость госпошлины установлена ст. 332.21 Налогового кодекса;

- внести на счет суда стоимость услуг финансового управляющего — 25 000 рублей.

Следует учесть, что услуги финуправляющего можно оплатить позднее. Но для этого сразу же нужно подать ходатайство об отсрочке

Важно, чтобы 25 000 рублей были внесены до начала первого судебного заседания. Далее в течение пяти дней суд принимает решение о дате первого заседания по делу о банкротстве

Стоимость услуг арбитражного управляющего указана в ст. 20.6 закона о банкротстве. С 2017 года вознаграждение составляет 25 000 рублей. Плюс 7% управляющий получит от той стоимости, за которую будет реализовано имущество должника на торгах.

Но проценты платятся только в том случае, если у должника есть имущество, которое можно будет по суду реализовать. Проценты выплачиваются управляющему после завершения расчетов с кредиторами.

Подходите ли вы под критерии банкротства?

Реструктуризация долгов

На банкротство должник идет, ожидая списания своих долгов. Но на практике до этапа списания надо еще дойти. Ведь суд может ввести процедуру реструктуризации долгов, если сочтет, что доходов должника хватит, чтобы вернуть долг хотя бы на 80% в течение трех лет.

В деле о банкротстве физлица согласно закону сначала должна быть назначена реструктуризация долга, и только потом — реализация имущества. Именно в этом случае истцу придется оплатить услуги финуправляющего повторно, включая все сопутствующие расходы.

Поэтому важно дать понять суду практически на первом заседании, а лучше еще до начала процесса, что даже при введении процедуры реструктуризации долг будет оставаться для вас неподъемным, что продление срока кредитов не решит, а лишь усугубит ваши проблемы. Поэтому в заявлении, подаваемом на банкротство, надо указать, что вы просите судью сразу перейти к этапу реализации имущества

Это позволит сэкономить время и деньги.

Реализация имущества

Реализация имущества — это продажа вашей собственности с торгов для того, чтобы финуправляющий смог провести выплаты в адрес кредиторов. В рамках этого этапа появляются расходы — например, на публикации о вашем банкротстве в печатном издании «КоммерсантЪ» и на специализированном портале «Федресурс». Этот этап всегда присутствует в деле о банкротстве.

В среднем одна публикации в «Коммерсанте» будет стоить 11 000 рублей. Цена одной публикации на «Федресурсе» составляет 430 рублей.

При распродаже имущества должника во время признания его банкротом финуправляющий делает 7-8 публикаций на ЕФРСБ. Соответственно, расходы составят порядка 3 000 – 3 500 рублей. Поэтому на публикации придется потратить минимум 14 000 рублей.

Реструктуризация или реализация? Что подходит именно в вашем случае

Все сервисы для проверки контрагента на банкротство

Рассмотрим официальные ресурсы, с помощью которых можно узнать, находится ли Ваш контрагент на стадии банкротства.

ЕФРСБ – fedresurs.ru

Самый простой и надежный способ проверить контрагента на банкротство – открыть Единый федеральный реестр сведения о банкротстве на Федресурсе fedresurs.ru. Он содержит информацию обо всех должниках, в отношении которых начата процедура несостоятельности.

Система поиска на портале интуитивно понятна. Достаточно ввести название должника. Также есть кнопка «расширенного поиска».

При необходимости можно скачивать различные документы, связанные с процедурой несостоятельности контрагента.

Газета «Коммерсантъ» – kommersant.ru

Газета «Коммерсантъ» признана официальным изданием для публикации сведений о банкротах на основании распоряжения Правительства РФ от 21.07.2008 года № 1049-р. Информация выводится в виде объявлений.

Чтобы проверить контрагента, необходимо зайти на страницу bankruptcy.kommersant.ru, выбрать вкладку «Поиск объявления о банкротстве» и ввести ИНН или ОГРН.

Картотека арбитражных дел – arbitr.ru

Вся официальная информация арбитражных судов по спорам о несостоятельности публикуется в картотеке арбитражных дел arbitr.ru. Для поиска сведений о контрагенте достаточно ввести ИНН или ОГРН. Вы можете подписаться на карточку дела о банкротстве и получать на электронную почту уведомления о ходе судебного процесса.

Другие полезные ресурсы:

Назовем еще несколько полезных ресурсов, где можно получить информацию о контрагенте:

- Сайт ФНС nalog.ru предлагает воспользоваться сервисом «Риски бизнеса: проверь себя и контрагента». Потребуется ввести ОГРН (ИНН) компании или выбрать наименование с указанием региона местонахождения. Сервис выдаст выписку из ЕГРЮЛ в виде электронного документа. В ней содержится актуальная информация по должнику.

- Сайт ФССП fssprus.ru предоставляет доступ в Банк данных исполнительных производств. Здесь вы узнаете о задолженности контрагента и открытых в отношении него исполнительных производствах.

Если в отношении Вашего контрагента начата процедура банкротства, рекомендуем не тянуть время и воспользоваться помощью юриста. Обращайтесь к экспертам Юридической компании «КМК», мы подготовим все документы для включения Ваших требований в реестр кредиторов должника.

Как осуществляется поиск банкротов

На сайте ЕФРСБ Вы можете найти информацию:

- о проведении собраний;

- об этапах процесса банкротства;

- и необходимую документацию, которая подготавливается арбитражным управляющим.

Чтобы узнать о финансовом положении конкретного гражданина, Вам необходимо просто ввести ФИО в поле поиска при этом указав в типе – «Физические лица». Однако стоит помнить, что существует большая вероятность того, что банкротами могут оказаться различные люди, имеющие одинаковые данные. Для решения этой проблемы предусмотрен расширенный поиск, позволяющий конкретизировать свой запрос. Вам потребуется внести иные известные Вам сведения (например, дата либо место рождения, регион, номер телефона, ИНН, СНИЛС, место жительства и пр.), благодаря которым будет подобран наиболее подходящий вариант.

Также в ЕФРСБ размещен и перечень юридических лиц – банкротов. Для поиска компании Вам потребуется ввести такие данные, как её наименование, юридический/фактический адрес, категорию (обычная организация или, например, градообразующая и пр.), ИНН, ОГРН, ОКПО, ОКОПФ.

Альтернативные источники проверки информации о должниках

Существуют альтернативные источники, публикующие информацию о неплатежеспособности граждан. С их помощью можно отследить судьбу финансового положения должника начиная со старта и заканчивая завершающей стадией дела. Речь идет о федеральных ресурсах:

- arbitr.ru, куда стекаются все данные про арбитражные процессы;

- fssprus.ru, база судебных приставов, в обязанности которых входит проверка платежеспособности физических лиц.

Реестр судебных приставов удобен тем, что существует реальная возможность оценить финансовое положение потенциального партнера ещё до начала судебной тяжбы. Если в производстве у приставов находится несколько дел о взыскании с гражданина денежных средств в крупных размерах, навряд ли с этим человеком стоит иметь делом.

Распространенная практика — перед тем, как выдать гражданину заём, банки проверяют его репутацию в Бюро кредитных историй. Там они могут проверить сведения не только о банкротстве физических лиц, но и о наличии текущих кредитов в других банках. Рядовым гражданам, готовым предоставить в долг крупную сумму денег, это будет сделать затруднительно — Бюро работает только с официальными организациями либо дает информацию непосредственно о лице, её запросившем. В таком случае, если нет возможности запросить сведения о банкротстве физического лица на федеральном ресурсе, можно попросить заемщика самостоятельно обратиться в Бюро и предоставить справку о его кредитной истории. Если человеку нечего скрывать, он с легкостью пойдёт на это.

Как показывает практика, сегодня отношение к банкротам в обществе уже не столь стереотипно, как это было ранее. Наоборот, некоторые организации предпочитают иметь дело с банкротами, нежели с людьми, обремененными крупными долговыми обязательствами. Так что нет необходимости утаивать свой статус банкрота (честность всегда говорит в пользу человека), тем более что информация все равно публикуется в открытом доступе.

Процедура банкротства

Выделяют три этапа объявления должника банкротом:

- Реструктуризация задолженности.

- Мировое соглашение.

- Объявление несостоятельности с последующей распродажей арестованного имущества.

При участии финансового управляющего составляется план реструктуризации долгов. Он составляется на период не более 3-х лет и предполагает, что заемщик сможет вносить платежи по утвержденному графику. В этот период пени на займы не начисляются, а арест с имущества снимается.

Этот план рассматривается и утверждается арбитражным судом. В случае если доходы должника не позволяют оплачивать кредит – судья выносит решение о начале процедуры банкротства.

На любом этапе разбирательств возможно заключить мировое соглашение. Если у должника резко меняется финансовая ситуация или стороны найдут вариант, который удовлетворит всех участников процесса, подписывается договор. Процедура банкроства физического лица прекращается.

Последним этапом является проведение торгов имущества гражданина. Финуправ выставляет на конкурс все принадлежащие банкроту материальные ценности. Вырученные от продажи средства идут на закрытие кредитов и на оплату услуг управляющего. Если денег на удовлетворение всех требований не хватило – долги списываются, физическое лицо признается неплатежеспособным.

Процесс приобретения статуса банкрота занимает по времени от 6 месяцев и более. Суд будет искать все возможные варианты для удовлетворения требований кредиторов.

Рассматриваются даже доли в совместном имуществе. Кроме того, на лицо, признанное несостоятельным, накладываются ограничения: в течение 5 последующих лет гражданин не вправе брать на себя новые долговые обязательства, не может повторно становиться банкротом, накладывается запрет на руководящие должности.

Начинать процедуру признания банкротом целесообразно в случае наличия крупной задолженности перед банками. Имея небольшую сумму долга, лучшим вариантом будет решить этот вопрос самостоятельно. В этом случае реализовать свое имущество можно по более выгодной ценеи и нет необходимости оплачивать услуги арбитражного управляющего.