Как в 6-ндфл отразить отпускные

Содержание:

- Пример заполнения отчёта 6-НДФЛ в общем случае

- Больничный во время отпуска с переносом дней отдыха

- Порядок заполнения формы 6-НДФЛ

- Пример отражения отпускных в 6-НДФЛ

- Утверждена новая форма расчета 6-НДФЛ.

- Электронный помощник для расчета отпускных

- Если работник увольняется

- Единовременная выплата

- Особенности заполнения второго раздела

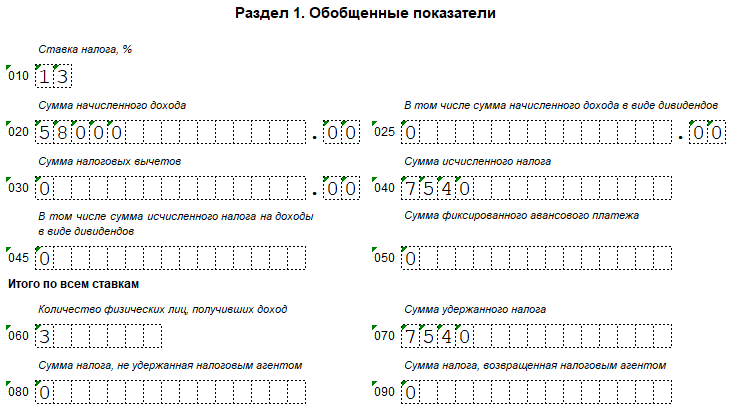

Пример заполнения отчёта 6-НДФЛ в общем случае

Чтобы понять, какие именно сведения и в каком порядке вносятся в декларацию, следует рассмотреть несколько базовых примеров. Конечно, в реальной практике встречаются значительно более сложные случаи, но и с ними можно справиться, взяв в качестве образцов приведённые ситуации.

Первый №1 — самый простой. Пусть в организации «Розочка» в первом квартале в отпуск уходят три работника, обозначенных для простоты буквами русского алфавита:

- сотрудник А — 26 января (выплата отпускных — 20 января, сумма — 15000 рублей);

- сотрудник Б — 13 марта (выплата отпускных — 10 марта, сумма — 17000 рублей);

- сотрудник В — 25 марта (выплата отпускных — 21 марта, сумма — 26000 рублей).

Кроме того, пусть 31 января — рабочий день, а 31 марта — воскресенье. Тогда для сотрудника А сведения о выплате отпускных и удержании налога могут быть отражены в декларации с 26 по 31 января, для сотрудника Б — с 10 марта по 1 апреля (ближайший рабочий день после выходного), а для сотрудника В — с 25 марта по 1 апреля (в связи с теми же обстоятельствами).

В таком случае в Разделе 1 декларации 6-НДФЛ нужно привести следующие данные (для упрощения доходы других работников организации не рассматриваются):

- В позиции под номером 010 — ставку налога на доходы физических ли. Её значение регулируется законодателем и на текущий момент составляет 13%.

- В позиции под номером 020 — суммарный доход уходящих в отпуск сотрудников: 15000 + 17000 + 26000 рублей, то есть 58000 рублей.

- В позициях под номерами 025, 030 и 045 — нули, поскольку дохода в виде дивидендов сотрудники не получили, налоговых вычетов в данном случае не полагается, а НДФЛ с нулевого дохода по дивидендам равен, как несложно догадаться, нулю.

- В позиции под номером 040 — суммарный размер НДФЛ по ставке 13%, который полагается вычесть из доходов работников: 58000 × 0,13, то есть 7540 рублей. Калькуляцию можно провести и отдельно для каждого значения: (15000 × 0,13 + 17000 × 0,13 + 26000 × 0,13) рублей, то есть (1950 + 2210 + 3380) рублей. Но поскольку в строке следует привести суммарное значение, надобности в таких подробных вычислениях нет.

- В позиции под номером 050 — сумму авансового платежа. Для отпускных выплат в абсолютном большинстве случаев аванс не начисляется, а потому бухгалтер может смело ставить в строке нуль.

- В позиции под номером 060 — число физических лиц, получивших доход. Как было отмечено в начале примера, для простоты декларация 6-НДФЛ составляется только в отношении трёх работников, ушедших в отпуск.

- В позиции под номером 070 дублируется сумма удержанного НДФЛ — 7540 рублей.

- В позициях под номерами 080 и 090 проставляются нули — пусть налоговый агент (организация-работодатель) сумел удержать налог на доходы физических лиц в полном объёме и не имеет оснований возвращать работникам какую-либо часть из суммы НДФЛ.

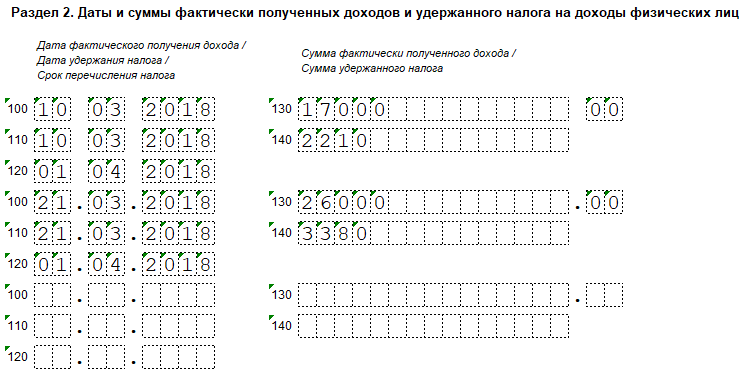

В Раздел 2 отчёта по форме 6-НДФЛ за первый отчётный квартал попадают только данные работника А, поскольку перечисление НДФЛ, удержанного с отпускных сотрудников Б и В, будет произведено (по описанным выше причинам) уже в начале следующего квартала. Таким образом, в форме 6-НДФЛ за первый квартал следует вписать:

- В позиции под номером 100 — календарную дату (в принятом формате) получения работником А дохода (20 января 2018 года).

- В позиции под номером 110 — календарную дату (в принятом формате) удержания налога на доходы физических лиц в отношении того же сотрудника (20 января 2018 года).

- В позиции под номером 120 — календарную дату (в принятом формате) перечисления удержанной суммы в Федеральную налоговую службу (31 января 2018 года).

- В позиции под номером 130 — сумму полученного сотрудником дохода в виде отпускных (15000 рублей).

- В позиции под номером 140 — сумму удержанного НДФЛ (1950 рублей).

В Разделе 2 декларации 6-НДФЛ за второй квартал будет содержаться информация о двух других работниках — Б и В:

- В позиции под номером 100 — соответственно 10 и 21 марта 2018 года.

- В позиции под номером 110 — те же даты.

- В позиции под номером 120 — календарная дата (в принятом формате) перечисления удержанного с каждой из сумм налога на доходы физических лиц в бюджет (1 апреля 2018 года).

- В позиции под номером 130 — соответственно 17000 и 26000 рублей.

- В позиции под номером 140 — соответственно 2210 и 3380 рублей.

Больничный во время отпуска с переносом дней отдыха

Работник находился в отпуск с 18 июня по 15 июля. 14 июня ему были выплачены отпускные в размере 22 209,32 руб. (НДФЛ — 2 887 руб.). С 5 по 11 июля работник болел. В июле он принес больничный лист на эти даты. Бухгалтер сторнировал отпускные 5 552,33 руб. (НДФЛ — 722 руб.) и начислил больничное пособие 4 550,28 руб. (НДФЛ — 592 руб.). Дни отпуска сотрудник решил перенести на другое время, а на излишне выплаченные отпускные написал заявление о зачете этих сумм в счет пособия и последующих выплат. В результате 25 июля (дата выдачи в организации «аванса») сотруднику выплат не полагалось, а 10 августа он получил зарплату за июль, уменьшенную на сумму задолженности. Размер выплаты составил 28 997,95 руб. (НДФЛ составил 3 900 руб., т.к. удержание не влияет на базу). Фактически пособие не выплачивалось, так как было полностью «перекрыто» сторнированными отпускными. Как правильно отразить эти выплаты в расчете 6-НДФЛ?

Если временная нетрудоспособность наступила во время ежегодного оплачиваемого отпуска, он должен быть продлен или перенесен на другой срок, определяемый работодателем с учетом пожеланий работника (ст. ТК РФ). Поскольку в рассматриваемой ситуации отпуск не продлевается, а переносится, часть отпускных, начисленных за дни отпуска, в которые работник был нетрудоспособен, является излишне начисленной (выплаченной). Но так как датой получения дохода в виде среднего заработка, сохраняемого на время отпуска, является дата фактической выплаты (перечисления) денег (подп. 1 п. 1 ст. НК РФ), то НДФЛ был удержан сразу со всей суммы отпускных еще при их фактической выплате в июне. Следовательно, после перерасчета часть отпускных за неиспользованные дни отпуска становится излишне удержанной.

Согласно пункту 3 статьи НК РФ, организация должна определять налоговую базу по НДФЛ в отношении данного работника нарастающим итогом с начала года, то есть с учетом сторнированной суммы отпускных и суммы излишне удержанного НДФЛ. Таким образом, удержание НДФЛ при последующих выплатах доходов этому сотруднику должно производиться с учетом излишне удержанного налога с отпускных. В обычной ситуации такой зачет был бы произведен при выплате пособия. Однако в нашем случае сумма пособия оказалась меньше «лишних» отпускных, поэтому фактической выплаты не было.

По правилам абзаца 2 пункта 1 статьи НК РФ удержания, которые производятся из дохода налогоплательщика по его распоряжению, не уменьшают налоговую базу по НДФЛ. Это значит, что, хотя организация и зачла пособие в счет ранее выплаченных отпускных, операции по его начислению и по исчислению НДФЛ с суммы пособия все равно должны быть отражены и в регистрах налогового учета, и в отчетности. Причем, все суммы отражаются без учета удержаний. Более того, в силу пункта 1 статьи и подпункта 1 пункта 1 статьи НК РФ такая зачтенная сумма считается фактически полученной работником, ведь он ей распорядился, попросив зачесть в счет ранее выплаченных отпускных (распорядился зачислить сумму пособия на счет работодателя).

Аналогичным образом будет отражена и корректировка зарплаты на сумму излишне выплаченных отпускных, которая превышает сумму пособия. То есть сумму зарплаты надо будет отразить без учета удержания, а корректируется только сумма удержанного налога, которая отражается по строке 140 раздела 2 расчета 6-НДФЛ. В отчетности эта операция будет показана при выплате зарплаты за июль 10 августа.

Что касается суммы выплаченных в июне отпускных, которая указана в расчете 6-НДФЛ за полугодие, то ее придется скорректировать, подав соответствующий уточненный расчет.

Обратите внимание: сумма удержанного при выплате отпускных НДФЛ, указанная в расчете 6-НДФЛ (строка 140 раздела 2 и строка 070 раздела 1), корректировке не подлежит. Корректируется исключительно сумма начисленного дохода (строки 130 и 020) и исчисленного с него налога (строка 040)

Порядок заполнения формы 6-НДФЛ

Порядок заполнения формы отражается в Приказе ФНС России от 14.10.2015 N ММВ-7-11/450@ без учета изменений, вступающих в силу с 26 марта 2018 года.

Заполнение формы начинается, как правило, со страницы 1, номер которой не пишется так как он уже там отмечен. На титульном листе формы (заполняемой полностью налоговым агентом, кроме раздела «Заполняется работником налогового органа») отражается информация, которая заполняется аналогично другим декларациям:

- ИНН и КПП налогового агента (для обособленного подразделения – КПП по месту его нахождения)

- Номер корректировки: при первичной сдаче ставится 000, каждое последующее уточнение нумеруется 001, 002…

- Код периода представления ставится в соответствии с Приложением 1 к Приказу ФНС России от 14.10.2015 N ММВ-7-11/450@, например, за первый квартал ставится код 21

- В строке Налоговый период необходимо отметить год, за который предоставляется расчет, например, 2017

- Код налогового органа, куда представляется документ (02- код региона, 76- код налогового органа)

- Код местонахождения согласно приложению N 2 к Приказу ФНС России от 14.10.2015 N ММВ-7-11/450@, например, по месту нахождения обособленного подразделения российской организации ставится код 220

- В строке налоговый агент указывается сокращенное наименование организации (по учредительным документам) с начала строки. Указывается информация по ОКТМО, о количестве страниц расчета и числа страниц приложений

- Также заполняется подтверждение о достоверности и полноте информации кем представлена, ставится подпись и дата. Если сдается представителем налогового агента, отражается документ, подтверждающий его полномочия

- Раздел Заполняется работником налогового органа отражает информацию о представлении Расчета

При заполнении Раздела 1 Обобщенные показатели отражаются обобщенные по всем физическим лицам суммарного начисленного дохода, исчисленного и удержанного налога нарастающим итогом по определенной налоговой ставке и оформляется следующим образом:

- строка 010 – ставка налога, по которой исчислены суммы налога (например, 13 при начислении отплаты труда и отпускных сумм)

- строка 020 – сумма начисленного дохода за весь период (независимо от срока выплаты) с учетом НДФЛ нарастающим итогом с начала налогового периода, начисленная всем физическим лицам (налогооблагаемые выплаты, кроме доходов, перечисленных в статье 217 Доходы, не подлежащие налогообложению (освобождаемые от налогообложения) НК РФ)

- строка 025 – отражает сумму начисленных дивидендов

- строка 030 – сумма налоговых вычетов, уменьшающих доход, подлежащий налогообложению, по всем физическим лицам

- строка 040 – сумма исчисленного налога исходя из начисленных сумм дохода за исключением налоговых вычетов

- строка 045 – сумма исчисленного налога на доходы, отраженные по строке 025

- строка 050 – сумма фиксированных авансовых платежей, уменьшающих суммы исчисленного налога с начала налогового периода (например, НДФЛ с доходов иностранных работников, организации могут уменьшить на сумму фиксированного авансового платежа, уплаченного за период действия патента в текущем налоговом периоде);

- строка 060 – количество работников, получивших в налоговом периоде облагаемый налогом доход

- строка 070 – общая сумма начисленного и удержанного налога

- строка 080 – общая сумма налога, не удержанная налоговым агентом, например, если были произведены не денежные выплаты и при отсутствии или недостаточности денежных выплат в адрес работника, получившего вознаграждение в натуральной форме, если подобных выплат не производится, то ставится 0

- строка 090 – общая сумма налога, возвращенная налогоплательщикам в соответствии со статьей 231 НК РФ

При заполнении Раздела 2 «Даты и суммы фактически полученных доходов и удержанного налога на доходы физических лиц» отражаются даты получения работниками дохода и удержания налога, сроки перечисления налога и обобщенные по всем сотрудникам суммы фактически полученного дохода и удержанного налога следующим образом:

- строка 100 – дата фактического получения доходов, которые отражены в строке 130

- строка 110 – дата фактического удержания налога с суммы полученных доходов, которые отражены по строке 130

- строка 120 – дата, не позднее которой должна быть перечислена сумма налога

- строка 130 – сумма фактического получения доходов (с учетом суммы удержанного налога) в указанную дату в строке 100

- строка 140 – сумма удержанного налога в указанную дату в строке 110

При доходах, имеющих одну дату их фактического получения, но различные сроки перечисления налога, то строки 100 – 140 заполняются по каждому сроку перечисления налога отдельно.

Пример отражения отпускных в 6-НДФЛ

Периодичность и правильность отражения в рассматриваемой форме отпускных выплат и удержаний с них обусловлены тремя датами:

- дата начисления положенных работнику средств, а также объема налога. В рассматриваемом контексте отпускные средства идентичны прочим доходам лица, которые попадают на общих основаниях в первый раздел формы. Подразумевается, что доход попадает под цели налогообложения;

- дата фактической выдачи отпускных средств. Ее отражают во втором разделе 6-НДФЛ, процедура идентична процедуре предоставления иных доходов лица. Моментом признания рассматриваемого дохода является дата фактической выдачи;

- период предоставления налога в контролирующие инстанции. Именно в нем заключается основное различие заполнения формы 6-НДФЛ в части отпускных по сравнению с иными выплатами.

Пример. В ООО «Станок» отпускные были предоставлены 2 служащим: первому –15.08.2021г. в объеме 17 тыс. руб. (налог составил 2.210 руб.), второму – 22.08.2021г. в размере 23 тыс. руб. (налог – 2.990 руб.)

Также важной является следующая информация:

- за предшествующие отчетному девять месяцев было начислено 2 млн. руб. зарплаты работников;

- 50 тыс. руб. − вычетов;

- 253,5 тыс. руб. − подоходного налога;

- 230,5 тыс. руб. – удержано налога.

Так, в первый раздел рассматриваемой формы отпускные средства будут занесены в графу 020, как и остальная зарплата. Начисленный налог, в свою очередь, будет отражен в графе 040, а удержанный – по строке 070.

Во втором разделе, помимо граф, фиксирующих сведения о выданной заработной плате, необходимо отвести несколько обособленных строк для отпускных сумм, так как они выдавались в различные даты августа:

- графы 100 и 130 предназначены для отпускных, выданных 15 августа;

- по строкам 110 и 140 будет отражен соответствующий НДФЛ;

- графа 120 предназначена для отражения крайнего срока выплаты налога в контролирующий орган (то есть, 31 августа).

По той же схеме будет происходить отражение второй выдачи отпускных сумм.

Таким образом, форма 6-НДФЛ в части отражения отпускных сумм имеет некоторые особенности, которые бухгалтерам необходимо знать. Грамотное заполнение отчета позволит избежать претензий со стороны контролирующей инстанции, а также необходимости подавать уточняющие бумаги.

Утверждена новая форма расчета 6-НДФЛ.

Комментарий

Приказом ФНС России от 15.10.2020 № ЕД-7-11/753@ утверждена новая форма расчета 6-НДФЛ (КНД 1151100), порядок ее заполнения, а также формат представления расчета в электронной форме. Главная особенность новой формы в том, что она объединила расчет по форме 6-НДФЛ и справку по форме 2-НДФЛ. Указанная справка теперь является Приложением № 1 к расчету. Но и сама форма расчета 6-НДФЛ претерпела значительные изменения.

Так, дату получения дохода и дату удержания налога (строки 100 и 110 раздела 2 действующего расчета 6-НДФЛ) больше не нужно отражать. Однако в новом разделе 1 расчете 6-НДФЛ необходимо отражать только суммы удержанного налога за последние три месяца отчетного периода. Удержать налог необходимо при фактический выплате налогоплательщику дохода (п. 4 ст. 226 НК РФ). Поэтому в разделе 1 будут отражены только суммы НДФЛ с дохода, который уже фактически выплачен.

Срок перечисления НДФЛ остался, но из строки 120 раздела 2 действующего расчета он попал в раздел 1 нового расчета (строка 021). Кроме того, по каждой дате уплаты удержанного налога необходимо указывать сумму (строка 022). При этом сумма всех строк 022 собирается за последние три месяца отчетного периода и отражается в строке 020 раздела 1 нового расчета 6-НДФЛ.

Таким образом, ФНС России поменяла подход по включению налога с дохода за последний месяц отчетного квартала в текущую отчетность. Теперь, если зарплата за последний отчетный месяц выплачена в последний день этого периода (например, зарплата за март 2021 года выплачена 31 марта), то НДФЛ с нее будет включен в 1 раздел расчета 6-НДФЛ за 1 квартал. Если же зарплата за март выплачена 1 апреля или позже, то НДФЛ с нее попадет в раздел 1 расчета 6-НДФЛ за полугодие.

Что касается раздела 2 нового расчета 6-НДФЛ, то его содержание изменилось существенно. Теперь данные в нем отражаются по строкам следующим образом:

- – ставка НДФЛ, по которой облагаются доходы (если ставок несколько, то разделов 2 расчета тоже несколько);

-

– общая сумма дохода, в том числе:

- – дивиденды,

- – выплаты по трудовым договорам,

- – выплаты по гражданско-правовым договорам, предметом которых является оказание услуг и выполнение работ.

- – количество физических лиц, получивших доход;

- – общая сумма вычетов;

- – исчисленная сумма НДФЛ, в том числе с дивидендов в поле 141;

- – сумма фиксированного авансового платежа по НДФЛ с начала года (это стоимость патента для иностранцев);

- – удержанная сумма налога (нарастающим итогом с начала периода);

- – неудержанная сумма налога (нарастающим итогом с начала периода);

- – излишне удержанная сумма налога (нарастающим итогом с начала периода);

- – сумма налога, возвращенная физическому лицу по правилам статьи 231 НК РФ (нарастающим итогом с начала периода).

Форма справки 2-НДФЛ в целом не изменилась. Однако в отдельном разделе нужно будет указывать сумму дохода, с которого не удержан НДФЛ налоговым агентом, и сумму неудержанного налога.

Приказом установлено, что справка 2-НДФЛ подается в составе расчета 6-НДФЛ за налоговый период – календарный год (п. 5.1 Приложения № 2 к приказу). Таким образом, несмотря на включение справки 2-НДФЛ в состав расчета 6-НДФЛ, периодичность ее сдачи не меняется. Подавать сведения о невозможности удержания НДФЛ, о суммах дохода, с которого не удержан налог, и сумме неудержанного налога налоговый агент должен также по форме расчета 6-НДФЛ (п. 2 приказа). При подаче такого сообщения в расчете заполняется титульный лист и справка, приведенная в Приложении № 1 к расчету.

Приказ также включает форму справки о полученных физическим лицом доходах и удержанных суммах НДФЛ, которую налоговые агенты выдают физическим лицам по их заявлениям. Форма справки не изменилась по сравнению с действующей. Новая форма расчета 6-НДФЛ применяется с отчетности за 1-й квартал 2021 года (п. 4 приказа). Это означает, что расчет по форме 6-НДФЛ за 2020 год сдается по старой форме.

Кроме того, в 2021 году за 2020 год в прежнем порядке подается справка 2-НДФЛ и сообщение о невозможности удержать налог.

В 2022 году эти данные за 2021 год необходимо подавать в составе расчета 6-НДФЛ.

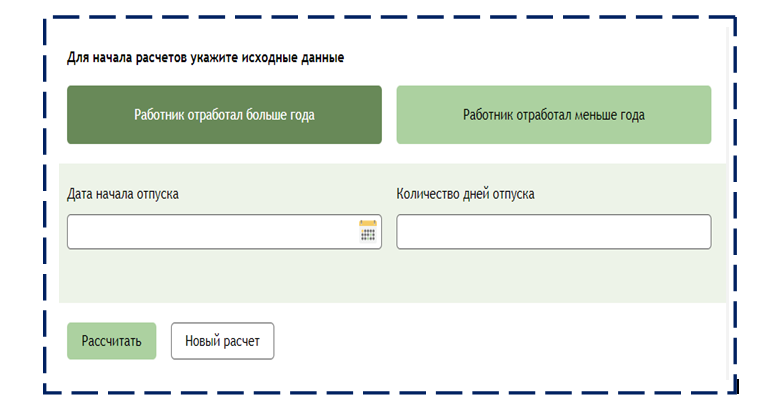

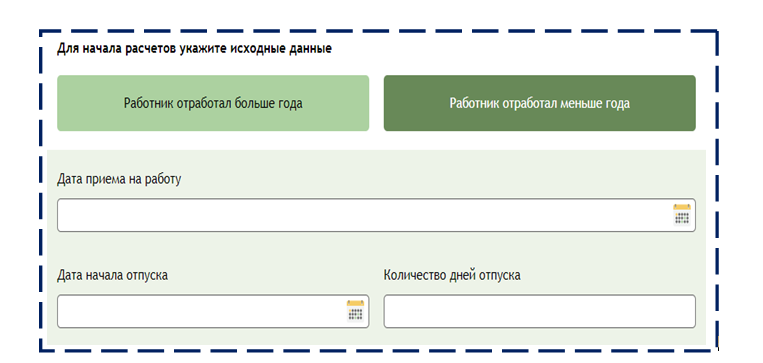

Электронный помощник для расчета отпускных

В 6-НДФЛ отражаются отпускные, величина которых рассчитывается отдельно. Чтобы облегчить процедуру исчисления суммы отпускных выплат, разработано множество электронных помощников. Прямо на нашем сайте вы можете воспользоваться одним из них — калькулятором отпускных.

Для начала работы с калькулятором отпускных введите исходные данные:

Если работник отработал меньше года, после выбора этого условия дополнительно появится поле, в которое необходимо ввести дату его приема на работу:

После заполнения исходных данных нажмите на кнопку «Рассчитать». Появится блок полей для ввода данных о полученной работником зарплате и днях, не входящих в расчет. Причем калькулятор сам определяет, за какие месяцы нужны данные. К примеру, если отпуск продолжительностью 28 календарных дней предоставлен с 05.02.2021, необходимо ввести данные за период с февраля 2020-го по январь 2021 года.

После заполнения данных при нажатии на кнопку «Рассчитать» появится результат расчета:

Калькулятор выдает подсказки (при нажатии на знак «?»), позволяет распечатать готовый расчет и мгновенно пересчитать результат, если введенные данные были подкорректированы.

С другими полезными онлайн-помощниками вас познакомит специальная рубрика «Калькуляторы».

Если работник увольняется

Каждый наемный трудящийся имеет право самостоятельно принимать решения относительно своей «трудовой» судьбы. Если он решает прекратить с этим работодателем трудовые отношения, то последний не имеет права ему помешать.

Но, он должен произвести следующие выплаты:

- Заработную плату за неоплаченные дни с начала календарного месяца и до момента увольнения;

- компенсацию за те дни отпуска, которые данный работник не успел использовать в текущем рабочем году;

- выходное пособие, если оно предусмотрено трудовым или коллективным договором, или иным локальным нормативным актом.

Компенсация и выплата дохода за неиспользованные дни своего отдыха не является тем доходом, который относится к категории «по оплате труда», но и к отпускным ее тоже отнести нельзя. Поэтому, согласно ст. 223 НК РФ, датой получения данной прибыли трудящимся является дата фактического перечисления на банковский счет или получения на руки.

В ст. 140 ТК РФ сказано, что все средства перед увольнением физического лица должны быть выплачены в его последний рабочий день. Эта дата указана в заявлении на увольнение и отражена в соответствующем приказе.

Если данный сотрудник, по каким-либо уважительным причинам, не может лично получить указанные выплаты, то сумма должна быть выплачена не позднее следующего дня после получения работодателем от работника письменного требования.

Правила удержания НДФЛ по отпускной компенсации точно такие же, как и при удержании его с зарплаты. Работодатель обязан это сделать не позднее дня, следующий за датой получения увольняющимся трудящимся всех причитающихся ему денег.

Надо правильно отразить эту компенсацию в отчете. В разделе 1:

- Эту сумму необходимо добавить ко всем выплатам, которые были произведены в данном отчетном периоде. Это число отражается по строке 020;

- сумма исчисленного и удержанного налога, соответственно, добавляется по строкам 040 и 070.

В разделе 2 не нужно делать градацию отдельно по компенсации и отдельно по заработной плате. Все значения необходимо отразить суммарно в строках 130 – 140.

Бывают ситуации, когда надо произвести перерасчет по отпускным в 6 НДФЛ. Перерасчет при выплате может произойти в следующих случаях:

- Бухгалтер допустил счетную ошибку, и в отчет попали неверные сведения по отпускным выплатам. Например, пересчитывают средний заработок. Для внесения исправлений нужно подать уточненный отчет. Сделать это нужно немедленно, пока не истек срок сдачи, тогда никаких налоговых последствий для работодателя не будет. Так может произойти доплата отпускных или удержание;

- законные основания. Например, отзыв данного работника из отпуска(перенос отпуска) или больничный отпуск, учебный отпуск. Тогда «уточненку» можно не подавать, а все необходимые сведения включить в отчет того периода, в котором и был произведен перерасчет.

Единовременная выплата

По сути единовременная выплата – это не материальная социальная помощь, а скорее поощрение, которое начисляется вместе с отпускными и полностью облагается НДФЛ. Дополнительный «бонус» за то, что гражданин качественно отработал в течение рабочего месяца. Стимулирующая выплата, будь то премия или надбавка — это один из элементов ЗП.

Поэтому при оформлении формы следует учитывать, что дата получения вознаграждения должна определяться как раз как день выплаты данного дохода.

В итоге можно сделать вывод, что выплата к отпуску не может относиться к доходу с кодом 2000. А так как какого-то специального кода для такого вида дохода нет, то его следует отнести к иным доходам с кодом 4800.

Особенности заполнения второго раздела

Второй раздел объединяет данные о датах выплат и удержаний, суммах доходов и налогов. Сведения вносятся построчно:

- 100 – день выплаты дохода;

- 110 – день удержания налога;

- 120 – дата перечисления налога в бюджет;

- 130 – размер начислений;

- 140 – размер удержаний.

В бухгалтерской практике бывают ситуации, когда штатный специалист получает доход дважды (или больше) за день, а дни удержания и перечисления НДФЛ в бюджет с него отличаются. В этом случае следует заполнять отдельный блок на каждый доход. При совпадении дат удержания и перечисления сведения можно объединить в один блок.

Отражение премиальных

Датой получения дохода в виде премиальных в отчетной форме будет последний день месяца, в котором подписан приказ об их выплате. Если приказ датирован 15 апреля, то:

- в строке 100 НДФЛ указывается 30 апреля (заключительный день месяца);

- в строке 110 – дата фактической выплаты премии.

Больничный лист

В бланках налоговой отчетности отображаются только налогооблагаемые выплаты. Пособие по беременности и родам к таковым не относится, поэтому в форму НДФЛ не включается.

- в позициях 100, 110 указывается день фактической оплаты больничного листа;

- в позиции 120 – день уплаты налога, обычно это заключительный день месяца;

- в строке 130 отображается общая сумма больничных выплат (включая налог);

- в строке 140 – размер налога на доход физлица.

Отпускные

Отпускные выплаты отражаются в 6 НДФЛ в том же месяце 2020 года, в котором производилась выплата. Если сумма начислена, но не выплачена, в отчет она не включается. Пример заполнения с учетом отпускных выглядит так:

В разделе 1 указываются:

- в графе 020 – общая сумма выплаченных в отчетном месяце отпускных;

- в графах 040 и 070 – суммарный размер налога.

В позиции раздела 2 вносятся следующие данные:

- 100, 110 – фактические даты выплаты;

- 120 – дата уплаты налога с отпускных;

- 130 – сумма начисленных отпускных;

- 140 – сумма удержанного налога.