Опцион: суть, типы, плюсы и основные понятия

Содержание:

- Введение в опционы

- Виды опционов

- Альтернативные активы для инвестирования

- Фьючерсный контракт и принципы его торговли

- Зачем продавать опционы

- Где и как можно купить опционы

- Как начать торговать на опционах

- Терминология

- Виды опционов

- Виды опционов

- Как расшифровать код опционов

- Е) Гарантии по опциону

- Заключение

- Опцион на заключение договора и предварительный договор – различия

- Отличия опциона на заключение договора от предварительного договора

Введение в опционы

Опционный контракт (англ. «option») — это право купить/продать базовый актив в будущем по зафиксированной цене.

Самое важное в определении это слово «право», то есть никто не обязывает владельца контракта исполнять его. На бирже представлено два типа опционов:

На бирже представлено два типа опционов:

- Call (Кол) — фиксируется цена покупки в будущем;

- Put (пут) — фиксируется цена продажи в будущем;

Сам опцион представляет некий актив, который можно покупать и продавать в процессе торгов на секции срочного рынка. Здесь же торгуются фьючерсные контракты.

На Московской бирже в качестве базового актива опционов являются фьючерсы. Возможно в будущем будут базовых активом акции.

Каждый опцион имеет срок погашения. То есть он не торгуется вечно, как акции. В момент экспирации он либо сгорит, либо будет поставлен базовый контракт, если он в деньгах (в плюсе).

При этом эмиссию опционов никто не проводит. Каждый контракт образуют покупатели и продавцы самостоятельно. Биржа и брокеры следят за тем, что у участников сделки хватило денег на поставку.

Например, если купить опцион Call с ценой 1450 на индекс RTSI, то в любой момент владелец может осуществить поставку фьючерса на следующий день, даже если цена актива составляет 1800, 3000. Аналогично с продажей Put, но в данном случае будет поставка шортовой позиции.

Виды опционов

Существует два типа опционов:

- Опцион call. Контракт на покупку. Его заключение даёт держателю право приобрести актив по оговоренной в контракте цене в определённый момент времени будущего, а продавца обязует продать базовый актив по данной цене.

- Опцион put. Контракт на продажу. Он даёт держателю право продать актив по обозначенной в контракте цене в будущем, а продавца обязывает купить его.

Помимо основной, существует также большое количество классификаций опционов по различным признакам. По дате исполнения такие контракты можно разделить на:

- Американский. Этот опцион может быть исполнен по желанию держателя в любой момент до срока его окончания.

- Европейский. Этот вид контрактов исполняется исключительно в день его окончания – в дату экспирации. Нередко возникает путаница между этими понятиями: дата экспирации – это день окончания срока контракта, а дата исполнения – это день, когда происходит покупка или продажа актива, являющегося его предметом. У европейского опциона эти даты совпадают, а у американского и бермудского – не всегда.

- Бермудский. Достаточно специфический опцион, исполнение которого может происходить только в обозначенные периоды времени до даты экспирации.

Следующая классификация, в большинстве случаев, вызывает наибольшее количество вопросов со стороны начинающих трейдеров. В зависимости от соотношения спот цены базисного актива и цены исполнения опциона контракты можно подразделить на:

- In the money. Опцион «в деньгах». У такого контракта при покупке уже существует некоторый заложенный размер прибыли. Опцион кол относится к этой категории, если его спот цена выше страйка, а опцион пут наоборот – если его рыночная цена ниже цены исполнения.

- On the money. Опцион «возле денег» (дословно «на деньгах»). На конкретный момент времени в период действия контракта у него отсутствуют и прибыль, и убыток, то есть рыночная цена базисного актива равна страйку. Это правило справедливо и для колла, и для пута.

- Out of money. Опцион «вне денег». На момент времени покупка контракта несёт в себе убыток. Для опциона колл это условие соблюдается, когда рыночная цена ниже страйка, а для пута – наоборот.

Более наглядно эта классификация представлена в таблице ниже, где X – это спот цена, а S – страйк.

S > X |

||

S > X |

Наиболее активно торгуются, как правило, опционы «возле денег», поскольку их так называемая внутренняя стоимость равна нулю. Важнейшим нюансом в данном случае является тот факт, что цена исполнения для каждого конкретного опциона является фиксированным значением, в то время как спот цена для конкретного контракта может изменяться со временем, поскольку рыночная цена базисного актива также не стоит на месте. Соответственно, приобретая опцион колл «вне денег» инвестор не соглашается с его заведомой убыточностью, а напротив, ожидает роста спот цены базисного актива и превращения его в опцион «в деньгах» к моменту его исполнения.

Таким образом, в разные периоды времени, в зависимости от изменения рыночной цены базисного актива, один и тот же опцион может пройти через все три вышеописанных категории, а при высокой волатильности – и не по одному разу. На Московской бирже можно встретить опционы со сроком обращения от недели до полугода, наиболее популярны месячные и квартальные. Следовательно, срок обращения опционов в среднем короче, чем у фьючерсов — у последних он может составлять до двух лет.

Альтернативные активы для инвестирования

Из аналогов выделю:

- ETF фонды – простейший метод портфельного инвестирования. Например, ETF с тикером SPY копирует весь индекс S&P 500 и обладает железобетонной устойчивостью.

- ПИФы – аналог ETF, но с большей комиссией.

- Инвестирование в ценные бумаги напрямую, инвестпортфель формируется вручную. Если только начинаете работать в этом направлении, полезной будет статья “Как новичку инвестировать в акции”.

- Работа с облигациями – дают купонный доход, стабильная прибыль на дистанции. Их рекомендую в первую очередь как высокодоходный аналог валютного депозита в банке.

- Фьючерсы – менее гибкий инструмент по сравнению с опционами, но это не делает его менее доходным.

- Форекс – более рискованный тип трейдинга по сравнению с фондовым рынком.

- Бинарные опционы – максимальный риск, заработать здесь сложно. Это аналог финансового беттинга.

- ПАММы (а также RAMM, LAMM, MAM счета). Это заработок за счет трейдинга в пассивном режиме, подвид доверительного управления.

Открой счет в БКС для инвестирования

Никто не заставляет вас концентрировать внимание на одном из направлений. Можете работать с опционами и параллельно формировать долгосрочный инвестпортфель, а еще часть денег вложить в криптовалюту

Фьючерсный контракт и принципы его торговли

Одним из наиболее востребованных инструментов для краткосрочного спекулятивного инвестирования является фьючерс (от английского: «futures» или «futures contract»). Фьючерс является производным финансовым инструментом (деривативом) от основного, базового актива.

В роли базового актива могут выступать любые финансовые инструменты: акции, облигации, сырьевые товары, котирующиеся на биржах (нефть, золото, металлы, зерно), а также фондовые индексы, валюта и валютные пары, индексы, ставки по процентам.

Таким образом, два ключевых свойства фьючерса заключается в следующем:

- В основе любого фьючерсного контракта находится базовый актив, а сам фьючерс является его производным инструментом;

- Фьючерс всегда имеет срок действия (исполнения).

Эти ключевые свойства объясняют тот факт, что торговля фьючерсами на Московской бирже (МБ) происходит в отдельном сегменте — на срочном рынке (FORTS), который является одной из ведущих и пользующихся неизменным высоким интересом у инвесторов площадок.

Московская биржа является флагманом по организации работы с производными финансовыми инструментами в России и восточноевропейских странах.

Повышенный интерес инвесторов к срочной площадке связан с понятными и несложными условиями начала торговли для частных инвесторов, наличием на бирже развитой инфраструктуры.

Эта инфаструктура обеспечивает информационную безопасность проведения операций, гарантируемую самой биржей, а также возможностью использования в работе современных технологий, отработанных и имеющих успешный опыт практического применения в биржевой торговле фьючерсами.

Для торговли фьючерсами на Московской бирже, из которых самыми востребованными являются контракты на акции, на товары, на валюту и валютные пары, на индексы (например, на волатильность российского рынка. На сегодняшний день доступно порядка 50 базовых активов.

Объемы торговли на рынке деривативов и по мировой, и по российской практике существенно превышает объемы торгов по базовым активам.

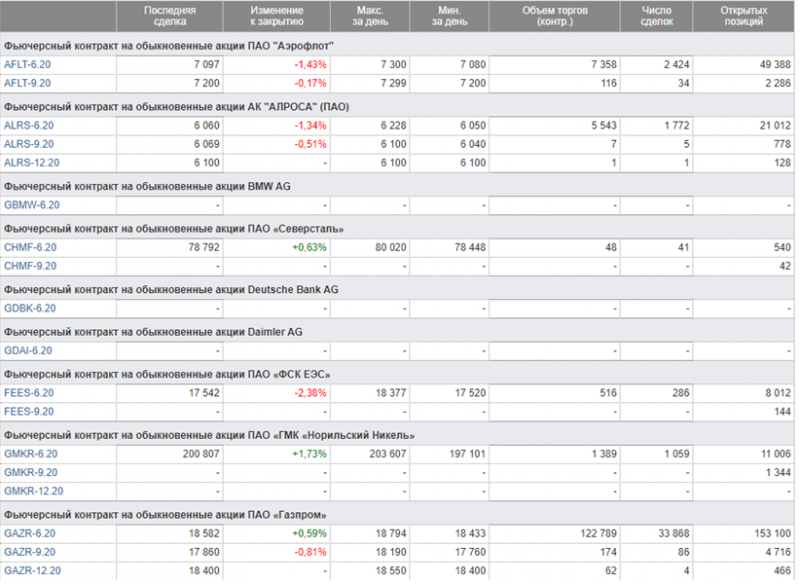

- Текущие цены фьючерсных контрактов на акции российских эмитентов на Московской бирже (май 2020 год)

Зачем продавать опционы

Покупатель находится в несколько невыгодной позиции. При открытии сделки выплачивается премия. Для выхода в плюс нужно, чтобы рост цены БА перекрывал выплату продавцу.

Предположим продан опцион Call (БА – фьючерсы на акции Роснефти) со страйком 36 000, премия по нему составила 500 руб. Во время экспирации стоимость ценных бумаг выросла до 362 руб., значит, при исполнении холдером права на покупку БА он заработает 200 руб., что частично перекрывает убыток из-за премии. Продавец в этой же ситуации заработал 500 – 200 = 300 руб.

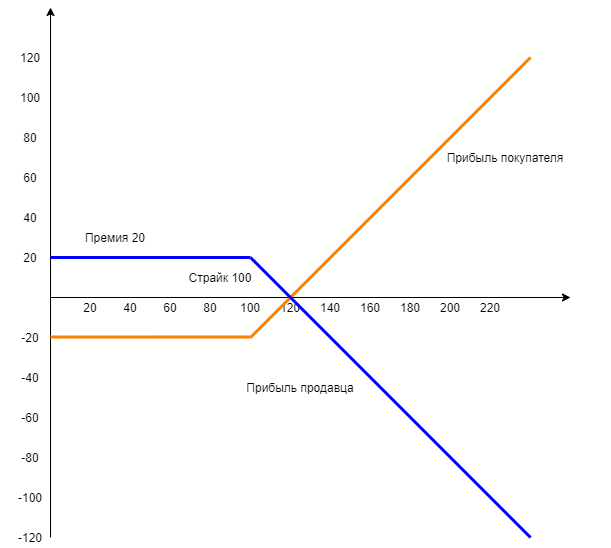

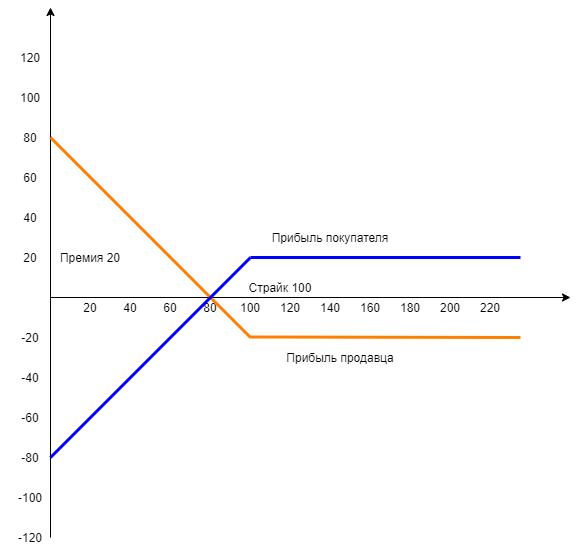

Зависимость между прибылью участников сделки по опциону Колл иллюстрирует график ниже. Как только стоимость БА превышает страйк, начинает расти прибыль покупателя, у противоположной стороны нарастает убыток.

По Пут контрактам вид графика меняется.

Состояние продавцов Пут и Колл опционов критически зависит от цены базового актива. В момент заключения сделки он находится в более выигрышном положении, но со временем ситуация может быстро измениться.

Где и как можно купить опционы

Этот тип инструментов доступен и на ММВБ, и на CBOE (Чикагская биржа опционов), и на других торговых площадках мира. При этом непосредственно зарегистрироваться на сайте и начать торговать невозможно. Все операции делаются через брокера, имеющего выход на соответствующую биржу.

То есть процесс выглядит так:

- Находите брокера, имеющего доступ к соответствующим биржам.

- Регистрируетесь у него, открываете счет и пополняете его.

- Скачиваете ПО.

- Начинаете торговать.

Одним из лучших брокеров для новичков считаю БКС. У него масса тарифов, это пригодится позже, когда выйдете на траекторию устойчивого роста. На всех тарифах он дает доступ к срочному рынку ММВБ, условия по стартовому тарифу приведу в таблице ниже.

|

Минимальный депозит |

от 30 000 руб. |

|

|

Комиссия за сделку |

На тарифе «Инвестор» – 0,1% от суммы сделок |

На тарифе «Инвестор ПРО» – 0,035% от суммы сделок, при сумме депозита от 900 000 рублей |

|

Дополнительные сборы |

Если на счету меньше 30 000 рублей. 300 руб./мес. за доступ к QUIK и 200 руб./мес. за доступ к мобильной версии QUIK, Ведение счета Депо — бесплатно. Ввод/вывод рублей — бесплатно |

|

|

Стоимость обслуживания счёта |

0 руб./мес. на тарифе «Инвестор», на других тарифах, средства списываются только если по счету была активность в этом месяце. |

299 руб./мес. на тарифе «Инвестор ПРО», если сделок в месяце не было — бесплатно |

|

Кредитное плечо |

Рассчитывается для каждой акции, в пределах 1 к 2 – 1 к 5 |

|

|

Маржин колл |

Рассчитывается на основе риска для каждой бумаги |

|

|

Торговые терминалы |

Мой брокер, QUIK, WebQUIK, мобильный QUIK, MetaTrader5 |

|

|

Доступные рынки для торговли |

Валютный, фондовый, товарный рынок, есть возможность подключить площадки США (Nyse и Nasdaq) — 1$/мес |

|

|

Лицензия |

ЦБ РФ |

|

Как начать торговать на опционах

Первым делом необходимо открыть брокерский счёт. Это можно сделать через российских брокеров.

Далеко не у всех брокеров есть доступ к секции на срочный рынок через мобильные приложения. Например, торговать опционами через мобильные приложения можно через брокеров:

С помощью этих брокеров есть возможность вести торговлю даже через мобильные телефоны. В наличии есть всё финансовые инструменты на фондовой бирже.

Торговля опционами на бирже проходит на срочном рынке. Для совершения операций не нужен статус квалифицированного инвестора.

Вот как выглядит интерфейс мобильного приложения Финам трейд при покупке опционов на индекс RTSI:

Также интересный график самого индекса RTSI. Видно, как цена премии следуют за базисным активом:

К сожалению, брокеры не хранят график истории опционами. Каждый день начинается с нового листа.

Стакан лимитных заявок:

Интерфейс при выставлении заявки на покупку опциона:

Терминология

В опционной торговле используется ряд профессиональных терминов:

- Цена исполнения опциона (страйк) – цена, по которой покупатель имеет право купить/продать, а продавец обязан это сделать.

- Экспирация – это срок жизни или дата окончания опционного контракта. После этой даты он не подлежит исполнению.

- Холдер (держатель) – покупатель опциона. Райтер – продавец.

- Базовый актив – товар, ценные бумаги, валюта и прочие активы, которые покупают/продают в рамках опционного контракта.

Российский рынок тоже предлагает инвесторам поработать с этим рискованным и доходным инструментом. В частности, на Московской бирже представлены 308 контрактов. В основном, на акции крупных отечественных компаний, таких как Аэрофлот, Алроса, Северсталь, Газпром и пр. Есть на нефть, золото, пары валют.

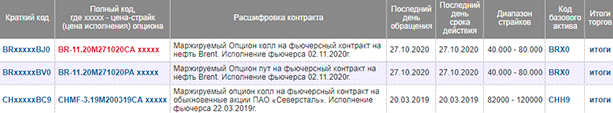

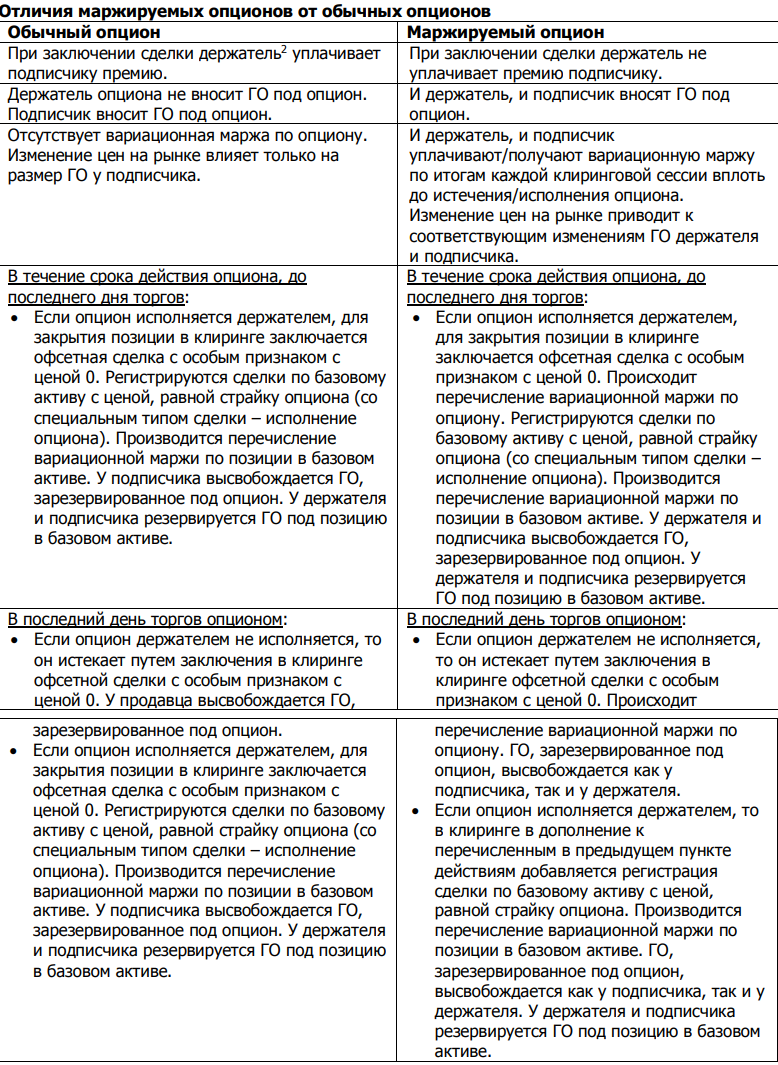

Обратите внимание, что в названии встречается слово “маржируемый”. Оно присутствует во всех опционных контрактах, торгующихся на Московской бирже

Означает, что премия или гарантийный взнос не сразу перечисляется продавцу, а резервируется биржей.

Опционы, которыми торгуют на бирже, называют котируемыми.

Колл-опцион “в деньгах” означает, что цена актива выше, чем страйк по контракту.

Виды опционов

Существует несколько видов опционных договоров. Чаще всего встречается классификация по направлению покупки – это call и put.

Опцион колл (call) предоставляет право купить актив по определенной цене в рамках определенного времени. Глобально, это традиционная длинная позиция на бирже, когда трейдер купил опцион колл и надеется, что он подорожает, пока не окончится период действия договора.

Опцион пут (Put) – опцион обратного направления продажи. Его владелец получает право продать биржевой актив по установленной в документе цене в заранее определенное время. Это, соответственно, короткая позиция на торгах. В погоне за прибылью в условиях прогноза удешевления актива, трейдер будет стараться реализовать пут до истечения указанного в договоре срока. Таким образом, в зависимости от ситуации на бирже владелец опционов пут и колл может использовать свой конкретный опцион и строить на этом стратегию.

Помимо направленности покупки опционы классифицируются по разновидности актива. Есть валютные опционы, фондовые (опционный договор на акции или опционный договор на покупку ценных бумаг) и товарные (например, драгоценные металлы).

И еще один признак, по которому классифицируют опционы – срок исполнения (экспирации). Здесь выделяют европейские опционы – когда сделка происходит в последний день действия опционного договора. И американские опционы – когда сделку можно совершить в любое время в течение всего периода действия опционного договора, с одной только оговоркой: сделка происходит в рабочий день. Для российской биржи имеет место только американский тип опционов.

Понятия и принципы некоторых типов опционных договоров регулируются статьями закона. Так, например, законом закреплено понятие «опцион эмитента» – это ценная бумага, дающая право владельцу купить определенное количество акций данного эмитента по заранее установленной цене.

Часто даже среди уверенных трейдеров существует путаница между опционом (он же опцион на заключение договора) и опционным договором. Главное отличие опциона от опционного договора заключается в том, что опцион дает право на заключение договора, а опционный договор – право требовать от ответной стороны выполнения договора. Иными словами, опцион предусматривает последующее заключение основного договора, а опционный договор ужезаключен и подразумевает непосредственное исполнение.

Итак, опцион – это отличный механизм для выбора стратегии, особенно в периоды рыночной неопределенности. Глубинное понимание логики этого инструмента и грамотное применение на биржевых торгах позволяет в значительной мере снизить потенциальные риски инвестора. Ведь в худшем случае покупатель опциона теряет только опционную премию и не обязан реализовывать опционный договор. Однако же при благоприятной ситуации на рынке его доход от управления опционами может надолго обеспечить ему безбедное существование.

Виды опционов

Классификация зависит от выбранного критерия.

По типу:

- Европейские. Неудобны тем, что позволяют владельцу права покупки/продажи воспользоваться им только в срок экспирации. Это снижает пространство для маневра. Например, до срока экспирации цена БА меняется в выгодном направлении, но трейдер не может досрочно исполнить контракт. Он ждет до срока истечения, за это время график может уйти в убыточную сторону. К дате экспирации он может перейти в состояние «вне денег».

- Американские – гибче по сравнению с европейскими за счет того, что могут исполняться в любой день до истечения. Трейдер может реализовать свое право на продажу или покупку базового актива до экспирации. Это повышает шансы на успех, нет привязки к конкретной дате, контроль над сделкой сохраняется на протяжении всего срока ее службы.

Предположим, в конце мая покупается опцион Колл (базовый актив – фьючерсы на акции Аэрофлота). Выбран страйк 8000 руб, это значит, что для заработка нужно, чтобы при исполнении контракта цена находилась выше 8000 руб.

Дата исполнения установлена на 17 июня 2020г. Этот пример показан для Московской биржи, на ней торгуются американские опционы, поэтому трейдер может исполнить его до 17.06.20.

Если бы торговался европейский тип, то трейдеру пришлось бы ждать экспирации. По регламенту она происходит 17 июня 2020г. во время вечернего клиринга (18:45-19:05 МСК, обычно время ограничено 18:45-19:00 МСК, но в дни, когда происходит экспирация контрактов, временной диапазон увеличивается на 5 минут). К этому моменту Call опцион становится менее прибыльным – котировки акций Аэрофлота снизились в район 85 руб. за 1 бумагу.

Исполнение контракта все равно дает прибыль, но по сравнению с досрочным закрытием по более высокому курсу трейдер теряет больше половины потенциальной прибыли. Именно поэтому популярнее американский тип.

Что касается фиксации результата по сделке, то он может выполняться как открытием встречной позиции, так и непосредственно досрочным исполнением текущего контракта. Второй вариант применяется при отсутствии контрагента для заключения встречной сделки.

По методу организации торговли:

- Маржируемые (фьючерсного типа). В момент заключения сделки премия не перечисляется продавцу контракта, а, как и в случае с фьючерсами, на счетах продавца и покупателя фиксируется гарантийное обеспечение. Еще одно отличие от второго типа – присутствие вариационной маржи, она перечисляется по итогам каждой торговой сессии.

- Немаржируемые – при покупке контракта премия перечисляется продавцу, на его счете фиксируется ГО под опцион. Вариационной маржи нет, вместо этого при изменении цены меняется ГО на счете продавца (подписчика). Есть и прочие различия в том, как работают эти типы контрактов

Поставочные опционы

Так называются те контракты, по которым происходит поставка базового актива. При этом трейдера не заставляют держать контракт до экспирации (если он американского типа), позиции можно закрыть обратной сделкой – так фиксируется торговый результат. Можно обратиться к брокеру для досрочного исполнения.

Как правило, в роли базового актива выступает фьючерсный контракт. Экспирация опционов (поставочных) происходит за 2 дня до истечения соответствующего фьючерса во время вечернего клиринга на ММВБ.

Поставочные опционы и фьючерсы широко используются в реальном бизнесе для хеджирования рисков. Этот тип контрактов позволяет, например, подстраховаться на случай неблагоприятного изменения цены на сырье, оборудование, валюту и прочие категории базовых активов.

Как расшифровать код опционов

Напомним ещё раз, как выглядит название любого опциона на Московской бирже:

| C | P | K | M | Y | W | |||||

|---|---|---|---|---|---|---|---|---|---|---|

Где:

- C — код базового актива (сокращённый тикер из двух символов);

- P — цена страйк (поле может быть разной длины);

- K — тип расчёта (A — уплата премии, B — маржируемый);

- M — одновременно определяет месяц исполнения и тип опциона PUT/CALL;

- Y — год исполнения;

- W — признак недельного опциона;

Кодирование месяца исполнения (поле «M»)

| Месяц | Код опциона Call | Код опциона Put |

|---|---|---|

| Январь | A | M |

| Февраль | B | N |

| Март | C | O |

| Апрель | D | P |

| Май | E | Q |

| Июнь | F | R |

| Июль | G | S |

| Август | H | T |

| Сентябрь | I | U |

| Октябрь | J | V |

| Ноябрь | K | W |

| Декабрь | L | X |

Год исполнения:

| Год | Y |

|---|---|

| 2020 | |

| 2021 | 1 |

| 2022 | 2 |

| 2023 | 3 |

| 2024 | 4 |

| 2025 | 5 |

| 2026 | 6 |

| 2027 | 7 |

| 2028 | 8 |

| 2029 | 9 |

Например, сокращённая запись тикера SR28250BK1 (SR + 28 250 + B + K + 1) означает: опцион Call на Сбербанк с ценой 282.5 с исполнением в ноябре 2021.

Е) Гарантии по опциону

В связи с тем что оферта и акцепт в случае с опционом сильно разделены во времени, получателю (или покупателю) опциона зачастую требуются дополнительные гарантии со стороны продавца.

В нашей практике мы встречали опционный договор, где продавец долей в ООО в специальном разделе договора, который так и назывался «Гарантии продавца», указывал на свои гарантии:

- продавец имеет все надлежащие полномочия, разрешения и права на подписание и исполнение опциона;

- является единственным законным собственником доли;

- доля не обременена никакими иными правами третьих лиц, в частности, не является предметом ранее заключенных сделок, не находится в залоге, под арестом;

- продавец не является стороной по какому-либо опциону, гарантии, праву покупки или любому другому договору или договоренности, по которым от продавца могло бы потребоваться продать, передать или иным образом распорядиться долей или какой-либо ее частью;

- доля была полностью оплачена в полном соответствии с применимым законодательством и предоставляет полный и ничем не ограниченный объем прав, установленных применимым законодательством Российской Федерации;

- на момент заключения основного договора купли-продажи доли в уставном капитале общества все согласия, в том числе оставшихся участников указанного общества и согласие супруга на отчуждение доли в уставном капитале общества, будут предоставлены.

В этом же договоре стороны предусмотрели санкции за нарушение любой из указанных гарантий со стороны продавца.

Заключение

Пут опцион — своеобразный финансовый инструмент, позволяющий рассчитывать на солидные прибыли при сравнительно малых рисках. Это не освобождает меня от обязанности предупредить вас, что для успешного применения рассмотренного инструмента желателен опыт.

Без него тяжело прогнозировать будущую стоимость базовых активов и грамотно использовать все преимущества put.

Но начинающим инвесторам он может сослужить хорошую службу как средство хеджирования рисков путем покупки пут на базовые бумаги из собственного портфеля. Это надежная страховка от быстрого снижения их стоимости.

Опцион на заключение договора и предварительный договор – различия

В качестве главных различий предварительного договора (ст. 429 ГК РФ) и упомянутого опциона можно назвать:

- Предмет соглашения. Если предварительный порождает обязательство сторон подписать основной договор через некоторое время, то опцион предоставляет право одной из сторон своим односторонним волеизъявлением (т. е. акцептированием) сделать основной договор действующим.

- Момент возникновения предусмотренного договором обязательства. В первом случае обязательство (т. е. заключение основного договора) возникает в момент подписания обеими сторонами предварительного договора, во втором (исполнение конечного требования) — только после акцептирования оферты.

- Количество обязанных сторон. Предварительный договор — двусторонне обязывающий. В случае же с опционом обязательство по заключению основного контракта несет только оферент, а держатель опциона может и не акцептировать в конечном итоге эту оферту. Как следствие, в первом случае при уклонении стороны от исполнения обязательства вторая может обратиться в суд с иском о понуждении к заключению основного соглашения, во втором после акцепта договор будет заключен автоматически.

- Возможность уступки права на заключение договора в одностороннем порядке. Предварительный договор по умолчанию не предусматривает такой возможности, а для опциона она закреплена на законодательном уровне.

- Плата за право на заключение договора. Предварительные договоры обычно безвозмездны, опционы стандартно предусматривают вознаграждение за продажу права (например, данный параметр суд указал как основное отличие опциона, см. постановление АС Волго-Вятского окр. от 23.09.2015 по делу № А31-7898/2014).

Предварительный договор аренды нежилого помещения — образец

Подробнее

Отличия опциона на заключение договора от предварительного договора

Опцион на заключение договора отчасти напоминает конструкцию предварительного договора, но вступает в противоречие с рядом его существенных признаков, которые мы рассмотрим в данном разделе. Очевидно, что противоречия эти настолько существенны, что опционный договор не может рассматриваться как разновидность предварительного договора <11>.

<11> Карапетов А.Г. Анализ некоторых вопросов заключения, исполнения и расторжения договоров в контексте реформы обязательственного права России // Вестник ВАС РФ. 2009. N 12. С. 33 — 36.

Предметом предварительного договора является обязательство заключить в будущем основной договор. Как писал Е. Годэмэ, «обязательство заключить договор есть само по себе законченное соглашение, предполагающее согласие и порождающее обязательство» <12>. «Таким образом, термин «предварительный» в данном случае не обозначает неокончательности выражения воли сторон… а только указывает на то, что за состоявшимся договором должен последовать другой, окончательный договор» <13>.

<12> Годэмэ Е. Общая теория обязательств. М., 1948. С. 276.<13> Новицкий И.Б., Лунц Л.А. Общее учение об обязательстве. М., 1950. С. 143 — 144.

В соответствии с п. 3 ст. 429 ГК РФ предварительный договор должен содержать условия, позволяющие установить предмет, а также другие существенные условия основного договора. Получается, что уже при заключении предварительного договора стороны должны согласовать все существенные условия, которые названы таковыми в силу закона, а также те, относительно которых по заявлению одной из сторон должно быть достигнуто соглашение.

Недостатком описанной в ГК РФ конструкции предварительного договора, который и потребовал включения новой нормы об опционе, является отсутствие прямого указания в законодательстве предусмотреть в нем одностороннюю обязанность и корреспондирующее ей право. Пункт 1 ст. 429 гласит, что по предварительному договору стороны обязуются заключить договор. То есть по действующему законодательству предварительный договор признается двусторонне обязывающим.

В теории права неоднократно указывалось на необходимость законодательного урегулирования такого вариант предварительного договора, так, к примеру, А.Н. Кучер указывает на «возможность установить в предварительном договоре одностороннюю обязанность одной из сторон заключить основной договор, в то время как у другой стороны будет лишь право по собственному усмотрению в течение срока, установленного в таком предварительном договоре, требовать заключения основного договора» <14>. На возможность заключения одностороннего предварительного договора указывал еще Р. Саватье: «…посредством такого договора одно лицо принимает на себя обязательство, тогда как другое только дает свое согласие на возникновение обязательства. Эвентуальный продавец принимает на себя в отношении эвентуального покупателя обязательство осуществить продажу, если последний потребует этого в срок и на условиях, определенных в обязательстве» <15>.

<14> Кучер А.Н. Теория и практика преддоговорного этапа: юридический аспект. М., 2005. С. 286.<15> Саватье Р. Теория обязательств. М., 1972. С. 187.

Однако законодатель не стал расширять существующую конструкцию предварительного договора, а вместо этого добавил конструкцию опциона на заключение договора. Вот основные признаки, отличающие предварительный договор от опциона на заключение договора:

|

Предварительный договор |

Опцион на заключение договора |

|

Обе стороны обязуются в течение определенного срока заключить основной договор. Здесь для заключения основного договора необходима воля обеих сторон |

Одна сторона обязуется заключить основной договор, а другая сторона в течение определенного срока имеет на это право. Здесь для заключения основного договора достаточно воли одной стороны |

|

Если одна из сторон уклоняется от заключения основного договора, то другая сторона может требовать в суде понуждения к заключению договора |

Сама по себе реализация права опциона путем акцепта безотзывной оферты является фактом заключения основного договора. Здесь никакого понуждения быть не может, основной договор заключается автоматически |

|

По конструкции предварительного договора не предусматривается плата одной из сторон за сам факт заключения предварительного договора |

Опцион обычно предоставляется за плату (опционный платеж) |

|

По общему правилу сторона предварительного договора не может в одностороннем порядке заменить себя третьим лицом |

По общему правилу права на опцион могут быть переуступлены третьему лицу |

|

Должен содержать все существенные условия основного договора |

Может не содержать всех существенных условий основного договора |