Нужно ли открывать расчетный счет индивидуальному предпринимателю?

Содержание:

- Процедура открытия расчётного счёта

- Как выбрать банк для ИП

- Порядок открытия расчетного счета

- Как платить налоги без РС

- Зачем ИП открывать расчётный счёт

- Какие документы потребуются для открытия счета

- Как открыть расчётный счёт?

- Риски при использовании личного счета

- Нужен ли Расчетный счет ООО?

- Как открыть расчётный счёт ООО: сбор документов

- Критерии выбора банка для ИП

- Для чего нужен?

- Подойдёт ли для ведения бизнеса простая дебетовая карта физического лица?

Процедура открытия расчётного счёта

Если вы приняли решение в пользу крупнейшего кредитного учреждения России, то узнайте, как открыть расчётный счёт в Сбербанке для ООО.

Открытие счёта для юридических лиц в любом банке происходит по Инструкции ЦБ РФ от 30.05.2014 N 153-И. Информация о том, какие документы нужны для этого, есть и на самом сайте банка. Для открытия расчётного счёта ООО необходимо представить:

- устав;

- свидетельство о регистрации юридического лица (для ООО, созданных до 1 января 2017 года) или лист записи ЕГРЮЛ по форме № Р50007;

- оригинал выписки из государственного реестра юрлиц (допускается копия, заверенная нотариусом или налоговой инспекцией);

- карточку с образцом печати и подписей;

- документы, подтверждающие полномочия руководителя (кадровый приказ или решение учредителей);

- подтверждение полномочий на распоряжение счетом других лиц, чья подпись фиксируется на карточке (чаще всего, приказ о назначении главного бухгалтера);

- паспорт руководителя и других лиц, имеющих доступ к безналичным денежным средствам;

- информационные сведения по форме банка;

- лицензия на отдельные виды деятельности, если она выдана.

Дополнительно для открытия расчётного счёта ООО менеджер предложит заполнить заявление клиента и анкету для идентификации выгодоприобретателя.

Документы представляются в оригинале, снять и заверить с них копии может операционист за отдельную плату. Принимаются и нотариальные копии, но оригиналы всё равно надо иметь с собой для сравнения.

Все полученные сведения о клиенте тщательно проверяются, но на сайте сообщается, что открытие счёта в Сбербанке для юридических лиц возможно даже в день подачи документов. Однако, если добросовестность клиента оказалась под вопросом, договор на обслуживание могут и не заключить. Причины отказа банк вправе не сообщать.

Ответ на вопрос, сколько стоит открыть расчётный счёт для ООО, зависит от местонахождения филиала банка и количества подписей в карточке образцов. Самая высокая разовая комиссия за открытие счёта — в Москве (3000 рублей). Добавьте сюда еще 500 рублей за оформление одной подписи плюс 300 рублей за заверение копии каждого оригинала.

Итого, открытие счёта ООО в Сбербанке для столичной организации обойдется минимум в 5000 рублей. За каждую дополнительную опцию (чековая книжка, электронный ключ, подключение к системе «Сбербанк Бизнес Онлайн» и др.) взимается отдельная плата.

Как выбрать банк для ИП

С тем, как открыть расчётный счёт для ИП, мы уже разобрались

Следующий вопрос – в каком банке открыть счёт, и на что обращать внимание при выборе? По нашему мнению, есть три обязательных критерия, которым должен отвечать идеальное кредитное учреждение:

- надёжность;

- удобство пользования;

- гибкая система тарифов.

Надёжный банк должен быть зарегистрирован в справочнике ЦБ, иметь высокий рейтинг кредитоспособности и входить в систему страхования вкладов. О методах проверки кредитного учреждения читайте в статье «Как проверить надёжность выбранного банка».

Если банк, в котором вы хотите открыть счёт для ИП, не предлагает дистанционное обслуживание через Интернет, то удобным его вряд ли назовешь. Выбирайте тарифные предложения с возможностью электронных платежей или онлайн-банкинг.

Гибкая система оплаты банковского обслуживания должна позволять начинающему предпринимателю выбирать только необходимые ему в данный момент услуги, а по мере роста переходить на другие тарифные планы. Здесь всё имеет значение: количество операций в месяц, обороты по счёту, необходимость внесения и/или снятия наличности, отсутствие комиссии при переводе денег на личные нужды ИП.

В этой таблице мы собрали расценки на ведение счёта по минимальному тарифу в пяти известных банках.

| Банк | Открытие (рублей) | Обслуживание в месяц (рублей |

|---|---|---|

|

Открытие |

Бесплатно |

На тарифе «Первый шаг» ведение счёта бесплатно, переводы физлицам до 100 000 р. в месяц бесплатно, внесение наличных через банкомат — 0,15% |

|

Альфа-Банк |

Бесплатно |

|

|

Промсвязьбанк |

Бесплатно |

На тарифе «Бизнес-Старт» ведение счёта бесплатно, 3 бесплатных платежа в месяц, далее по 100 р. Переводы физлицам до 200 000 р. в месяц бесплатно. Внесение наличности на счёт через кассу бесплатно. |

|

ВТБ |

Бесплатно |

На тарифе «На старте» ведение счёта в первый год бесплатно. Пять платежей в месяц бесплатно, далее по 100 р. Внесение денег на счёт — 0,5%. Для наших пользователей особые условия. |

|

Тинькофф |

Бесплатно |

На тарифе «Простой» ведение счёта 490 р., перевод на дебетовую карту ИП до 150 000 р. и на кредитную карту ИП до 250 000 р. в месяц бесплатно. Пополнение счёта — 0,15%. Доход на остаток по счёту — 0,5% годовых на минимальный остаток, максимум 1 т.р. |

Порядок открытия расчетного счета

Регламент открытия расчетного счета ИП устанавливается банком самостоятельно. Однако, для самого предпринимателя порядок действий выглядит таким образом:

- Выбор подходящего банка.

- Сбор нужных справок и подача личного заявления в банк.

- Оформление письменного договора с банком.

- Получение реквизитов для осуществления операций.

Подать заявление на открытие своего счета можно онлайн (в личном кабинете на сайте банка, где обслуживается ИП, как физлицо) или в ближайшем банковском офисе.

Какие документы нужны для оформления ИП

Как выбрать банк

Прежде чем открывать свой расчетный счет, необходимо выбрать подходящий для этого банк. При этом ИП стоит иметь в виду:

размер комиссии за обслуживание банком в рамках РКО (в том числе взимает ли банк комиссию за время отсутствия денежных операций);

наличие у банка сайта — интернет-банкинг упрощает управление своим счетом и ускоряет проведение банковских операций по нему;

надежность

Банк должен быть государственным, входить в ТОП-10 и работать не менее 5 лет;

качество обслуживания клиентов (быстрый ответ сотрудника банка на вопрос);

круглосуточная работа служб поддержки клиентов и техподдержка;

большой перечень услуг и онлайн-сервисов для развития бизнеса;

удаленность банковских офисов (если же ИП привык к дистанционному обслуживанию — это неважно);

условия для оформления кредитов по бизнесу.. После выбора подходящего банка надо зайти на сайт или позвонить в банк и узнать, какой пакет документов следует собрать

После выбора подходящего банка надо зайти на сайт или позвонить в банк и узнать, какой пакет документов следует собрать.

Документы для открытия

Каждый банк самостоятельно определяет необходимый пакет документов. Однако, согласно п. 1.12 Инструкции ЦБ № 153-И, для открытия своего расчетного счета ИП необходимо будет предоставить:

- личный паспорт;

- лицензию на ведение своего бизнеса, патент (при наличии законных оснований для получения таких документов);

- карточку с образцами подписей и печати, заверенную нотариусом. Ее можно завести и в банке, но при личном присутствии в банковском офисе подписантов и предъявления банку их паспортов и удостоверяющей их полномочия документации. Карточка оформляется по форме № 0401026 из Приложения № 1 к Инструкции ЦБ РФ № 153-И;

- личное заявление, удостоверенное подписью ИП и скрепленное печатью (при ее наличии);

- сведения о бенефициарах;

- СНИЛС;

- лист записи ЕГРИП.

Если же ИП подает документы через сайт банка (так, через Сбербанк Бизнес Онлайн), оформлять карточку по форме № 0401026 необязательно. Ведь без нее можно совершать электронные платежи, вносить деньги на счет, проводить самоинкассацию и пользоваться бизнес-картой.

При наличии у ИП выгодоприобретателя к основному пакету документов надо будет добавить:

- справку о выгодоприобретателях (по форме, которую выдаст банк);

- справки, удостоверяющие действия в пользу выгодоприобретателя (так, договор комиссии, агентский договор, договор поручения и др.).

Подготовленные личное заявление и справки необходимо подать в отдел банка по обслуживанию юрлиц. Здесь заявителю назначат отдельного операциониста.

Уведомление об открытии

Уведомлять ФНС об открытии своего расчетного счета необязательно. По закону это должны делать сами банки на протяжении 5 рабочих дней. В противном случае банк может быть оштрафован на 40 000 р.

В итоге ИП эта история никак не касается — никаких штрафов за не уведомление ФНС не будет. В ФСС и ПФР также ничего сообщать не надо. Ведь с фондами банки тоже взаимодействуют напрямую.

Однако, уведомлять ФНС все же придется, если ИП открывает свой расчетный счет за границе.

Часто задаваемые вопросы

Если уже есть ИП и по нему числятся долги, можно ли стать самозанятым?

Можно ли списать долги по открытому ИП, если деятельность не велась?

Как быстро закрыть ИП с долгами?

Как платить налоги без РС

Каждый ИП платит налоги. Предприниматель с р/с вправе переводить средства с него. А как поступают бизнесмены, работающие без счёта в банке? Есть несколько вполне удобных рабочих способов:

- Оплата с личного банковского счёта. Принимать оплату на личный счёт нельзя, а вот заплатить с него налоги вполне допустимо. Такую операцию можно провести на сайте или через мобильное приложение за несколько минут. Более консервативные ИП обращаются в банк и заполняют квитанцию о переводе. Но в действительности чек операции сохранится и после перевода через приложение.

- Оплата электронными деньгами. Если ИП использует в работе российские сервисы электронных денег QIWI и Яндекс.Деньги, заплатить налоги можно через них. Подходит бизнесу, чья деятельность связана с интернетом.

- Банковский перевод. Самый простой способ — прийти в банк и заплатить налог через кассу. Скорее всего придётся добавить к платежу комиссию, а на поход в банк потратить время.

Зачем ИП открывать расчётный счёт

Российское законодательство предоставляет индивидуальным предпринимателям право открыть расчётный счёт (р/с) и использовать его в работе

Обратите внимание, что это именно право, а не обязанность. ИП без расчетного счета в банке не нарушает закон, но существенно усложняет свою жизнь

Открыть р/с для рабочих операций нужно не из страха наказания, а из соображений удобства:

- Без р/с счёта нельзя принимать безналичную оплату, то есть предприниматель сам сузит круг своих клиентов.

- Не получится заключать сделки с юридическими лицами на сумму свыше 100 тысяч рублей. Для розничных покупателей лимита нет.

- Банковский счёт существенно упрощает уплату аренды, коммунальных платежей и других постоянных расходов. Без него ИП вынужден ежемесячно тратить время на поездки в банки, к арендодателю или терминалам оплаты.

- Если ИП излишне уплатит налог, то ФНС может вернуть деньги только на банковский счёт, выдача излишков наличными не предусмотрена.

- Предприниматель с банковским счётом вызывает больше доверия у государственных органов, контрагентов и клиентов.

- Современные банки бонусом к открытию р/с предлагают предпринимателям ведение бухгалтерии и составление налоговой отчётности. Так можно сэкономить на бухгалтере и избавиться от необходимости вникать в разнообразные декларации.

Итак, обязан ли ИП иметь расчетный счет? Закон не обязывает предпринимателей открывать счета в банке и использовать их в ходе деятельности. Это одно из основных отличий ИП и ООО: юридическое лицо не может работать без р/с. Но с точки зрения практичности, гораздо выгоднее открыть р/с. Его содержание не требует много денег (есть тарифы всего за 300-500 рублей в месяц), зато обеспечивает предпринимателю возможность работать современнее, комфортнее, экономить время.

Работать с расчётным счётом гораздо удобнее для ИП, чем только с наличными

ИП на УСН

УСН — самая популярная форма налогообложения у индивидуальных предпринимателей. Она позволяет свести количество отчётности до минимума, равно как и количество уплачиваемых налогов. Как и предприниматели на любых других режимах налогообложения, бизнесмены на упрощёнке открывают расчётный счёт только по собственному желанию.

Если предприниматель планирует оказывать услуги юридическим лицам, удобнее будет открыть счёт. Если, к примеру, только торговать в розницу, в принципе можно обойтись наличными расчётами. Но в таком случае принимать к оплате карты не получится. То есть, предприниматели на упрощёнке вправе не открывать р/с, но с ним их работа станет современнее и прозрачнее.

ИП на ЕНВД

Вменённый налог платят предприниматели определённых сфер деятельности, при этом у них должно быть меньше 100 сотрудников. Сферами работы при ЕНВД могут быть:

- торговля в розницу;

- заведения общественного питания;

- бытовые услуги;

- ветеринария;

- изготовление и монтаж наружной рекламы;

- услуги ремонта;

- мойки и парковки автомобилей;

- услуги размещения (гостиницы и хостелы).

Если внимательно посмотреть на этот список, становится вполне очевидно, что во всех случаях клиенту может быть удобнее расплатиться картой. Поэтому, несмотря на отсутствие в законе требования открывать р/с ИП на ЕНВД, целесообразно выбрать банк с оптимальными условиями.

ИП на патенте

Можно ли ИП работать без расчетного счета на патентном налогообложении? Как и в предыдущих случаях, никто не вправе заставить предпринимателя открыть р/с. ИП на патенте занимаются:

- ремонтом и пошивом одежды и обуви;

- парикмахерскими, салонами красоты;

- ремонтом бытовой техники;

- пассажирскими и грузовыми перевозками;

- ремонтом недвижимости;

- экскурсиями;

- ритуальными услугами.

Этот список включает ещё внушительное количество видов деятельности, а также может быть дополнен региональными властями. Аналогично с ЕНВД, большинство сфер работы на патенте предполагает приём оплаты от клиента. Людям сейчас всё удобнее расплачиваться картой. Следовательно, предприниматель, предоставляющий такую возможность, будет более востребован.

Без расчётного счёта ИП не сможет принимать к оплате карты

Какие документы потребуются для открытия счета

Пакет документов, запрашиваемых при подаче заявки на открытие счета, могут отличаться в разных финансовых организациях. Для юридических лиц и ИП действуют разные критерии в формировании комплекта документов.

Расчетный счет для ООО

Открытие банковского счета организациями (ООО), в общем случае, возможно при наличии основного списка документов:

- свидетельства, выданные ФНС – о регистрации (ОГРН) и о нахождении ООО на учете в территориальном налоговом органе (ИНН/КПП);

- актуальный вариант Устава (с зарегистрированными изменениями);

- лист Выписки из ЕГРЮЛ, полученный при регистрации;

- протокол (или решение) об образовании юрлица (с указанием руководителя ООО), учредительный договор;

- коды Росстата;

- паспорт руководителя и приказ о назначении на должность гендиректора;

- разрешительные документы и лицензии – при их наличии;

- подтверждение местонахождения организации (арендный договор, свидетельство о праве собственности).

Все бумаги предъявляются в банк в виде оригиналов и копий. Нотариального удостоверения скопированных экземпляров крупные банки обычно не требуют, поскольку заверяют их самостоятельно.

Следует знать: Если банк снимает копии с учредительных документов своими силами, то будущему клиенту, чаще всего, придется оплатить эту услугу. В целях экономии целесообразно предоставить собственные электронные и бумажные копии всех предоставляемых подлинников.

Заявление на оформление счета и карточка, в которой фиксируется образец подписи директора и копия оттиска круглой печати организации, можно заполнить у банковского менеджера. Карточка предусматривает наличие примеров оригинальных подписей директора и бухгалтера. Если в штате компании нет единицы счетного работника, запись об этом должна быть отмечена на карточке и завизирована печатью и подписью.

В офисе банка также заполняется и подписывается договор расчетного счета и соглашение о дистанционном обслуживании.

Состав документов для ИП

Физическому лицу-предпринимателю, желающему зарегистрировать расчетный счет, потребуется несколько меньший пакет документов. Он включает:

- свидетельство, выданное налоговой инспекцией и удостоверяющее регистрацию ИП;

- выписка (или лист) ЕГРИП;

- подтверждение ИФНС о налоговом учете;

- коды Росстата;

- паспорт/удостоверение личности гражданина-ИП.

Заявление об открытии счета и карточку с эталоном подписи можно заполнить в банке. Если предприниматель работает с круглой печатью, то на карточке ставится ее оттиск. Местонахождение (юридический адрес) ИП подтверждается либо фактом регистрации по паспорту, либо документом о праве собственности/договоре аренды на помещение, предназначенное для работы.

Имейте в виду: Количество расчетных счетов, открываемых в банках, законодательно не регламентируется. Компания или ИП может иметь несколько счетов в различных банках и валютах.

Как открыть расчётный счёт?

В настоящем процедура открытия расчётного счёта для бизнесмена заметно упростилась (после 2016). Раньше обязательно нужно было предоставлять документы о регистрации, причём или оригинал, или копию, но заверенную нотариусом. Сейчас же банковские работники получают такие данные из единого реестра. Теперь же ИП достаточно предъявить паспорт и лицензию для соответствующих видов деятельности.

Кроме того, личное посещение банка перестало быть обязательным в некоторых случаях. Чтобы открыть расчётный счёт, можно отправить заявку онлайн, если у вас уже заведён счёт (личный, например) или же есть карточка в этом банке. В таком случае решение принимается, как правило, довольно быстро.

Для спокойного проведения всех операций нужно заполнить карточку клиента. Туда вносятся данные об ИП, образцы подписи самого предпринимателя и доверенного лица, если то присутствует. В карточке также закрепляется оттиск печати. Если вы планируете рассчитываться исключительно онлайн, этот пункт можно будет пропустить.

При открытии счёта стороны обязательно заключают договор

Обратите внимание на то, что банк должен предоставить вам актуальные тарифы

При подписании соглашения особое внимание нужно уделить пункту, касающемуся порядка внесения изменений. Как именно будут расти тарифы? Должен ли банк вас об этом предварительно уведомлять? Такие моменты очень важны

Подведём итоги: несмотря на то, что в законе нет прямого указания на обязанность ИП заводить расчётный счёт, полноценно функционировать без него предпринимателю будет очень сложно. Безусловно, в этом решении есть и определённый недостаток: за обслуживание нужно будет платить банку. Однако возможность спокойно распоряжаться средствами и не волноваться о том, что счёт могут заблокировать или что у ФНС возникнут вопросы, перекрывает все минусы.

Риски при использовании личного счета

С банками. Часто банки прописывают в договоре условие, запрещающее использовать личный счет или карту в предпринимательской деятельности (848 статья ГК). Если в договоре это не указано прямо, у банка остаются еще свои локальные нормативные акты.

Банки боятся нарушений, за них Центробанк отбирает лицензии. Обычно банк не обращает внимания на переводы небольших сумм. Но если сотрудникам банка покажутся подозрительными движения средств на личном счете, они проверят историю платежей и могут отказать в обслуживании. В этом случае карту заблокируют, деньги сложно перевести и обналичить, а предпринимателю придется доказывать банку, что средства получены законным путем.

Открывая личный счет, читайте договор. Если там указано, что счет нельзя использовать для бизнеса, возможны проблемы с переводом платежей. А если вы часто получаете крупные суммы с пометками «за товар» или «за услугу по договору», банк может отказать в обслуживании.

С контрагентами. Юридические лица предпочитают работать с расчетными счетами и избегают перечислений на личные счета и карты. Налоговая в праве признать эти переводы вознаграждением за работу. Тогда плательщику придется удерживать с этой суммы НДФЛ и отчитываться по формам 6-НДФЛ и 2-НДФЛ.

Чтобы избежать лишних расходов, нужен договор и первичные документы, в которых указаны реквизиты ИП. Плательщик указывает в банковском документе, что платеж предназначен коммерсанту (письмо Минфина № 03-04-06/3-52 от 21 марта 2011).

С налоговой. Открыв расчетный счет, предприниматель разграничивает рабочие и личные финансы. Налоговая сможет отслеживать поступление и перемещение заработанных денег и не путать их с личными средствами. Если государство начислит налоги на все поступления, предпринимателю придется доказывать в суде, какие именно суммы относятся к бизнесу.

Еще налоговая не признаёт расходы, оплаченные с личного счета. Если предприниматель использует УСН или общую систему, ему придется доказывать, что расходы связаны с бизнесом. Отстоять целесообразность таких затрат бывает сложно даже в суде (письмо Минфина № 03-11-11/665 от 16 января 2015).

Об электронных платежных системах

По закону электронные или внебанковские платежные системы — Яндекс.Деньги, PayPal и WebMoney — применяются только для расчетов с физическими лицами. Для расчета с юридическими лицами нужна лицензия.

Нужен ли Расчетный счет ООО?

В законодательстве не прописана необходимость обязательного открытия подобного счета ООО. Поэтому каждое юридическое лицо вправе самостоятельно решать нужно ли ему открывать данный счет. Но по поводу расчетного счета ООО в законодательстве существует несколько нюансов, а именно:

- По закону ООО только при наличии расчетного счета может проводить денежные переводы;

- Также в законе прописано, что оплата налогов ООО может осуществляться только с расчетного счет, но при этом вместо юридического лица это может сделать другое лицо.

Поэтому при открытии организации с ограниченной ответственностью, лучше всего сразу же завести расчетный счет.

Как можно оплачивать Уставный капитал?

Уставный капитал — это старт начала деятельности общества с ограниченной ответственностью. Для ООО уставным капиталом являются денежные доли или предметы какого-либо имущества от каждого из партнеров, а для ОАО — это номинальная стоимость акции.

Минимальный размер капитала для ООО — 10 000 рублей, для ОАО — 100 000 рублей. До регистрации какого-либо из обществ должно быть внесена половина от суммы, остальная часть вносится в течении года после регистрации. Для оплаты уставного капитала можно вносить не только деньги, но и собственное имущество, ценные бумаги и т.д.

Чтобы внести наличные средства в уставный капитал, необходимо открыть специальный счет в банке, который будет предназначен только для этой цели. После внесения средств на счет в налоговые структуры для регистрации необходимо принести чек, взятый в банке. Чек будет подтверждать успешность оплаты и достоверность внесенной суммы.

При условии, что имущество превышает указанную сумму, оценку должен проводить компетентный человек иои организация. При оплате капитала имуществом имущество полностью переходит во владение обществом. Для регистрации ООО необходимо предоставить акт приема-подачи и документ, подтверждающий стоимость имущества.

Как платить налоги?

Хоть ИП и ООО могут и не заводить расчетный счет, но налоги им оплачивать нужно. Без р/с уплата налогов выглядит немного проблематично. Поэтому необходимо разобраться как можно оплатить налоги без расчетного счета:

Также вместо ИП налоги может оплатить любое доверенное лицо. Юридической, физическое и ИП лицо может оплатить налоги вместо ИП в кассе банка после заполнения квитанции и предоставления платежного поручения.

Как открыть расчётный счёт ООО: сбор документов

Компании предоставляют более широкий перечень документов:

- устав, учредительная документация;

- свидетельство о регистрации юрлица или лист записи ЕГРЮЛ;

- паспорт руководителя и документ, подтверждающий его полномочия;

- составляется карточка с образцами печатей и подписей. Каждое вписанное лицо предоставляет паспорт и документы на полномочия;

- некоторые банки просят предоставить информацию о деловой репутации. Это актуально для фирм, которые уже давно присутствуют на рынке. Сведения могут предоставить контрагенты или другие обслуживающие банки;

- лицензии, доверенности (при наличии).

Это приблизительный список необходимых документов, банк на свое усмотрение может потребовать дополнительные.

Критерии выбора банка для ИП

Каким должен быть лучший банк для открытия счёта ИП? Надёжным, удобным в работе и недорогим в обслуживании. Но это ещё не всё. Типичный бизнес предпринимателя – это розничная торговая точка, где большая часть покупателей расплачивается наличностью. При этом с поставщиками расчёты ведутся, как правило, безналом. Соответственно, выгодным должен быть процент комиссии при внесении наличных на счёт.

Ещё один важный для предпринимателя вопрос – возможность без лишних затрат перевести деньги на личные нужды. Хороший способ не платить комиссию за снятие наличных – оформить карту на себя как физическое лицо. Если такая карта открыта в том же банковском учреждении, где и счёт ИП, то комиссия за перевод не взимается. Главное, чтобы владельцем карты был сам предприниматель, а не его супруг, например.

По нашему мнению, лучший банк для ИП должен соответствовать таким необходимым критериям:

Входить в систему страхования вкладов. С 2014 года предпринимателей приравняли к обычным физическим лицам. Это означает, что при отзыве лицензии у банка им гарантируется возврат денег, но не более, чем 1 400 000 рублей. В этом смысле ИП находится в лучшем положении, чем ООО, потому что на организации такая гарантия не распространяется.

Предлагать разные тарифные пакеты услуг и специальные кредитные продукты

Для малого бизнеса важно иметь возможность выбирать только необходимые ему услуги, чтобы не нести лишние расходы. Многие банки предлагают недорогие тарифные планы, в рамках которых проводится ограниченное количество платежей, ограничения могут распространяться и на суммы оборотов в месяц или год.

Позволять проводить операции по расчётному счёту с любого устройства, подключённого к Интернету

Если говорить об удобстве, то функция онлайн-оплаты – это основной критерий при выборе лучшего банка для малого бизнеса.

К менее значимым, но тоже важным признакам лучшего банка можно отнести стоимость открытия расчётного счёта, скорость прохождения транзакций, наличие множества отделений и филиалов в разных городах.

Для выбора расчетного счета попробуйте наш калькулятор банковских тарифов:

Калькулятор подберет наиболее выгодное банковское предложение по расчетно-кассовому обслуживанию для вашего бизнеса. Введите объемы операций, которые планируете совершать в месяц, и калькулятор покажет тарифы банков с подходящими условиями.

Собираетесь открыть свой бизнес? Не забудьте зарезервировать расчётный счёт. Для выбора расчетного счета попробуйте наш калькулятор банковских тарифов:

Калькулятор подберет наиболее выгодное банковское предложение по расчетно-кассовому обслуживанию для вашего бизнеса. Введите объемы операций, которые планируете совершать в месяц, и калькулятор покажет тарифы банков с подходящими условиями.

Для чего нужен?

Расчетный счет может стать достаточно качественным и сильным инструментом в развитии собственного бизнеса. Он может стать мощным толчком для развития, поскольку в таком случае ИП будет доступна возможность участия в электронных торгах, аукционах, госзакупках. Поставка определенной продукции для государственных организаций — неплохая возможность заявить о себе и опередить конкурентов. Кроме этого, можно легко и без ограничений выполнять расчеты с другими лицами, платить налоги (ЕНВД, НДФЛ и прочие), рассчитываться с зарубежными партнерами и множество другого.

Для чего нужен счет в банке для ИП. Р/с в банке необходим для выполнения следующих функций.

Обход лимитов по наличным операциям

Имеется возможность вполне легально переводить крупные суммы на различные счета и не зависеть от лимита в 100 тысяч рублей согласно одного контракта. Операции с наличными деньгами считаются недостаточно прозрачными, поэтому наложены такие ограничения. Если ИП пытается обойти или нарушить установленные нормы, то есть риск получения крупного штрафа и признания контракта недействительным или фиктивным. Выход один — обратиться в банковское учреждение для открытия р/с.

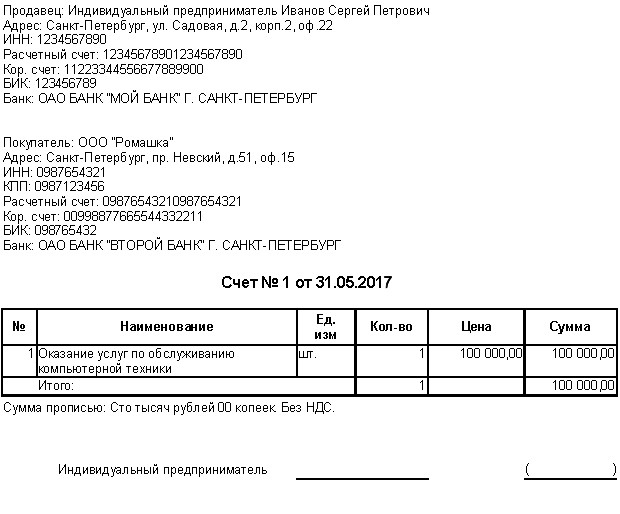

Счет на оплату за выполненные услуги

Счет на оплату за выполненные услуги

Выполнять операции с наличными средствами можно с физическими и юридическими лицами. Ограничения не распространяются на такие переводы:

- таможенные платежи, расчеты;

- погашение заработной платы наемных работников;

- выдача под отчет наличных средств;

- получение денег от частных лиц.

Налоговые отчисления

ИП имеет право оплачивать налоговые сборы наличными средствами. Однако для этого требуется идти в банк или отделение налоговой службы и тратить время на перевод средств. При наличии р/с все это можно оплатить онлайн, не выходя из дома. Кроме того, наличный перевод займет большее количество времени.

Если есть готовый р/с, то в личном кабинете банка можно создать и отправить платежное поручение и банк бесплатно переведет средства. Таким же образом возможно осуществление любых других выплат и переводов, от расчетов с партнерами до погашения кредита.

Если предприниматель имеет нанятых работников, то счет позволяет выплачивать им зарплату, а также переводить НДФЛ и страховые взносы, которые можно осуществить только при помощи безналичного платежа.

Персональный счет не подходит для коммерции

Многие начинающие предприниматели задаются вопросом, зачем нужен переход на р/с, если есть личный. Он гораздо дешевле в обслуживании и практически бесплатен при открытии. Однако есть множество тонкостей. Такой счет подходит только для собственных нужд, которые не связаны с коммерческой деятельностью. За операции, которые связаны с бизнес-деятельностью, банк может применить санкции или полностью заблокировать выполнение любых операций. Кроме этого, деятельность привлечет налоговые органы, со стороны которых претензии будут гораздо более жесткими.

С использованием р/с претензий от банковского учреждения и налоговой службы быть не может. Главное, вести полностью прозрачную и открытую деятельность.

Возможность совершать действия с иностранной валютой

Оформление валютного счета позволяет предпринимателю выйти на международные рынки и сотрудничать с иностранными партнерами. Проблема заключается в том, что зарубежные предприниматели полностью отказываются сотрудничать по наличному расчету. Даже если и согласны, то необходимо выполнить обмен валют, пройти валютный контроль, что займет много времени и денег.

Реквизиты

Реквизиты

Легче оформить р/с в иностранной валюте в одном из банковских учреждений и рассчитываться без наличных средств. Для этого не требуется менять деньги и тратить время на валютный контроль, потому что банковские учреждения сами выполняют такие функции. С их помощью можно провести расчет с согласованием всех законодательных норм.

Электронные торговые площадки и кредиты

ИП может сильно повысить эффективность собственной деятельности, если оформит р/с и начнет участвовать в электронных торговых мероприятиях. Для участия всегда требуется предоставление банковской гарантии, которую невозможно получить без наличия счета. Участие возможно без его открытия, однако следует перевести сумму, обеспечивающую и гарантирующую соблюдение всех условий. Она также переводится согласно безналичной оплаты.

Оформление кредита

Оформление кредита

Р/с предоставляет доступ к некоторым услугам банка. Например, оформление депозитов или кредитов. Иногда последний может потребоваться для пополнения денег в обороте или развития. Пользоваться услугами потребительских кредитов для физических лиц ИП нельзя, а получить деньги наличными очень сложно. Кредитные деньги почти всегда переводятся на р/с.

Подойдёт ли для ведения бизнеса простая дебетовая карта физического лица?

Определённая доля бизнесменов считает правильным рассчитываться с поставщиками и организациями при помощи обычной дебетовой карты.

Однако нормы права РФ не позволяют использовать личный счёт для подобных операций. Центробанк постановил, что, получая статус предпринимателя, человек не может использовать для нужд бизнеса личный счёт.

Кое-кто из начинающих предпринимателей нарушает правила. Если банк заметит такие операции, особенно в большом количестве, счёт могут временно заблокировать. После нужно будет предоставлять бумаги, подтверждающие источник поступления финансов.