Инструкция: как покупать акции на бирже

Содержание:

- Типы инвестиций на бирже

- Рекомендации начинающим инвесторам

- Пошаговая инструкция по покупке акций крупных компаний

- FAQ — часто задаваемые вопросы

- Вопрос 1. Как можно купить прибыльные акции частному лицу и получать дивиденды?

- Вопрос 2. Как лучше выбирать перспективные акции для покупки правильно?

- Вопрос 3. Можно ли купить несколько ликвидных акций и не продавать их?

- Вопрос 4. Нужно ли сегодня платить налог с продажи акций предприятий через интернет?

- Где купить и как стать акционером?

- Зачем покупать акции

- Налоги и прочие издержки

- Определите размер капитала

- Доходность и прибыльность российских акций

- О Сбербанке России

- Какие акции купить новичку

- Стоит ли покупать Яндекс

- Какие акции Сбербанка покупать и как это сделать?

- Подробности

- Где еще можно купить акции

- Почему стоит купить акции Сбербанк

Типы инвестиций на бирже

Существует несколько разновидностей ценных бумаг:

- Облигации – долговые расписки, приобретя которые инвестор может со временем вернуть себе деньги с процентами за использование. Выпускаются, как правило, государством или компаниями.

- Фьючерсы – контракт, с помощью которого фиксируется цена активов фирмы, а также оговариваются сроки поставки прибыли. Она, в свою очередь, зависит от того, куда пойдет стоимость активов. При потере в цене владелец фьючерса понесет убытки, при росте – получит прибыль.

- Опцион – контракт на покупку или продажу активов в определенные сроки и по оговоренной цене.

Начинающим игрокам на бирже рекомендуется начать с государственных облигаций. Доход по ним маленький, но и риск мизерный. Акции требуют большей сноровки и знания рынка, а фьючерсы и облигации – «игрушки» профессионалов.

Рекомендации начинающим инвесторам

Я хочу дать несколько рекомендаций тем, кто только задается вопросом: «Стоит ли покупать акции?».

Во-первых, однозначно это стоит попробовать, но делать это важно с умом. Во-вторых, особенно новичкам, рекомендую следовать некоторым простым советам:

Во-вторых, особенно новичкам, рекомендую следовать некоторым простым советам:

- Уделите выбору брокера максимальное количество времени, так как впоследствии он станет не просто связующим звеном между биржей и Вами, но будет напрямую оказывать влияние на уровень Ваших доходов.

- Если вкладывать материальные средства, то преимущественно в облигации или акции успешных компаний и предприятий. По мнению специалистов, начинающим лучше отдать предпочтение долгосрочному пассивному инвестированию, чем торговле на бирже, во всяком случае до того момента, пока не будет получен соответствующий опыт и знания.

- Целесообразно выбирать способ, связанный с покупкой пая индексного фонда, путем приобретения равных долей через определенные промежутки времени. Наиболее прибыльным считается вариант покупки акций на большие суммы при их падении на рынке или на меньшую сумму в момент максимального роста.

- На начальном этапе работы с биржей не стоит делать ставку на, так называемую, спекулятивную стратегию, но при этом учитывать быстрое изменение рыночной ситуации.

Вот, пожалуй, и все рекомендации. На этом хочу попрощаться с Вами и пожелать успехов в начинаниях, а главное, не забывайте следить за обновлениями в моем блоге. также подписывайтесь на Телеграм канал t.me/investbro_ru.

Вас ждет еще много всего интересного!

Пошаговая инструкция по покупке акций крупных компаний

Купить акции компаний достаточно просто. С этой целью необходимо сделать всего три шага:

Выбрать брокера. Потенциальному инвестору стоит определиться с выбором биржи и посредника, через которого будут приобретаться ценные бумаги. Сделать это можно обратившись к услугам наиболее известных бирж, учитывая рейтинг надежности брокера

Обратить внимание можно порекомендовать на ММВБ, NYSE и прочих финансовых гигантов. Выбирая брокера, стоит изучить предлагаемые им условия сотрудничества, а именно: минимальную сумму вложений и расценки

Откажитесь от сотрудничества с посредниками, предлагающими чрезмерно низкие цены. Это может негативно отразится на сделке.

Заключить договор с брокером. После того как посредник будет выбран, с ним необходимо заключить договор. Данная процедура сравнима с открытием счета в банке. Инвестор приходит в контору брокера, предоставляя личные документы, после чего на его имя открывается внутренний счет на бирже. Далее он может внести на него денежные средства. Процедура заключения договора занимает считанные минуты. Документ имеет стандартную форму, в которую вносятся данные нового инвестора и ставятся подписи сторон. Некоторые брокеры предлагают пройти онлайн-регистрацию.

Приобрести акции. Купить ценные бумаги на бирже можно двумя способами: по телефону или через электронный терминал. Каждый из них подразумевает совершение сделки в удаленном режиме, т.е. находясь дома или на работе. Покупка по телефону – самый простой способ. Достаточно набрать номер, предоставленный брокерской компанией, назвать пароль и дать задание купить акции конкретной компании. Как только найдется подходящее предложение, брокер уточнит общую стоимость с покупателем, который обязан подтвердить совершение операции.

Покупка акций через терминал более сложная, сделка потребует детального изучения котировок, колебаний курса и прочих факторов.

Купить акции компании достаточно просто, однако здесь не стоит забывать о рисках и прибыли. Заранее необходимо провести анализ деятельности фирмы, ее возможности и планы развития. Также стоит ознакомиться с тенденцией роста и падения стоимости ценных бумаг. Это позволит спрогнозировать размер потенциальной прибыли.

FAQ — часто задаваемые вопросы

Ответим на некоторые типичные вопросы, возникающие у новичков фондового рынка в процессе изучения сложных механизмов торговли.

Вопрос 1. Как можно купить прибыльные акции частному лицу и получать дивиденды?

Чтобы купить акции компаний, нужно заключить договор с посредником — брокерской компанией. Самостоятельные операции на фондовом рынке для частного лица запрещены законом. Клиент дает брокеру поручение на покупку ценных бумаг. Приобрести акции можно и непосредственно у эмитента. При этом потребуется обеспечить нотариальное сопровождение сделки.

Дивиденды — это часть прибыли компании-эмитента, которая выплачивается держателям акций как совладельцам. Порядок и размер выплат определяются советом директоров компании и собранием акционеров. Это событие называется дивидендной отсечкой. Выплаты брокерским компаниям происходят в течение 10 дней после даты отсечки, а частным лицам — в течение 25. При этом эмитент самостоятельно удерживает НДФЛ.

Благоприятные моменты для приобретения активов:

- за 2-3 месяца до дивидендной отсечки;

- в период глобального падения котировок на бирже;

- сразу после отсечки;

- после выпуска эмитентом дополнительных ценных бумаг.

Вопрос 2. Как лучше выбирать перспективные акции для покупки правильно?

Намереваясь приобрести высокодоходные ценные бумаги, инвестору стоит проанализировать ситуацию на фондовом рынке

Пристальное внимание при выборе компании-эмитента обращают на репутацию и экономические показатели, а не на курс акций. Рентабельность бизнеса, оцениваемая по нескольким специальным индикаторам, является главным основанием для инвестирования

При этом не следует вкладывать весь капитал в 1 компанию, лучше отобрать малое количество надежных и разделить денежные средства между ними.

Вопрос 3. Можно ли купить несколько ликвидных акций и не продавать их?

Долгосрочное инвестирование приносит растущий ежегодный доход, так что избавляться от ликвидных бумаг уже через неделю невыгодно. Для полноценного роста вложенного капитала потребуется пара лет или больше.

Долгосрочное инвестирование приносит растущий ежегодный доход, так что избавляться от ликвидных бумаг уже через неделю невыгодно. Для полноценного роста вложенного капитала потребуется пара лет или больше.

Вопрос 4. Нужно ли сегодня платить налог с продажи акций предприятий через интернет?

Налог на прибыль уплачивается и с дохода от реализации ценных бумаг, и с прибыли по дивидендам. В роли налогового агента для своих клиентов может выступать и лицензированная брокерская компания. В этом случае брокер сам отчитывается перед налоговыми органами по доходам от сделок своих клиентов, тем самым освобождая инвестора от хлопот с декларацией.

Налог на прибыль уплачивается и с дохода от реализации ценных бумаг, и с прибыли по дивидендам. В роли налогового агента для своих клиентов может выступать и лицензированная брокерская компания. В этом случае брокер сам отчитывается перед налоговыми органами по доходам от сделок своих клиентов, тем самым освобождая инвестора от хлопот с декларацией.

Где купить и как стать акционером?

Приобретение активов Сбербанка для частных лиц по рыночной цене доступно через:

- маркетплейс ММВБ;

- профессиональных брокеров;

- напрямую у держателей ЦБ.

Самый популярный и простой способ — приобрести актив на маркетплейсе ММВБ. Однако все операции осуществляются через профессионального посредника в лице брокера, который будет связующим между инвестором и биржей. В топ-5 брокерских компаний по уровню надежности, удобству совершения сделок и ассортименту доступных для торговли бумаг входят:

- БКС Брокер;

- Брокер Ренессанс Капитал;

- ВТБ Брокер;

- Сбербанк;

- ФК Открытие.

Как видно, сам банк также имеет лицензию, которая позволяет действовать от лица брокера. Соответственно, может рассматриваться как дополнительная альтернатива для покупки активов. Получить долю в компании можно прямой сделкой с банком, однако данный вариант не столь выгодный, поскольку покупать активы через Сбербанк можно только по банковскому курсу.

Независимо от того, какие варианты будут выбраны для приобретения активов банка, каждая сделка подлежит занесению в реестр акционеров.

Зачем покупать акции

Что вы получаете, покупая акции

право голоса – имеют только владельцы обыкновенных акций (не работает для привилегированных). Существенно повлиять на решения вы сможете, владея достаточно большим пакетом. Однако, имея даже одну акцию в портфеле, вы можете посещать ежегодные Собрания акционеров компании и из первых рук узнавать планы на будущий год (а еще там угощают кофе и раздают блокнотики)

часть средств в случае банкротства эмитента

Следует уделить особое внимание выбору акций для покупки, чтобы избежать таких ситуаций

доход от роста или снижения стоимости акций – соответственно вложенный капитал со временем увеличивается или уменьшается

самое основное, что реально может получить владелец акций – это дивиденды.

Налоги и прочие издержки

Получение дивидендов классифицируется как получение дохода. А все доходы физических лиц подлежат налогообложению по ставке 13%.

Брокер, являясь налоговым агентом, самостоятельно будет удерживать с вас нужный размер налога и переводить его в бюджет.

Поэтому, в момент получения дивидендов — на руки вы получите уже очищенную сумму за минусом 13%.

В конце года брокер проводит полный расчет налоговой базы по вашему счету. И может либо удержать дополнительные налоги. Например, полученные за счет прибыли от продажи акций (купили за 100 продали за 150). С 50 рублей возьмут налог.

Либо вернуть излишне уплаченный налог. Например, с полученных дивидендов на сумму 50 000 рублей в течение года, с вас удержали 13% Но по итогам годам вами был получен еще убыток — 30 тысяч. Итого — ваша чистая прибыль составит — 20 000.

А с 30 000 брокер обязан вернуть излишне уплаченный налог — 3 900 рублей.

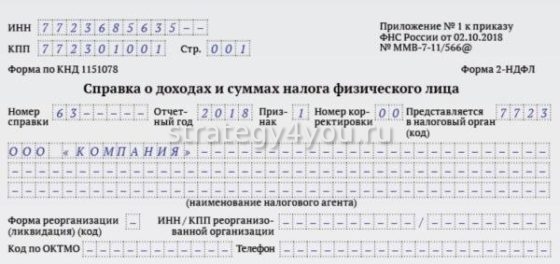

Если вы имеете право на получение налогового вычета (социальный, имущественный, за лечение, обучение) — то можно запросить у брокера справку по форме 2-НДФЛ и включить ее в общие доходы.

Определите размер капитала

Часть брокеров устанавливает минимальный порог для пополнения счета – в этом случае проблема подбора суммы решается сама собой. Если же компания ограничивается рекомендацией, то расчет величины стартового депозита делайте с учетом того, как и чем собираетесь торговать.

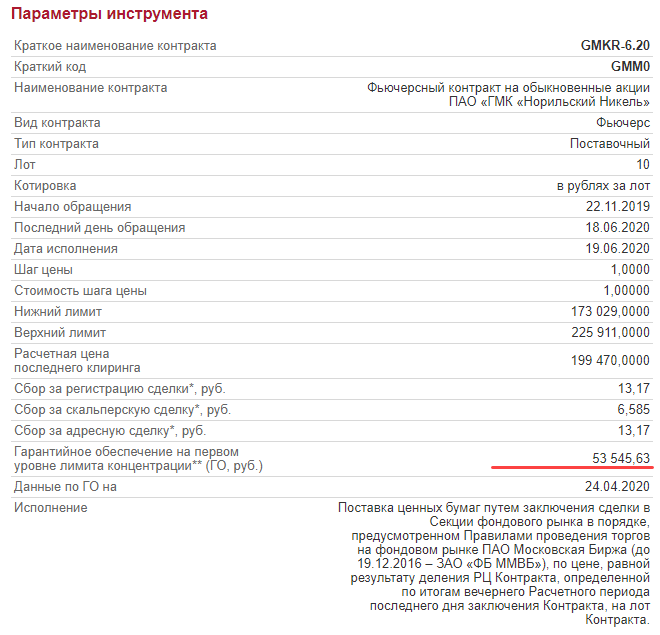

Предположим, трейдер собирается активно работать с фьючерсами на акции российских компаний. Нужно учитывать гарантийное обеспечение (ГО), разберем пример:

- Покупается июньский фьючерс на акции Газпрома. При стоимости контракта 18888 рублей ГО для него составляет 4938,90 руб., то есть плечо 3,82. В момент заключения сделки на счете блокируется 4938,90 рублей.

- Затем приобретается еще 2 контракта на акции МТС с гарантийным обеспечением 2 х 8181,93 = 16363,86 руб.

В этом примере на счете трейдера уже будет заблокировано 21302,76 рублей. Если депозит составляет, например, 30 000 руб., то при таком сценарии дальнейшая работа уже будет осложнена. Например, купить фьючерсный контракт на акции Лукойл уже не получится, по нему гарантийное обеспечение составляет 12620,23 руб., что превышает остаток свободных средств на счете.

Есть и более дорогие инструменты. Например, фьючерс на акции Норникеля стоит 53545,63 рубля (ГО). Поэтому при работе на фондовых биржах нельзя однозначно ответить на вопрос о рекомендованном минимальном депозите.

Доходность и прибыльность российских акций

Сама по себе ликвидность не означает, что бумага будет расти в долгосрочной перспективе. Если цель – инвестирование, а не активный трейдинг, то нужен хотя бы беглый анализ основных финансовых показателей. Для этого подойдет МСФО отчетность компаний. Прямо в поисковой строке можете вводить запрос типа «МСФО отчет «Название компании».

На сайте компании достаточно сравнить показатели за прошлые годы и текущий

Важно также поквартальное изменение данных. Соотносите статистику с ситуацией в мире

Еапример, во время пандемии коронавируса обвалились и акции ведущих российских компаний, и бумаги эмитентов 2-го и 3-го эшелона.

Дивидендная политика

Дивидендная политика публикуется на сайте компаний. Значимость этого критерия зависит от стиля работы:

- Портфель роста – дивиденды не важны. Более того, компании, направляющие весь доход на развитие и не вознаграждающие акционеров, растут быстрее чем дивидендные аристократы.

- Дивидендный портфель – вознаграждение акционеров критически значимо.

- Активный трейдинг – график выплат нужно учитывать, чтобы не попасть на падение стоимости бумаги после выплаты дивидендов.

Учет глобальных факторов помогает подбирать акции для кратко- и среднесрочного инвестирования. Например, после объявления пандемии ожидаемым был кризис и полная неопределенность на финансовых рынках. В таких ситуациях растут защитные активы – то же золото недавно установило исторические максимумы. Логично было бы вложить фиатную валюту либо непосредственно в желтый металл, либо в акции компаний, добывающих золото.

Также во время пандемии неплохой вариант для вложений – бумаги фармацевтических компаний, задействованных в разработке вакцины. Можно было пойти другим путем и заработать за счет покупки реверсивных ETF на любые акции российских компаний. В начале пандемии на эмоциях рынок сильно падал.

ТОП 10 акций по прибыли

Для удобства возьмем временной отрезок с 2010 г. по 2020 г. График за 10 лет сглаживает импульсные взлеты и падения, давая представление о реальной доходности при инвестировании в акции компаний.

Все перечисленные ниже бумаги входят в состав индекса Мосбиржи:

- Сбербанк вырос на 201,33%, средний годовой рост (CAGR) 20,13%. Дивиденды принесли еще 45,27 руб. на каждую ценную бумагу.

- Бумаги Татнефти выросли на 455,16%, CAGR – 45,55%. Дивиденды дали еще 241,9 руб. за акцию.

- Акции Новатэк продемонстрировали рост на 647,84%, CAGR – 64,78%. На каждую бумагу компания выплатила 135,79 руб. в качестве вознаграждения акционеров.

- Черкизово Груп, рост – 230,69%, CAGR – 23,06%. Дивиденды – 453,98 руб.

- Рост ВСМПО-АВИСМА – 265,14%, CAGR – 26,51%. Акционеры получили по 9207,30 руб. на акцию в виде дивидендов.

- Нижнекамснефтехим показал рост на 607,55%, CAGR – 60,75%. Дивиденды – 33,19 руб. из которых более половины пришлось на 2019 г.

- Лукойл – 275,03%, CAGR – 27,50%. Акционеры получили за это десятилетие по 1569 руб. на 1 ценную бумагу.

- Норильский Никель – 364,04%, CAGR – 36,40%. Дивиденды – 8524,64 руб.

- Полюс – 360,43%, CAGR – 30,46%. Акционерам выплачено 985,99 руб. на акцию.

- Северсталь – 276,01%, CAGR – 27,60%. Дивиденды – 614,42 руб.

Реально выйти на среднюю годовую доходность портфеля в 20%, за счет ИИС можно повысить отдачу от инвестиций. Если ранее с ИИС не работали, полезной будет статья, что такое индивидуальный инвестиционный счет.

Как купить ликвидные акции на ММВБ

Инструкция выглядит так:

- Регистрируется счет у брокера (рекомендую БКС или Тинькофф).

- Вносятся деньги.

- Через Квик (БКС) или отдельное приложение (Тинькофф) покупаются ценные бумаги. На медвежьем рынке их можно продать, чтобы заработать на падении. Если цель – не трейдинг, а инвестиции, дождитесь окончания коррекции и входите в рынок. Точки входа можно искать с помощью стандартных приемов, тот же свечной анализ работает и на фондовом рынке, и на Форексе. Начинающим рекомендую статью японские свечи для новичков, в ней этот метод разбирается подробнее.

- При достижении целевых уровней закрывайте сделки встречными позициями.

Откройте счет в Тинькофф инвестициии

Выше – пример простейшей точки входа. Сигнал на продажу получен после ретеста уровня, он подтвержден медвежьим поглощением и дивергенцией на Стохастике.

О Сбербанке России

Сбербанк РФ — крупнейшее по объему активов универсальное кредитно-финансовое учреждение с развитой структурой региональных подразделений и офисами во всех субъектах Федерации.

Внесен в реестр финансовых учреждений – участников государственной системы обязательного страхования вкладов. Сбербанк России относится к числу профессиональных игроков на рынке ценных бумаг. В перечень услуг организации относятся все виды операций на международном финансовом рынке.

С 20 июня 1991 г. Сбербанк получил лицензию ЦБ РФ на проведение операций с денежными средствами физических и юридических лиц в отечественной и иностранной валюте.

Среди кредитно-финансовых организаций России Сбербанк занимает ведущие позиции по количеству клиентов – физических и юридических лиц, объему проводимых финансовых операций в рублях и иностранной валюте.

Держатели дебетовых и кредитных пластиковых карт Сбербанка могут воспользоваться банкоматами – их 31114 банкоматов.

Головной офис располагается по адресу: Москва, улица Вавилова, 19. Всего расположено 7457 отделений отделений Сбербанка России. Контактный телефон головного отделения: .

Сбербанк России предлагает клиентам – физическим и юридическим лицам полный перечень финансовых услуг.

Частным лицам доступна широкая линейка продуктов банка:

- депозиты,

- пластиковые дебетовые и кредитные карты,

- потребительские и целевые займы, включая ипотеку и автокредиты,

- Сбербанк РФ предлагает клиентам все доступные рублевые и валютные операции.

По срочным вкладам действует следующее количество программ — 27, с максимальной ставкой до 5.00%. Среди наиболее выгодных и популярных программ, которые предлагает Сбербанк России, можно выделить следующие виды депозитов: Социальный, Управляй Онлайн, Лидер Управляй.

Для клиентов доступны различные дебетовые карты. На сегодняшний день общее число программ, которые предлагает Сбербанк частным лицам, достигло 18. Сбербанк России предоставляет такие популярные карты, как Карты мгновенной выдачи «Momentum», СберКарта Прайм, Подари жизнь Gold.

По кредитным картам на сегодняшний день физлицам – клиентам финансовой организации доступно следующее количество предложений — 10. Сбербанк России предоставляет пластик с минимальной ставкой 21.90% и различным льготным периодом. Среди популярных продуктов банка можно отметить следующие: Цифровая кредитная карта, Классическая кредитная карта, Visa Gold «Аэрофлот».

Сбербанк России предлагает различные ипотечные кредиты. На сегодняшний день число программ жилищного кредитования достигает 48. Минимальная ставка по ипотеке составляет 0.10%. Среди наиболее популярных и выгодных, по мнению, клиентов программ можно назвать следующие: Приобретение готового жилья, Приобретение готового жилья (Для участников Программы реновации жилищного фонда в городе Москва), Военная ипотека «Приобретение строящегося жилья».

Полная информация по продуктам каждой категории содержится в соответствующих вкладках на нашем финансовом портале.

В рейтинге международного агентства Moody’s Investors Service Сбербанк России имеет показатель Baa3.

В рейтинге по активам организация занимает 1 место, в рейтинге по депозитам – 1-е и по кредитам – 1 место.

Какие акции купить новичку

Когда инвесторы ставят цель максимизировать прибыль, они выбирают акции развивающихся компаний. Ещё их называют – акциями роста. Обычно, это компании из технологических секторов экономики, например, производители чипов и беспилотных автомобилей, разработчики электронных платёжных систем, IT-компании.

Акции роста популярны, и поэтому они могут быть переоценены. Инвесторы видят, как их доходность опережает доходность рынка, и надеются, что темпы роста сохранятся в будущем.

Из-за больших объёмов инвестиций в развитие, прибыль компаний нестабильна, а цена акций не всегда отображает реальный успех бизнес-модели. На цену влияют новостные поводы или общее настроение рынка. Сильный рост цены может смениться таким же сильным падением. Ещё у таких компаний нет дивидендных выплат.

Примеры акций роста:

- Tesla

- Square

- PayPal

Акции роста – рискованный вариант для начинающего инвестора. Поэтому для начала выбирайте «голубые фишки» – самые крупные и стабильные компании рынка, которые регулярно перечисляют дивиденды. Такие компании не растут в цене резко, но в долгосрочной перспективе приносят стабильный доход и спокойно переживают рыночные потрясения.

На котировки «голубых фишек» не влияют новости. Цена бумаг может вообще не меняться, но инвесторы всё равно заработают за счёт выплаты дивидендов.

«Голубые фишки» – это лидеры своих отраслей. Вероятность, что такие компании обанкротятся, очень маленькая.

Примеры «голубых фишек»:

- «Газпром»

- «Сбербанк»

- «Норникель»

- «Лукойл»

- «Магнит»

- Coca-Cola

- McDonald’s

- Pfizer

- Procter&Gamble

Читайте: Как и сколько можно заработать на акциях

Стоит ли покупать Яндекс

Безусловно, можно назвать Яндекс номер 1 в сфере IT среди российских компаний. В 2020 г. на фоне коронавируса и ухода многих работ в онлайн, их акции стремительно подорожали.

Компанию включили в индекс MSCI Russia сразу с весом 10%. Она заняла 4 место, вытеснив ГМК Норильский Никель. Тем самым она привлекла крупные деньги от ETF фондов. Такой большой вес в индексе Яндексу достался благодаря большому коэффициенту Free Float.

По мультипликаторам Яндекс на момент 2020 г. стоит дороже Google. Но с горизнтом на 5-10 лет компания смотрится растущей и вполне возможно оправдает ожидания акционеров.

Основные финансовые показатели Яндекса:

Мультипликаторы Яндекса:

Рентабельность (ROE):

Котировки Yandex в рублях:

Из минусов и рисков можно выделить:

- Наращивание долей конкурентов в создании экосистем: Сбербанка, МТС, Система, Mail.ru;

- Приватизация Яндекса;

- Стагнация роста дохода от рекламы;

- Развитие социальных сетей и отток рекламы;

Какие акции Сбербанка покупать и как это сделать?

На фондовом рынке акции Сбербанка находятся в свободном обороте. Стикер этих акций на объединенной московской бирже ММВБ-РТС – SBER. Чтобы приобрести ценные бумаги, потребуются услуги брокера – своего рода посредника между инвесторами и биржей. В России насчитывается свыше 20 брокеров, имеющих выход на Московскую биржу, но не все они могут предоставить качественные услуги, надежный счет, поддержку и аналитику.

Структура капитала банка

Также купить акции Сбербанка можно и традиционным способом – по телефону. После регистрации вам предоставят специальный номер телефона вашего брокера – звоня на него, нужно каждый раз указывать имя и пароль. Затем остается лишь дать поручение на покупку определенного количества акций (или на определенную сумму).

ПАО Сбербанк – это безусловный лидер отечественного банковского сектора. Общее количество клиентов Сбербанка составляет около 98 млн. В стране насчитывается 88 филиалов (+ еще один работает в Индии), свыше 13 000 дополнительных офисов и больше 930 других внутренних структурных подразделений.

Подробности

Инвесторам, которые хотят получать дивиденды

Компания Газпром выплачивает дивиденды один раз в году. Для того, чтобы получать дивиденды по акциям Газпрома следует знать о самых важных датах:

— дивидендная отсечка,

— дата создания списка акционеров,

— дата составления реестра акционеров.

Помимо этих, есть и другие важные термины, однако вышеперечисленные являются самыми распространенными.

Право получения дивидендов имеют только те инвесторы

которые обладают акциями на конкретную дату. Он может не владеть акциями до и после этой даты, но он получит дивиденды. Но в случае, если конкретно в определенную дату (всего один день) инвестор не владеет акциями, то дивиденды он не получит. Как же можно вычислить такой прогноз?

Следует знать, что дата формирования списков акционеров, которые имеют право на дивиденды устанавливается на Общем Собрании Акционеров. Поэтому дата формирования списков не может быть ранее времени, когда проводится Общее Собрание.

Из года в год периодом, в который входит дата составления списков является вторая половина июля (к примеру, в 2015 году — 16 июля, в 2016 году — 20 июля, в 2017 году — 20 июля, в 2018 году — 19 июля, в 2019 году — 18 июля, в 2020 году — 18 июля). Помимо знания графика формирования списков необходимо определить дату, до наступления которой акцию необходимо приобрести, чтобы рассчитывать на выплату дивидендов.

Поступление акций на российскую биржу ММВБ

начинается на второй день после осуществления сделки. Отсюда следует, что для того, чтобы выйти на дату дивидендной отсечки (а ее утверждает Общее Собрание Акционеров), приобрести акцию следует за пару дней до этого. К примеру, предположим, что дивидендная отсечка назначена на 17 июля, в этом случае, акцию следует покупать 14 июля (за пару дней до последнего рабочего дня до даты, когда реестр будет закрыт).

Многие частные инвесторы (физические лица) упускают из виду тот факт, что с суммы дивидендов необходимо заплатить налог (13 %) на доходы физических лиц. Выходит, что чистая прибыль по акциям Газпрома уменьшится на 13 %. Для того, чтобы принять взвешенное решение о приобретении акций компании, мало знать величину дивиденда.

Главное, знать соотношение (дивидендную доходность) стоимости акции и ее дивидендов. Дело в том, что цена акции может меняться не только ежедневно, но и ежечасно. То есть, дивидендная доходность по акциям Газпрома тоже величина непостоянная. При низкой стоимости акции наблюдается рост дивидендной доходности.

Простому частному инвестору не просто

определить размер дивидендов в текущем, и последующим годам. Кроме того, имеет место «особый» статус Газпрома — компания игнорировала даже обязательства перед своим главным акционером (государством), который требовал направить 25 % дохода на дивиденды, тем не менее это требование не было удовлетворено.

Исходя из этого, нужно понимать, что компания единолично устанавливает выплату дивидендов в перспективе. Помимо этого, есть и другие причины, влияющие на уменьшение размера дивидендов. Надо отметить, что в отличии от других компаний, которые прикрываясь кризисом, снижали выплаты по дивидендам, Газпром ни разу не воспользовался подобными «отговорками».

Учитывая тот факт, что цена на газ (как и спрос) снизились, это, конечно, отразится и на его доходах. Исходя из этого, не стоит делать слишком оптимистичный прогноз на размер дивидендов.

Прежде чем купить акции Газпрома, следует проанализировать историю выплат компании за последние годы (10 либо 5 лет). Стать совладельцем Газпрома не сложно, достаточно купить одну акцию, а вот для того, чтобы приобрести 1 % понадобится порядка 53 млрд. рублей.

Надо сказать, что несмотря на определенную стабильность компании, формировать свой инвестиционный портфель исключительно из акций Газпрома, вовсе не обязательно.

Где еще можно купить акции

Внимание к акциям на рынке циклично, что связано с мировыми настроениями и просадками по другим инструментам, например, с криптовалютой. Разумеется, что брокер — удобный посредник, плюс, его сайт с подвязкой к биржам — то место, где посмотреть цены на акции компаний, обратив внимание на зеленый или красный тренд в стоимости

Он — далеко не единственная возможность в приобретении ценных бумаг.

Биржи

Это практически нереально приобрести акции Apple или других компаний прямо на площадке, поскольку выход на нее разрешен брокерам или квалифицированным инвесторам. Для физического лица требования весьма высокие: объем портфеля не ниже 6 млн. рублей, опыт работы в брокерских или банковских компаниях не менее 2-х лет, высшее образование или сертификат, аттестат профильных финансовых компаний.

Для юридического лица требования еще более «жесткие»: объем портфеля 200 млн. рублей, или сумма сделок за последние 4 квартала не меньше 50 млн. рублей, или выручка за год не менее 2 млрд. рублей. При этом законом установлен список лиц, которые могут претендовать на такой статус: непосредственно брокеры, пенсионные фонды, страховые компании и др.

У эмитента

Некоторые компании могут организовывать прямую продажу без предварительного листинга на биржу или сразу несколько площадок. Традиционно это делается в самом начале, когда компания на старте и мало известная. Многие так обзаводились пакетом ценных бумаг в 90-х. С одной стороны, для тех, кто ищет варианты, какие акции российских (редко, но все же бывает иностранных) компаний выгодно покупать сейчас, это неплохой вариант, ведь цена будет невысокой. С другой, риск банкротства такого акционерного общества никто не исключал.

У частных инвесторов

Процесс приобретения прямо формируется на основе личных контактов, и как правило, характерен только для опытных инвесторов. Представим ситуацию: вы хотите купить ценные бумаги Яндекс. Находите человека, который готов вам их продать, передав бумаги со своего кабинета на ваш. Как правило, цена будет ниже, да и комиссий за посредничество платить не нужно. Но какие риски – подумайте об этом! Несмотря на столь привлекательные, на первый взгляд условия, это один из вариантов, куда не надо вкладывать деньги, чтобы их не потерять.

Почему стоит купить акции Сбербанк

Сбербанк традиционно является главной голубой фишкой на российском фондовом рынке. По нему самые большие оборот торгов. Причём котировки банка уверенно растут.

Примечание

Если сравнить котировки Apple и Сбербанка в долларах, то доходность Сбера с 2003 г. по 2020 г, обгонят Apple.

ПАО Сбербанк занимает лидирующие позиции в банковском секторе РФ:

- 1/3 активов банковского капитала;

- 1/2 частных вкладов;

- 1/3 выданных в России кредитов;

- Отделения есть в каждом городе;

Ни один другой банк не может похвастаться такими результатами. Сбербанк является крупнейшим банком в восточной Европе. Имеет высокий кредитный рейтинг. 1/4 акций принадлежат иностранцам, что говорит о высоком интересе со стороны западных инвесторов.

Большинство выданных ипотек приходится на долю Сбербанка, а это долгосрочная прибыль для бизнеса.

Немного истории

В декабре 2007 г. Сбербанк возглавил Герман Греф. Он и по сей день сохранил этот пост. В том же году акции претерпели дробление (сплит): 1 акция номиналом в 3000 рублей превратилась в 1000 шт с номинальной стоимостью в 3 рубля.

В 2011 г. Сбербанк купил инвестиционную компанию «Тройка Диалог». В 2012 г. Сбербанк приобрел турецкий банк «Denizbank» и стал крупнейшим банком в Европе. В 2019 г. продал его с убытком.

В сентябре 2020 г. переименовывается в «Сбер», появляется новый логотип.

ПАО Сбербанк является не только крупнейшим банком в РФ. Это целая экосистема, куда входят следующие крупные проекты:

-

Яндекс.Маркет(был продан Яндексу в 2020 г); - Яндекс.Деньги (куплен полностью у Яндекса в 2020 г);

- Домклик.ру;

- Такси Ситимобил;

- Кинотеатр Okko;

- Каршеринг YouDrive;

- Колонка и ИИ «Маруся»;

- Карты и навигация 2ГИС;

- Билеты Rambler;

- Доставка еды Сбермаркет;

- Работа.ру;

- СберКлауд;

- СберМобайл;

- Diveliry club;

- Сбер Маркет;

- и т.д.;

В 2020 г. Сбербанк продал долю Маркетплейс Беру компании Яндекса. Его интерес переключился на покупку Ozon.ru.