Куда вложить 100 тысяч рублей, чтобы заработать

Содержание:

- Шаг 1. Регистрация и открытие брокерского счёта

- Что покупать?

- Открыть депозит в банке

- Возможно ли стать инвестором, если в кармане чуть больше 1000 рублей

- Где взять деньги, если зарплаты не хватает

- Выбор инструментов инвестирования

- С чего начать начинающему инвестору

- Куда вложить деньги 1000 рублей: консервативные инструменты

- Главное – начать с цели

- Почему вклад и недвижимость не защитят деньги

- Акции

- Покупка ОФЗ-н на 100 000 рублей

- 5 правил инвестирования, которые должны знать новички

Шаг 1. Регистрация и открытие брокерского счёта

Чтобы получить доступ на фондовый рынок требуется открыть брокерский счёт. Он представляет особый вид счётов, где могут хранится одновременно разные классы активов:

- Валюты (рубли, доллары, евро);

- Акции (отечественные и зарубежные);

- Облигации (гособлигации, корпоративные, еврооблигации);

- ETF-фонды ;

- Фьючерсы;

- Товары;

Отрыть брокерский счёт можно через брокеров. Рекомендую работать со следующими (сам работаю через них):

Это лучшие брокеры для торговли, у которых самые низкие комиссии на оборот. Есть офисы по всей России, бесплатное пополнение и снятие. Они предоставят доступ ко всем финансовым инструментам на бирже. Здесь можно покупать иностранные акции, следовать стратегиям профессионалов и прочее.

Форма регистрация у брокера выглядит так:

Для открытия брокерского счёта в личном кабинете брокера нажмите на ссылку «Открыть новый договор»:

На выбор предлагается несколько типов брокерских счётов:

Можно открыть несколько ЕДП (единая денежная позиция) или ИИС (индивидуальный инвестиционный счёт). Рекомендую всем открыть ИИС, как минимум для будущего. Этот вид брокерского счёта позволяет получить на выбор один из двух налоговых вычетов:

- Вычет на взнос (Тип «А»). Возвращается 13% налога от суммы пополнения. Максимальная налоговый вычет за год ограничивается суммой 52 тыс. рублей. Для этого надо пополнить ИИС на 400 тыс. рублей (можно меньше). Пополнять и получать вычет можно каждый год.

- Освобождение от налога на прибыль по ИИС (Тип «Б») от разницы покупки и продажи ценных бумаг. Налог на дивиденды и купоны (если они облагаются налогом) придёться всё равно заплатить.

Действующий ИИС должен быть только один у человека. Единственным условием для получения вычета является не менее 3 лет существования счёта. Подробнее про ИИС читайте:

Обычных брокерских счётов ЕДП можно открыть сколько угодно у каждого брокера.

Что покупать?

Что покупать и в каких пропорциях всецело зависит от жизненных целей инвестора. Если цель «накопить на квартиру» — это один набор бумаг. Если цель «обеспечить себя пассивным доходом на пенсии» — это совершенно другой набор бумаг. К тому же состав вашего портфеля зависит от вашего профиля и отношения к риску.

Мини-гид по ИИС в PDF. Ответы на 20 самых главных вопросов, которые Вы должны знать, чтобы правильно открыть ИИС, понимать, что с ним делать и получать налоговые вычеты!

Мини-гид по ИИС в PDF. Ответы на 20 самых главных вопросов, которые Вы должны знать, чтобы правильно открыть ИИС, понимать, что с ним делать и получать налоговые вычеты!

Но если в общем:

- я НЕ рекомендую инвестировать, пока вы ускоренно не погасите все долги, кроме ипотеки. Ускоренный возврат кредитов будет вашей лучшей инвестицией! Однако можно начинать учиться, как раз таки, на микро-суммах, вроде 1-2-3 тыс. рублей.

- в вашем портфеле должны быть облигации!

- я не рекомендую инвестирвать в акции, более 3-5 или максимум 10 процентов капитала

- бОльшую часть рекомендую инвестировать в ETF-ы и БПИФ-ы, привязанные к широким индексам, вроде S&P500

- рекомендую бОльшую часть инвестиций и сбережений формировать в твёрдых валютах, и в частности в долларах

- не ждите быстрых результатов и инвестировать «вдолгую». Для 99% инвесторов, вариант «быстро поднять бабла на фондовом рынке» ведёт к убыткам и потере большОй или бОльшей части капитала.

Открыть депозит в банке

Традиционный способ сбережений, который дает небольшой, но гарантированный, предсказуемый доход – это банковский депозит. На сегодняшний день минимальная сумма, которую можно вкладывать при открытии счета, составляет 10000, 50000 и даже 100000 рублей. Однако до сих пор в нескольких банках действуют предложения, которые дают возможность открыть депозит с минимальной суммой 1000 рублей:

- Вклад «Накопительный», предлагаемый Уральским банком реконструкции и развития, предлагает вложить на счет 1000 р под 6,72% годовых на общий срок чуть более года – 390 дней. В результате вкладчик получит доход от своей инвестиции в размере 72 рублей (в сумме 1072 р). Это вложение полностью перекроет инфляцию (сегодня она составляет около 2,5-4,0%), поэтому по крайней мере деньги не потеряют в цене.

- Вклад «МТС Активный online» можно открыть не выходя из дома. Клиент заходит в личный кабинет или в мобильное приложение, переводит на счет 1000 р, после чего инвестиция начинает приносить прибыль по ставке 6,49% годовых. Через год можно получить заработок 65 рублей.

- «Накопительный счет» в банке Home Credit открывается всего на 2 месяца, причем годовая ставка составляет 6%. Таким образом, буквально через 50 дней вкладчик забирает сумму и получает сверх нее 10 рублей. Такой счет можно открыть начинающим вкладчикам – он может стать символическим началом их инвестиционной деятельности.

Возможно ли стать инвестором, если в кармане чуть больше 1000 рублей

Распространен миф, что для инвестирования необходим огромный капитал. Возможно, лет 20–30 назад это и было правдой, поскольку существовали ограничения на взносы даже по вкладам. Фондовый рынок в России и вовсе появился после дефолта в 1992 году, а для покупки ценных бумаг тогда нужна была приличная сумма. При этом в регионах данные возможности отсутствовали совсем.

В XXI веке с ростом конкуренции на рынке финансовых услуг и появлением интернета вышеуказанные проблемы исчезли. Купить акции или открыть вклад с высоким процентом можно в режиме онлайн, имея на руках 1000 рублей.

Остается только определиться с желаемым результатом и составить план, а дальше дело за временем и дисциплиной.

Постановка цели инвестирования

Инвестиции от 1000 рублей могут преследовать несколько целей:

- формирование привычки откладывать деньги;

- постепенный переход к более крупным суммам;

- изучение инвестиционных стратегий с минимальным риском.

Не стоит ставить целью разбогатеть в ближайший год, вложив лишь тысячу — это неразумно. Будьте реалистами. Мы рекомендуем пользоваться технологией SMART :

- Specific — конкретный. Только одна цель без расплывчатых формулировок, например, откладывать по 1000 руб. на вклад в день зарплаты, каждый месяц, в течение года.

- Measurable — измеримый. Результат должен быть конечным и иметь численное выражение.

- Achievable — достижимый. Не нужно строить иллюзии и пытаться стать героем, откладывая по 90 % дохода. Такой темп вы не выдержите.

- Relevant — значимый. Цель должна иметь смысл. Если для вас итоговые 12000 рублей за год ничего не значат, то не стоит над этим работать.

- Time bound — ограниченный во времени. Обязательно наличие строгого дедлайна. В вышеуказанном примере — это один год. Не забывайте, срок тоже должен быть достижимым. Маловероятно, что кто-либо сможет продержаться 10 лет, скрупулезно откладывая деньги на депозит.

Разработка инвестиционного плана

После определения цели нужно составить план, который будет содержать шаги до получения результата. Например, можно включить в него следующие пункты:

- Изучить различные варианты, куда инвестировать 1000 рублей.

- Предположим, что вы выбрали вклад. Тогда следующий шаг — открыть депозит в банке с лучшими условиями.

- Регулярно переводить на него нужную сумму.

- В перспективе постепенно подключать другие виды вложений, например, ПИФы, покупку акций и т. д.

Ваш план должен быть максимально подробным и понятным для вас. Главное, помните, что инвестировать лучше, чем копить наличные «под матрасом». Мир подвержен инфляции, и цены постоянно растут, как следствие, ваш капитал будет постепенно иссякать

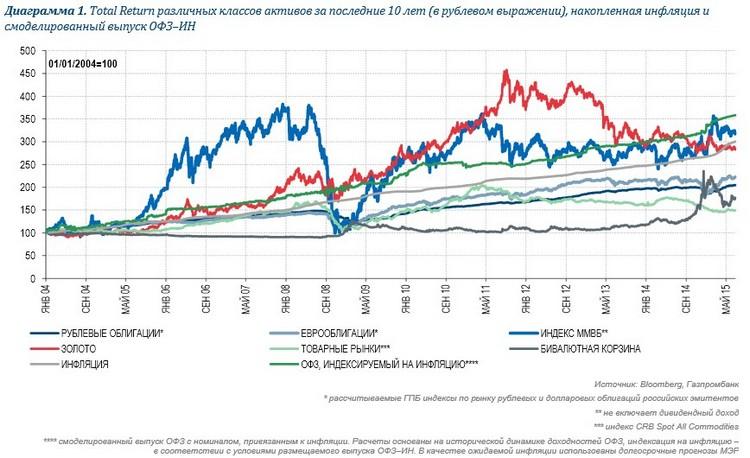

Чтобы вам было проще выбрать между несколькими вариантами вложений, обратим внимание на наглядное сравнение их эффективности

Вывод из вышеуказанного графика — стабильно превосходят инфляцию только облигации федерального займа (ОФЗ), золото и индекс ММВБ.

Где взять деньги, если зарплаты не хватает

Утверждение у меня нет денег — весьма растяжимое и субъективное. Их может не быть совсем, потому что вы потеряли работу или погрязли в долгах. Или они есть, но нет свободных средств: всё уходит на продукты, предметы первой необходимости, оплату ЖКХ и т. п.

Если денег нет совсем, то первый шаг — это поиск работы. Но если вы уже работаете, а денег не хватает, то есть смысл пересмотреть свой подход к финансам.

Что можно сделать, чтобы найти деньги на инвестиции:

1. Проанализируйте расходы

Часто мы просто бездумно тратим деньги на вещи, которые даже не нужны, или переплачиваем за что-то. Но практически любой человек может легко отложить от 1000 до 3000 ₽ в месяц, если поставит себе такую цель. Попробуйте провести инспекцию трат и посмотреть, от чего можно оторвать» эту условную тысячу. Например, не покупать кофе в кафе, а пить его дома. Ходить в магазин со списком покупок и не на голодный желудок. Найти более бюджетную альтернативу привычным вещам.

2. Подумайте, как заработать больше

Миллиардер Игорь Рыбаков советовал не сильно погружаться в тему экономии, а начать больше зарабатывать.

Как это сделать?

-

Попросить повышения на текущей работе. Подготовьте аргументы, исходя из установки, чем вы ещё можете быть полезны работодателю.

-

Если вы умеете что-то делать своими руками, попробуйте монетизировать своё хобби. Это можно делать в свободное от основной работы время. Для продажи хэндмейда есть специальные сайты, подойдут соцсети или Авито.

-

Удалённая подработка. Сейчас появилось множество возможностей подрабатывать удалённо: помогать блогерам с текстами и продвижением, настраивать таргетированную рекламу, у компаний появились удалённые колл-центры, и вообще, многие профессии полностью перекочевали в онлайн, так же как и обучение новым навыкам.

-

Для увеличения дохода, возможно, всё-таки нужно поискать работу с большей зарплатой или подумать об открытии своего дела, если у вас достаточно опыта для этого. Сейчас почти в каждом регионе действуют различные государственные программы на открытие своего бизнеса. Вы можете обратиться в Центр занятости населения и узнать подробности.

3. Постарайтесь избавиться от долгов

Если у вас сильная закредитованность, вам рано думать про инвестиции. Постарайтесь для начала закрыть самые невыгодные кредиты, которые уводят вас в минус — откладывать необходимо именно на это. В сложных случаях можно попробовать рефинансировать долг в другом банке.

4. Заведите Excel-табличку расходов

Начните вести финансовый учёт, если вам сложно разобраться с деньгами самостоятельно. Это можно делать по-разному: в обычной тетради, в шаблонах Excel или приложениях для смартфона. Такой подход помогает увидеть реальное положение дел: сколько приходит денег и на что они уходят. Так гораздо легче понять, сколько реально вы сможете отложить в месяц.

5. Продайте ненужное

Продажа ненужных вещей тоже может стать основой капитала для инвестирования. Иногда оказывается, что у нас есть вещи в хорошем состоянии, которыми мы не пользуемся. Вполне может оказаться, что их можно продать, а полученные деньги — инвестировать.

Откладывать деньги может практически каждый, просто сумма будет варьироваться в зависимости от возможностей.

Выбор инструментов инвестирования

Выбирая для себя инвестирование для опытных или начинающих в 2019 году, рекомендую делать ставку на работу с несколькими проектами, чтобы следовать принципу диверсификации. Среди того, что не теряет популярности: депозиты, инвестирование в недвижимость жилого и коммерческого типа, ценные бумаги. А вот падение курса топовых криптовалют, результаты об ICO (более 75% всех проектов, которые запущены в 2018, оказались убыточными) не совсем благоприятно влияют на формирование инвестиционного климата в этом направлении.

Банковские вклады

Выбирая такое инвестирование денег, мы можем вкладывать рубли, доллары или евро под проценты. Решая открыть банковский депозит, рекомендую внимательно оценить предлагаемые условия:

- срок работы;

- процент; простой или сложный тип начисления;

- капитализация процентов или выплата в конце срока;

- гарантии возврата.

Сотрудничать можно с государственными или коммерческими банками.

Ценные бумаги

Акции, облигации государственных компаний, позволяют регулярно получать дивиденды. В своей статье о том, что такое инвестиции, я уточняла, как найти максимально эффективный инструмент для вложения. Купить акции в РФ самостоятельно нельзя, для этого надо пользоваться услугами брокеров, который предусматривают минимальные пороги для открытия сделок. Внимательно изучите минимальную сумму, которая должна быть на брокерском счете, чтобы можно было осуществлять сделки.

Стартапы

Такое направление стало популярным всего несколько лет назад, и Uber, Dropbox, Njoy. Изначально инвестирование в разные по тематике стартапы стало популярным в США, со временем перенеслось в Индию, Бразилию и страны Западной Европы. Принцип прост: вы вкладываете средства в развитие идеи, и получаете дивиденды, когда идея начинает реализовываться и окупать себя. Второе направление: вложенные средства позволяют вам получить часть акций в компании и в дальнейшем принимать решения в процессе развития. Как правило, старт-апы используются именно как портфельные инвестиции, которые не предусматривает контроль над работой компанией. А какие еще особенности характерны для такого способа — в моем обзоре. Искать подходящую площадку для вложений можно на сайтах по краудфандингу или на других специализированных ресурсах.

Среди стран, которые на государственном уровне поддерживают развитие старт-апов, а значит, обеспечивают минимальные риски для вложений, выделяют Сингапур, Великобританию, Финляндию, Чили, Израиль.

Часто вместе с старт-апами делается акцент на инвестирование в ico: возможность купить фирменные новые токены компании до выхода их на рынок.

С чего начать начинающему инвестору

Как начать инвестировать, с чего начать начинающим? Для начала давайте перечислим основные варианты:

- Акции (самый лучший и прибыльный вариант для долгосрочных инвестиций);

- Облигации (похожи на банковские вклады, но более доходные);

- ETF (инвестиции через эти фонды позволяют создать широкую диверсификацию между компаниями, один пай стоит всего 5-10000 рублей);

- Недвижимость (требуют больших вложений);

- Бизнес и Франшиза (обычно требуют больших вложений и времени);

- Стартап (очень рискованные вложения, не подойдут для начинающих);

Для многих эти варианты звучат страшно и непонятно, но не стоит волноваться. Информации по всем этим темам много на этом блоге vsdelke.ru. В интернете можно посмотреть видео уроки для новичков.

Мы рассмотрим первые три варианта, как самые доступные и не требующие больших вложений. Варианты с недвижимостью, бизнесом, франшизой, стартапом несут большие риски, а также требуют вложений и времени, поэтому не подходят для начинающих.

Рядовые граждане насмотревшись фильмов про брокеров перестают им доверять и боятся любых инвестиций. В фильмах брокеры вынуждают инвестировать в псевдокомпании, уверяя доверчивых клиентов, что это «золотая жила», уникальный шанс. Мы же говорим про вложения в голубые фишки, то есть в крупные устойчивые бизнесы. Вложения в маленькие компании и стартапы — это удел для профессионалов.

Инвестиции — это не спекуляции, а эффективный способ приумножать свой капитал.

Рассмотрим пошагово как начать инвестировать с нуля.

Куда вложить деньги 1000 рублей: консервативные инструменты

Далее мы рассмотрим перечень самых консервативных инструментов, которые отличаются повышенной надежностью, и пользуются популярностью у большинства опытных инвесторов.

Облигации

На 1 тыс. рублей реально купить ОФЗ. Это тип облигаций, который на нашем рынке считается одним из самых надежных вариантов. ОФЗ покупается на два года с установленной доходностью к погашению от 5,5%. Существуют облигации с более повышенными рисками. На 700 рублей реально приобрести облигации первого коллекторского бюро. Здесь погашение осуществляется также через 2 года, но прибыльность до 15,7%. Данные облигации относятся к высокоприбыльными, но отличаются повышенным риском.

Акции

Имея 1 тыс. рублей приобрести акции реально на Мосбирже. Учтите, что акции представлены на площадке лотами, соответственно цена акций на терминале − это не минимальная сумма для инвестирования.

Акции Алросы − 1 акция выйдет около 80 рублей, 1 лот = 10 акций. Соответственно минимальная сумма для старта покупки 800 рублей. Поэтому реально найти лоты, которые подходят под вашу сумму.

Приобрести можно акции ВТБ, цена 1 акции 50 копеек, 1 лот = 10 тыс. акций. Покупаем сразу два лота на нашу сумму, и даже останутся деньги для выплаты комиссионных издержек.

Присутствует желание вложить средства в золото, тогда оптимальным вариантом будет приобрести акции фирмы работающей в сфере добычи золота. Как вариант Полиметалл, 1 лот =1 акции, цена выходит чуть больше нашей суммы 1 040 рублей.

Не всегда нужно делать ставку на отечественных инструментах. Как вариант можно рассмотреть приобретение иностранных активов на СПб биржевой площадке. Здесь также есть недорогие акции, как например Chesapeake Energy. Стоимость 1 акции 50 центов, соответственно нужно перевести по действующему курсу. В зависимости от курса получится купить около 15-20 акций. Обязательно учитывайте колебания курса при работе с акциями зарубежных компаний.

Учтите, что представленные примеры − это не прямая рекомендация или же сигнал что нужно моментально скупать инструменты.

Перед вами представлен пример, который показывает, что приобрести акции на небольшие суммы вполне реально. Но, нужно проанализировать доступные варианты, и хорошо поискать действительно рентабельные инструменты. При желании и возможностях реально собрать диверсифицированный портфель. Как вариант, можно приобрести несколько недорогих акций из разных отраслей, благодаря чему уже небольшой портфель будет защищен от волатильности рынка и изменения настроения его участников.

В случае если у вас нет желания тратить много времени на поиск конкретных акций, облигаций изучать документацию, статистику, обратите внимание на инструменты коллективного вложения

ПИФ

Это паевые инвестиционные фонды, у некоторых предусмотрен низкий порог для входа. Соответственно нас интересует именно такой вариант. В Сбербанке как вариант можно отыскать фонды с минимальной суммой от 1 тыс. рублей. Есть современные сервисы, ориентирующие инвесторов в данной отрасли, благодаря тому, что собирают самые популярные фонды.

При этом для многих экспертов, все же этот вариант вложения средств считается самым подходящим и прибыльным, если на руках имеются суммы побольше.

ETF

Среди данных инструментов также есть, что выбрать на 1 тыс. рублей. Итак, как вариант рассмотрим FixEx, здесь представлены такие варианты как:

- ETF на золото (FXGD)− 700 рублей;

- ETF на государственные облигации США на краткосрочные цели, с долларовым хеджем, защищающий пользователя от снижения курса рубля (FXTB) − 650 рублей;

- ETF (FXWO) − является глобальным фондом, минимальная сумма для приобретения свыше 1 рубля. За последний период появились практичные копеечные ETF, состоящие из небольшого количества. Это своего рода копилка для мелочи, позволяющая сохранить небольшую сумму на балансе. На 1 тыс. рублей при желании можно собрать весьма неплохой портфель, хоть он будет небольших размеров.

Главное – начать с цели

Любое инвестирование начинается с цели – именно на начальном этапе важно определить цель. Я хочу выделить 4 основных цели инвестирования, с которым чаще всего встречаюсь в своей работе:

- Создание пенсионного фонда

- Накопление денег для совершения крупной покупки.

- Пассивный доход

- Подушка безопасности на 2021 год в случае, если он будет таким же щедрым на неожиданные изменения и потрясения. К слову, я все же за положительный прогноз наступающего года.

Совершенно неверный вопрос человека, который собрался приумножить свой доход – куда вложить

Ребята, важно не куда вложить, а с какой целью вы хотите это сделать. Из этих четырех думаю, что каждый сможет определить для себя одну

Куда вложить – это второй этап. Он важный, но не первостепенный.

Итак, цель определили, идем дальше.

Почему вклад и недвижимость не защитят деньги

Чтобы защитить деньги, в России чаще всего просто открывают вклад или покупают недвижимость.

Вклады. Если бы вы положили этот миллион на вклад, то деньги бы не потеряли, но и ничего не заработали — процент по вкладу чуть больше официальной инфляции. Рост цен на товары и услуги в последние годы снизился, но и проценты по вкладам упали почти в 2 раза. Согласно данным Банка России, раньше крупные банки предлагали ставку по вкладам на год 7−8 %, а сейчас — 3−4 %.

К тому же, обычно инфляцией называют средний рост цен на выбранный список товаров и услуг, которые определил Росстат. Реальная личная инфляция зависит от того, какие товары и услуги покупаете именно вы. Например, стоимость электротехники, автомобилей и отпуска за границей растет сильно быстрее.

Вклад позволит снизить влияние инфляции, но не защитит деньги и не позволит заработать больше.

Недвижимость. Цены на недвижимость, вопреки распространенному мнению, не всегда растут. Например, в конце 2014 года цены резко выросли, а потом снижались 2−3 года. В итоге к прежним ценам недвижимость вернулась только в 2020 году.

Вложившись в недвижимость в конце 2014 года, вы бы просто сохранили свои средства, но ничего не заработали за 5−6 лет. Кроме того, если вдруг понадобятся деньги, недвижимость не так просто продать, да и частично изъять деньги не получится.

Сдавать квартиру в аренду тоже не так выгодно, как может показаться. Если сравнить цену недвижимости и ставку аренды — скорее всего, доходность будет даже ниже вклада. И это без учета регулярного ремонта, простоя без арендаторов и времени, которое нужно будет тратить.

Если хотите защитить деньги от обесценивания и заработать больше, самый доступный и простой способ — это инвестиции.

Акции

Наибольший доход на свой миллион вы сможете получить, если включите в свой

портфель акции. Вложения в акции могут принести вам двойную выгоду: они могут

расти в цене и давать дивиденды.

Если бизнес компании успешно развивается, растет ее прибыль, то это рано или поздно выливается в рост ее акций. Как правило прибыли компаний растут быстрее инфляции, в таком случае акции – это, в том числе, хорошая защита вложений от инфляции на длинном отрезке времени.

Получая прибыль, многие компании делятся этой прибылью со своими

акционерами, то есть начинают выплачивать дивиденды. Дивиденды вы можете

использовать для покрытия своих текущих расходов, либо реинвестировать их –

покупая дополнительные активы в ваш инвестиционный портфель.

Вложения в отдельные акции для большинства частных инвесторов довольно рискованная затея. Мало кто пытается анализировать бизнес тех компаний, акции которых они покупают, а те кто пытается это делать, зачастую не обладает достаточной квалификацией и временем, чтобы делать это на должном уровне. В итоге мы зачастую видим хаотичный набор ценных бумаг в портфеле без какой-либо стратегии.

Инвестиционные фонды

Для большинства частных инвесторов более эффективным шагом будут вложения в широко диверсифицированный глобальный портфель на основе индексных фондов.

Например, фонд Vanguard Total World Stock ETF (VT) позволяет инвестировать ваши средства в более чем 8800 акций по всему миру. Совокупный среднегодовой темп роста (CAGR) этого фонды почти 10% в долларах США.

Но, если ваша цель оптимизировать налогообложение, воспользовавшись налоговыми вычетами по ИИС, то можно это сделать и с помощью российских инструментов. В последние годы российские управляющие компании выпустили на рынок достаточное количество фондов, которые можно использовать для построения глобального портфеля.

Например, купив в свой портфель фонд FXWO /FinEx Global equity UCITS ETF (USD), вы одним махом закроете класс акций в своем портфеле, причем с глобальной

диверсификацией. Вложения фонда распределяются между акциями крупных компаний

таких стран, как США, Япония, Китай, Великобритания, Австралия, Германия и

Россия. Фонд включает в себя акции более 500 компаний. Доходность фонда с

начала года составила более 7% годовых в долларах США.

Если же вы хотите сконцентрироваться на отдельных странах, то вам могут подойти

соответствующие фонды.

Для аллокации в российские акции можно выбирать из таких фондов, как:

SBMX Фонд

Сбербанка Индекс МосБиржи полной доходности «брутто»

TMOS Тинькофф Индекс МосБиржи

VTBX Фонд ВТБ – Индекс МосБиржи

FXRL FinEx Russian RTS Equity UCITS ETF

Первые три фонда, как

ясно из названия, инвестируют в акции компаний, входящих в индекс МосБиржи. ETF от компании Finex отслеживает индекс РТС.

Но по сути внутри этих фондов одни и те же компании: Газпром, Лукойл, Сбербанк,

ВТБ, Сургутнефтегаз, НОВАТЭК, Магнит, Роснефть и другие.

Среди фондов,

ориентированных на другие страны, можно выбирать между следующими фондами:

FXUS FinEx USA UCITS ETF – отслеживает широкий индекс Solactive американских акций крупных

и средних компаний США (напоминает S&P 500, но все же отличается по структуре).

FXIT FinEx USA Information Technology ETF – вкладывается в индекс высокотехнологичных

компаний. В последние годы он растет быстрее широкого рынка. Его доходность за

последний год составила более 40% годовых в долларах США. Но не все так

однозначно, ведь инвестиции в высокотехнологичные отрасли – это более

рискованное вложение.

FXDE FinEx Germany UCITS ETF –

инвестирует средства в акции компаний Германии. В состав фонда входят акции

таких крупнейших немецких компаний, как Siemens, SAP, Bayer, Daimler, Allianz, Adidas, BASF, Volkswagen, BMW.

VTBE Фонд ВТБ – Фонд акций

компаний развивающихся стран. По сути – это фонд фондов: средства вкладываются

в ETF iShares Core MSCI EM IMI UCITS. Фонд инвестирует в акции компаний таких стран как

Китай, Тайвань, Южная Корея, Индия, Бразилия, Южная Африка, Россия и другие.

Покупка ОФЗ-н на 100 000 рублей

Купить государственные ОФЗ-н (облигации федерального займа для физлиц, которые выпускает Минфин). Этот вид инвестирования больше всего похож на банковский вклад. Облигации выпускаются на определенный срок. После наступления срока их погашения, инвестору возвращаются вложенные деньги, плюс каждые полгода (иногда – раз в год или квартал) инвестор получает выплаты купонов.

В настоящее время доходность по ОФЗ, например, составляет около 5% годовых, как пишет regnum.ru. Если правильно сформировать портфель облигаций, можно за пару лет получить доход в 8%-10% годовых. Порог вхождения начинается с 1 тысячи рублей.

Купить ОФЗ-н можно в отделениях банков-агентов (ВТБ, Сбербанка, Промсвязьбанка и «Почта Банка») или у брокера. Минимальное количество бумаг, доступных для приобретения – 10 штук, максимальное — 15 000 штук.

Плюсы:

Минусы:

банку придется заплатить комиссию.

5 правил инвестирования, которые должны знать новички

Нет смысла инвестировать небольшую сумму денег, не зная основ финансовой грамотности. Вот 5 правил, следуя которым вы сможете не только сохранить, но и приумножить свой капитал. P.S. К сожалению, часто бывает, что при неумелом инвестировании человек не только ничего не зарабатывает, но и своё теряет.

Правило 1. Диверсификация рисков

Народная мудрость гласит: «Не ставь всё на одну карту». Это означает, что нельзя инвестировать деньги в один актив, например, криптовалюты. Ведь в случае ошибочного решения или изменения ситуации на рынке можно потерпеть огромные убытки.

Правило 2. Создание финансовой подушки

Посчитайте, сколько денег вы тратите в месяц на основные нужды: оплату жилья, еду, предметы быта. Умножьте эту цифру на 3, а лучше на 6. Полученная сумма денег – ваша финансовая подушка безопасности. Их не нужно инвестировать, лучше просто хранить дома.

Подушка безопасности позволит вам не беспокоиться о завтрашнем дне. Если вы потеряете работу, заболеете или столкнётесь с пополнением в семействе, то сможете нормально прожить на сбережения.

Правило 3. Составление финансового плана

Прежде чем решать, куда вложить небольшую сумму денег, определите свои финансовые цели. Чего вы хотите: сохранить сбережения от инфляции, быстро сколотить стартовый капитал для открытия бизнеса или разбогатеть через 10-15 лет? Ответы помогут вам понять, куда лучше инвестировать.

Допустим, для вас в приоритете достойная жизнь на пенсии, и вы не готовы сильно рисковать деньгами. Тогда инвестиции в финансовом плане будут распределяться примерно так:

- 40% – низкорисковые

С доходностью до 8% годовых и сроком окупаемости от 5-10 лет. Это банковские вклады, недвижимость, облигации. - 50% – среднерисковые

С доходностью 9-20% годовых и сроком окупаемости от 3-5 лет. Акции, ETF-фонды, ПИФы. - 10% – высокорисковые

С доходностью выше 20% годовых и сроком окупаемости от 3-6 месяцев. В группу входят криптовалюты, ПАММ-счета, Форекс, вложения в свой или чужой бизнес.

Правило 4. Знание рынка

Инвестировать деньги следует только в те инструменты, в которых вы хорошо разбираетесь. Начинающим инвесторам проще всего вникнуть в предложения банков: достаточно сравнить ставки % по вкладам и другие условия, изучить рейтинги. Чтобы успешно инвестировать деньги в акции, следует разбираться в фондовом рынке и уметь анализировать финансовую отчётность компаний.

Правило 5. Хладнокровный подход

Нельзя инвестировать деньги на горячую голову. Например, поддаваться кричащей рекламе с обещанием 20-30% дохода в месяц. Или вкладывать 100% сбережений в покупку Биткоинов, надеясь сорвать большой куш. Или сливать инвестиции в периоды экономического спада. Если хотите инвестировать деньги успешно, чётко придерживайтесь выбранной стратегии.