Финансовый план бизнес-плана

Содержание:

- Содержание баланса в бизнес-плане

- Составление финансового плана

- Инвестиционный план

- Ошибки

- Прогноз баланса

- Как ускорить достижение финансовых целей

- Образец финансового плана в бизнес-плане

- Структура финансового раздела бизнес-плана

- Планирование ожидаемой финансовой результативности

- Особенности разных финансовых моделей

- Составление финансового отчета для бизнес-плана

- Структура финансового раздела бизнес-плана

Содержание баланса в бизнес-плане

Как определить «золотую середину» в планировании? Сколько средств из дохода направить производственные мощности? А может, купить еще одну машину или вложиться в рекламу?

Эксперты говорят об оптимальном распределении доходов: 40% — 40% — 20%.

40% доходов оплачивают текущие счета, т.е.:

- постоянные (аренда, бензин, коммунальные платежи);

- переменные (амортизация станков, ремонт и замена оборудования);

- целевые нужды (налоги, зарплата и прочие отчисления).

40% доходов тратятся на активы:

- для развития бизнеса (расширение в офлайне или интернете, другие стартапы, продвижение);

- инвестиционные (покупка недвижимости, земельных участков, построек, акций).

20% доходов – «подушка безопасности» на случай непредвиденных расходов в виде банковских депозитов или наличных.

Очевидно, что в первый год работы в распределении денежных средств будет дисбаланс, однако для комфортного ведения бизнеса нужно стремиться к этой модели .

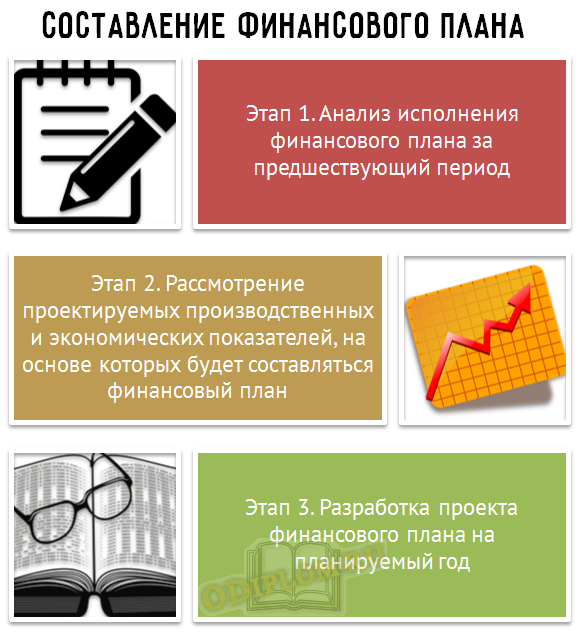

Составление финансового плана

Работа по составлению финансового плана проводится в несколько этапов.

- Анализ исполнения финансового плана за предшествующий период.

- Рассмотрение проектируемых производственных и экономических показателей, на основе которых будет составляться финансовый план.

- Разработка проекта финансового плана на планируемый год.

Фактически, первый этап анализ исполнения финансового плана за предшествующий период проводится во время контроля исполнения финансового плана в общем цикле финансового планирования. Для этого проводится оценка соответствия запланированных показателей реальным фактам финансовой деятельности. При этом возможны три варианта. В первом варианте, если запланированные показатели не были достигнуты, определяются причины несоответствия и принимаются соответствующие меры. Если причины имеют внутреннюю природу возникновения, то информация направляется в соответствующие отделы предприятия, по вине которых произошло невыполнение плана, которые должны устранить их либо пересмотреть прогнозы своей деятельности. Если причины носят внешний характер или связаны с ошибочным прогнозированием финансово-экономической ситуации в стране, то это учитывается при корректировке показателей для будущего финансового плана. Во втором варианте запланированные показатели полностью соответствуют реальным. В этом случае при составлении будущего финансового плана учитываются вероятные темпы роста или сокращения отдельных показателей. В третьем варианте запланированные показатели ниже реальных, т.е. произошло перевыполнение плана. В данном случае также принимаются корректировки темпов роста или сокращения отдельных показателей при составлении будущего финансового плана. А также учитывается возможное увеличение показателей сверх запланированных в финансовом плане.

На втором этапе анализируются производственные, коммерческие, экономические, маркетинговые, сбытовые и др. показатели деятельности предприятия, а также изучается состояние экономики страны и прогнозируются возможные изменения финансово-экономических показателей. Для анализа используются следующие исходные данные:

- бухгалтерский баланс за 2-3 года, предшествующих планируемому периоду, а также на последнюю дату составления отчета;

- данные об объеме производства и реализации продукции за 2-3 года (за последний год в месячном или квартальном разрезе);

- смета затрат на производство;

- прогнозные расчеты отдела маркетинга и коммерческой службы по реализации продукции и прибыли;

- данные об объемах капитальных вложений, включая объемы незавершенного строительства по объектам;

- сведения о движении основных фондов и оборотных средств;

- проекты отпускных цен;

- анализ выполнения финансовых заданий за предыдущий год;

- нормы амортизационных отчислений;

- ставки платежей налогов и отчислений во внебюджетные фонды;

- другие финансовые нормативы.

На третьем этапе разработанный на основе этих данных финансовый план служит для увязки общего объема финансовых ресурсов с их источниками и направлениями расходования.

Инвестиционный план

В таблице, приведённой ниже, мы рассмотрим непосредственно стратегию инвестирования, её влияние на достижения целей семьи.

Инвестиционные операции в таблице отражаются раз в год по итогам каждого года. При этом на практике инвестировать можно в тех месяцах, в которых есть положительная разница между доходами и расходами.Цифры с минусовыми значениями – это изъятие капитала из портфеля инвестиций, положительные – инвестирование.

План накопления капитала, тыс. руб.

Рассмотрим на примере 2013 действия семьи Ивановых по данной таблице:

- На начало года у семьи 2 304 тыс. рублей капитала (колонка 2), накопленных на текущем счёте к началу планирования;

- По итогам года Виктор и Олеся накапливают сумму 1 570 тыс. рублей (колонка 3). Эту же сумму можно увидеть в колонке 8 таблицы «План текущих доходов и расходов». Эти деньги не должны просто лежать – необходимо сделать так, чтобы они приносили дополнительный доход семье, то есть инвестировать.

- Семья распределяет накопленные средства каждый год по консервативным, умеренным и агрессивным инвестициям. При этом:– часть капитала в размере 450 000 рублей необходимо держать на пополняемо-отзывном депозите как страховой резерв на 6 месяцев;– накопления на образование Ивана лучше выделить на ещё один отдельный депозит с возможностью пополнения, открыть его на максимально возможный срок и откладывать на него по 22 тыс. рублей ежемесячно для накопления 1 500 тыс. руб. через 5 лет при ставке 8% годовых.– в расчетах используется доходность вложений от 4 до 15% годовых, при этом среднегодовая колеблется от 5,7 до 9,2% в зависимости от года. (Зависит от наличия крупных изъятий из портфеля при реализации целей, а также корректировки самой стратегии – с увеличением возраста постепенно снижаем риск.)

- После совершения всех вышеперечисленных операций к концу года капитал семьи Ивановых может составить 4 006 тыс. рублей (колонка 10). Из них порядка 450 тыс. рублей в качестве страхового резерва на пополняемо-отзывном депозите, еще около 270 тыс. руб. на выделенном пополняемом депозите для Ивана, остальные инвестированы с разным уровнем риска в сбалансированный портфель инвестиций.

Далее каждый год семье Ивановых необходимо производить действия, указанные в таблице. Нужно иметь в виду, что по факту суммы непременно будут отличаться.

С 2029 года Виктор уходит на пенсию. Таким образом, доходы в виде заработной платы с 2029 года прекращаются, и семья начинает жить на процент от накопленного капитала. Мы видим это в таблице «План текущих доходов и расходов» в строке 2029 года, как отсутствие доходов от текущей деятельности. Видим и в таблице «План накопления капитала» в строке 2029 года, как изъятие капитала для жизни из инвестиционных инструментов.

Стоит также отметить, что в 2027 году за пару лет до выхода на пенсию необходимо скорректировать инвестиционную стратегию на более консервативную, так как Олеся и Виктор уже не могут себе позволить рисковать своим капиталом, как раньше – теперь он их «кормилец». Вы можете видеть в таблице «План накопления капитала» в строке 2027 года эту корректировку: изъятие капитала из агрессивных и умеренных инвестиций в пользу консервативных. С этого момента капитал будет приносить меньший доход, чем раньше – около 5% годовых, но зато более надежно.

Проценты от капитала даже при таком консервативном размещении получаются у семьи Ивановых как раз достаточные для поддержания прежнего уровня расходов для жизни: при размещении накопленного капитала в размере 24 103 тыс. рублей на конец 2028 года под 5% годовых они могут рассчитывать на 100 тыс. рублей пассивного дохода в месяц. При том, что их текущие расходы до выхода на пенсию составляли 74 тыс. рублей в месяц. Поэтому они могут себе позволить, в том числе и ежегодные путешествия, занятия в спортзале и оплату страхования жизни в пользу Ивана, если захотят.

Таким образом будет выглядеть инвестиций в конце 2013 года, если действовать согласно плану:

Стоит отметить, что глава семейства Ивановых – Виктор хотел взять на себя достаточно высокий риск: 60% портфеля агрессивных инвестиций, но в ходе работы мы все-таки решили сократить их долю до 20%.

При этом консервативных инвестиций в портфеле запланировали – 45% и, соответственно 35% умеренных инвестиций.

Итак, подведём резюме разработанному плану:

Личный Финансовый План (ЛФП), составленный с учетом потребностей и пожеланий семьи Ивановых, показал соответствие заявленных финансовых целей их текущим возможностям. Все цели достижимы в обозначенные сроки. Осталось реализовать рекомендации на практике.

Ошибки

Часто при разработке финансового плана люди совершают одни и те же ошибки. Это затрудняет путь к цели, а иногда делает реализацию плана невыполнимой. Первая ошибка – нереальные сроки. Чтобы определить реальные сроки, необходимо проанализировать исходные данные. К примеру, человек решил накопить на машину стоимостью 1 млн руб., но в месяц может откладывать только 5000 руб. Если поставить срок в 1 год, реализовать финансовый план не получится, либо придётся привлекать дополнительные инструменты, пересматривать траты и т.д.

Отсутствие дисциплины – серьёзное препятствие на пути к мечте. Необходимость ежемесячно откладывать процент дохода, урезать расходы, найти дополнительный источник заработка, записывать траты может стать помехой. К этому нужно заранее подготовиться.

Слишком длинный срок тоже ошибка. Если финансовая цель глобальная, например накопить на дом за 10 лет, разбейте план на этапы. На первом этапе поставьте задачу накопить на 10% стоимости дома. Это усилит мотивацию.

Не забывайте учитывать инфляцию – обесценивание денег.

Чтобы финансовый план соответствовал жизненным потребностям, следует учитывать как можно больше информации. Наш следующий эксперт дал советы по реализации финансового плана, а также по защите от возможных рисков, которые не всегда учитывают при планировании.

Комментирует Штефан Ванчек, директор по продажам ООО «ППФ Страхование жизни»: «Если говорить о целях, то начинать следует с самых глобальных, которые потребуют на реализацию долгое время (30, 20, 15 лет и т.д.). Как правило, это такие долгосрочные цели, как покупка жилья, достойная пенсия, оплата престижного образования ребёнку.

Далее – посчитайте доходы и расходы. Большинство людей получают основной доход посредством зарплаты на работе. Но есть и другие способы, например сдача в аренду недвижимости или продажа антиквариата, доставшегося по наследству.

Внимательно отнеситесь к расходам. К сожалению, мы не всегда замечаем незначительные траты, которые впоследствии приводят к нехватке денег. А между тем, завтрак или кофе, купленные в кафе, вредные привычки, часто мешают накопить на цель. Советуем внимательнее относиться к тратам и анализировать расходы. Сопоставив доходы и расходы, человек поймёт, сколько в распоряжении свободных средств, и сколько и как часто может откладывать на цель.

Но это далеко не всё. Чтобы финансовый план работал, в него также следует включить возможные риски. Редко кто задумывается о финансовых последствиях непредвиденных ситуаций, таких как несчастный случай или серьёзное заболевание. При таких обстоятельствах накопления на цель будут потрачены на дорогостоящее лечение. Следовательно, нужно задуматься о защите средств.

Помочь в этом может, например, накопительное страхование жизни. В случае тяжёлой травмы или опасной болезни не нужно расходовать целевые сбережения, средствами на восстановление здоровья обеспечит страховая компания. Когда срок действия полиса закончится, накопления будут выплачены в полном объёме. Это произойдёт независимо от того, были ли выплаты по страховым случаям или нет».

Прогноз баланса

Финансовый план любого бизнеса содержит и проект его баланса. Последний не служит для фиксации итогов экономической детальности проекта. Это скорее срез, демонстрирующий слабые и сильные стороны предприятия в определенные периоды времени.

Баланс – сведенные вместе обязательства, активы и капитал.

В данном подразделе компилируют такую информацию:

- показатель ликвидности;

- оборачиваемость запасов;

- погашение задолженности;

- процентное соотношение собственных и привлеченных средств;

- норму по прибыльности;

- рентабельность, как по собственным капиталам, так и общая.

В финансовом плане указывают ожидаемый баланс по прогнозируемым итогам каждого года. Основой служит показатель, зафиксированный в первом отчетном периоде деятельности. Корректировку производят исходя из ожидаемых:

- финансовых результатов;

- операционных расходов;

- сумм привлекаемых займов.

Этому разделу необходимо посвятить максимум внимания, ведь его в первую очередь анализируют потенциальные займодавцы и инвесторы.

Проектирование балансов требует соблюдения определенных правил. Так, в частности:

- определенная часть активов должна приобретаться за собственные средства владельца;

- доля капитала владельца бизнеса важна для сторонних вкладчиков, так как ее величина указывает на твердое желание добиться успеха;

- ликвидность баланса также значима – чем она больше, тем выше шанс предприятия устоять.

Как ускорить достижение финансовых целей

Главным «ускорителем» процесса достижения финансовых целей являются дополнительные источники дохода.

Чем их больше, тем быстрее вы реализуете свои финансовые планы.

Кроме всевозможных подработок и других способов активного заработка, наиболее полезными являются источники пассивного дохода (например, процентный доход от размещения денежных средств на банковском депозите или доходы от инвестиционной деятельности).

Лично для меня, например, приемлемо получение дохода от инвестирования в высокодоходные проекты.

Соответственно при финансовом планировании я могу учитывать эти доходы отдельной строкой.

При большом количестве источников дохода очень важно вести учет движения денежных средств по каждому источнику. Для этих целей стоит использовать специальное программное обеспечение либо – при наличии минимальных бухгалтерских познаний – самостоятельно разработать собственную систему такого учета

Для этих целей стоит использовать специальное программное обеспечение либо – при наличии минимальных бухгалтерских познаний – самостоятельно разработать собственную систему такого учета.

По существу ежемесячно (либо с другой периодичностью) вам придется составлять отчеты о прибылях и убытках и отчеты о движении денежных средств по всем источникам дохода.

Ведение этой «бухгалтерии» позволит иметь четкое представление об эффективности вложения средств в тот или иной проект, отслеживая неудачные инвестиции, а также служит действенным инструментом анализа вашего финансового положения.

Тем, кто не имеет опыта инвестирования, я бы рекомендовал начать с абсолютно безопасных (правда, не очень прибыльных) способов увеличения дохода, которые доступны каждому: банковские депозиты, облигации.

В дальнейшем можно переходить к инвестированию в паевые инвестиционные фонды, акции, недвижимость, драгоценные металлы, антиквариат и т.п.

Круг объектов инвестирования может быть исключительно разнообразным.

Одним словом, тем, кто серьезно настроен изменить свою финансовую ситуацию к лучшему, просто обязаны прислушаться к советам, предлагаемым в настоящей статье.

Помните: без финансового планирования все ваши мечты о богатстве и финансовой независимости не более чем мыльный пузырь, который может лопнуть в любой момент.

Личный финансовый план – основа, на которой можно построить прочное здание вашего финансового благополучия.

Образец финансового плана в бизнес-плане

В интернете есть шаблоны и схемы составления финансового раздела бизнес-плана в помощь предпринимателю.

Пример расчета финансового плана в бизнес-плане. Проект «Котокафе»

Условие: заведений подобного типа в городе нет. Для реализации подбираются кошки из городского приюта для животных. С приютом составляется договор. Зона кафе в 50 кв.м. – помещение с 2-3 столиками (напитки и снеки), помещение для игры с кошками и настольных игр, помещение для отдыха кошек, куда они могут спрятаться, поесть и отдохнуть.

Налоговая система – УСН, ЕНВД

1. Примерный объем продаж.

«Котокафе» — своеобразное антикафе, оплачивается время, проведенное в заведении: первый час – 200 рублей, второй – 150, третий и далее – 100 рублей в час с человека. Из съедобного можно заказать напитки в стаканчиках с крышкой, у барной стойки только миксер, кофе-машина, кулер с водой и снеки. Чтобы не иметь проблем с СЭС и работать без кухни, заключен договор с предприятием общепита на доставку сэндвичей, бургеров. Заведение рассчитано на небольшие компании или семьи: средний чек с компании в 4 человека за три часа – от 2 000 рублей. Ориентировочное число чеков – 10-15, в зависимости от дня недели. Планируемая минимальная выручка за день – 30 000 рублей, в месяц – 900 000 рублей.

2. Оценка прибыли и убытков и анализ движения денежных средств

|

Приходно-расходные операции |

Сумма, 1 месяц, до открытия |

Сумма, 2 месяц, после открытия |

Сумма, 3 месяц, после открытия |

|

|

Приход |

Собственные средства |

500 000 |

||

|

Заемные средства |

1 000 000, на 3 года под 12% |

|||

|

Прибыль от продаж, 1 месяц |

900 000 |

900 000 |

||

|

Расход |

Расходы на открытие:

|

1 078 000 |

||

|

Постоянные расходы:

|

215 000 |

482 000 |

482 000 |

|

|

Целевые расходы: налоги, ЕНВД выплата процентов по кредиту |

40 000 |

113 000 |

||

|

ИТОГО: |

Приход – 1 500 000 |

Приход – 900 000 |

Приход – 900 000 |

|

|

Расход – 1 293 000 |

Расход – 522 000 |

Расход – 595 000 |

«Подушка безопасности» за месяц до открытия в 207 000 – на случай непредвиденных трат. За второй месяц прогнозируемая прибыль составит 378 тысяч, за третий (с учетом налоговых платежей) – 305 000.

3. Расчет рентабельности

|

Финансовые показатели |

Числовое выражение |

|

Инвестиционные затраты |

1 500 000 |

|

Операционные затраты (руб.) |

500 000 |

|

Валовая выручка (руб.) |

300 000 |

|

Собственные средства (руб.) |

500 000 |

|

Налоги (руб.) |

73 000 |

|

Чистая прибыль (руб.) |

227 000 |

|

Рентабельность активов |

Кра = 300 000/300 000 * 100% = 1% |

|

Рентабельность собственных средств, вложенных в бизнес |

Крсс = 300 000/500 000 * 100% = 60% |

Отметим, что рентабельность активов низкая: соотношение чистой выручки к величине собственных активов (составляет все купленное оборудование), т.к недвижимость арендованная. Однако прогноз чистой прибыли неплохой – 30% от выручки. С точки зрения финансовых показателей и при текущих условиях, проект «Котокафе» окупится примерно за 7-8 месяцев.

Структура финансового раздела бизнес-плана

Каждый компонент структуры служит конечной цели. Если не проработан хотя бы один, нарушится пропорциональность, и весь финансовый план окажется невыполнимым. Финансовую часть нового бизнеса уместно просчитать на 2-3 года вперед.

Прогноз объема продаж

При составлении бизнес-плана нужно обязательно продумать, какую нишу займет новое предприятие. А лучше – подготовить почву заранее: устно договориться с возможными партнерами, заключить договор с клиентами или начинать вести группу в «ВКонтакте» / Instagram, опросить потребителей в тематических группах.

Оценка прибыли и убытков

Этот пункт складывается из следующих показателей:

- доходы от реализации;

- издержки производства;

- суммарная прибыль;

- общепроизводственные расходы;

- чистая прибыль (минус издержки).

В этой части финансового плана главное – отразить, как изменится прибыль и за какой срок.

Анализ движения наличности

Прибыль – главная цель бизнеса. Но нередко предприниматель сталкивается с проблемой, когда при хорошей прибыли нет достаточного количества наличных средств. . Ошибка распространенная: бизнесмен вкладывает в развитие дела большую часть заработанных денег, чем увеличивает долю малоликвидного капитала в общих активах (здание, земля, пристройки, машины на балансе есть, но ими нельзя оплатить счета).

Годовая балансовая ведомость

Бухгалтерский баланс составляется в конце года. Баланс между активами и пассивами важен не только для банков при просьбе о займе, но и для предпринимателя

Для бизнеса важно вложиться в развитие предприятия (производство, маркетинг), банк же заинтересован в основных фондах, под залог которых выдаст кредит

Планирование ожидаемой финансовой результативности

Оценка потенциала результативности деятельности хозяйствующего субъекта делается с одной целью – продемонстрировать прибыльность проекта и его перспективность. Вероятных инвесторов во всех случаях заботит исключительно доходность, поскольку подобная информация предоставляет возможность выяснить, как много они заработают на конкретных вложениях.

Результаты представляются в виде таблицы с разбивкой по годам. Отсчет ведется с периода, следующего за тем, в котором бизнес-план составлялся. Указываются такие пункты:

- чистый объем реализуемых товаров;

- себестоимость;

- валовая прибыль;

- операционные расходы;

- выплаченные проценты;

- балансовая прибыль;

- налоговые отчисления;

- чистый доход.

Базой для разработки прогноза являются целевые показатели по объему реализуемой продукции:

- натуральный вид;

- денежное исчисление.

Расчеты следует производить по каждой номенклатурной позиции с последующим суммированием итогов.

Валовая прибыль определяется путем вычитания из розничной цены проданных изделий (услуг) себестоимости. Последняя указывается отдельно – в производственном разделе бизнес-плана.

Фиксируют в финансовой части и вероятные операционные расходы. Речь идет о тратах на:

- разработку концепции бизнеса (нового продукта);

- маркетинговые исследования;

- сбыт изделий;

- административное сопровождение.

В документе также учитываются суммы, необходимые на погашение ссуд. Их расчет производится в соответствии с заключенным с кредитором договором, на основе согласованной процентной ставки.

Следующий пункт рассматривает такой показатель, как балансовая прибыль. Его выводят, отнимая от валового объема выручки:

- выплаченные проценты;

- операционные затраты.

Далее рассчитываются налоги. До этого надо вычесть из балансовой прибыли убытки за минувшие отчетные периоды. Их прибавляют к прогнозируемому доходу текущего года.

Чистая прибыль – это разница, оставшаяся после вычитания налогов из балансового дохода. Этот показатель деятельности считается ключевым, как и объем абсолютных продаж и себестоимость. На основе этих трех результатов создается анализ динамики финансовой деятельности.

Оценку перспектив необходимо подготавливать в нескольких вариантах:

- оптимистический;

- средний;

- пессимистический.

Особенности разных финансовых моделей

Рассмотрим некоторые рекомендации по составлению финансовой модели на примере тату-салона, гусиной фермы и магазина одежды.

Магазин одежды:

- Для открытия магазина потребуется стартовый капитал в размере 900 тыс. руб.

- Планирование затрат магазина будет включать затраты на аренду, уплату коммунальных платежей, приобретения товара и оборудования, а также оплату труда. Также нужно потратиться на рекламу магазина.

- Рентабельность магазина одежды составит около 50%.

Гусиная ферма:

- Финансовая модель гусиной фермы содержит расчеты по большому количеству показателей экономической эффективности, ведь для фермы потребуются заемные средства на приобретение оборудования и обустройство места обитания птиц, взятия в аренду или покупку с/х техники и транспорта, обустройство водоема и места прогулки птиц, аренду убойного цеха.

- Открытие гусиной фермы – это модель масштабного проекта с большими инвестициями, но имея стадо из 1000 голов (больше 70% которого самки) можно получить годовой доход в размере 9 млн руб.

Тату-салон:

- Первоначальные затраты тату салона составляют 800 тыс. руб.

- Средняя сумма, оставляемая одним посетителем, составляет 2500 руб.

- Ежемесячные расходы тату салона находятся в пределах 85 тыс. руб.

- Чистая прибыль составляет 100 тыс. руб.

Составление финансового отчета для бизнес-плана

Нельзя не написать, что ещё несколько лет назад, при составлении финансовой модели бизнес-плана хватало двух отчетов: отчета о прибылях и убытках (финансовых результатах) и отчета о движении денежных средств и банковские работники были условно счастливы!

В настоящее время, ситуация несколько изменилась. Изменилась, в сторону усложнения требований к бизнес-плану.

Теперь, под полноценной финансовой отчетностью (которая должна присутствовать в бизнес-плане) во многих финансовых институтах понимают следующий перечень отчетов:

-

Отчет о финансовых результатах

-

Отчет о движении денежных средств

-

Баланс

-

Финансовые показатели проекта

-

Интегральные показатели

Так вот, если первые 2 отчета «слепить» в excel достаточно просто, также просто, как и посчитать интегральные показатели, то «баланс»… Тут уже надо иметь определенные навыки и фантазию. Без них никак!

Не… если, конечно, у Вас есть программа «Альт-Инвест джан», то проблем нет. Но стоит последняя версия за 100 000 рублей и, приобретать её ради написания одного бизнес-плана дороговато, но программа отличная и того стоит. Другое дело, когда разработка бизнес-планов, поставлена на поток…

Структура финансового раздела бизнес-плана

Каждый компонент структуры служит конечной цели. Если не проработан хотя бы один, нарушится пропорциональность, и весь финансовый план окажется невыполнимым. Финансовую часть нового бизнеса уместно просчитать на 2-3 года вперед.

Прогноз объема продаж

При составлении бизнес-плана нужно обязательно продумать, какую нишу займет новое предприятие. А лучше – подготовить почву заранее: устно договориться с возможными партнерами, заключить договор с клиентами или начинать вести группу в «ВКонтакте» / Instagram, опросить потребителей в тематических группах.

Оценка прибыли и убытков

Этот пункт складывается из следующих показателей:

- доходы от реализации;

- издержки производства;

- суммарная прибыль;

- общепроизводственные расходы;

- чистая прибыль (минус издержки).

В этой части финансового плана главное – отразить, как изменится прибыль и за какой срок.

Анализ движения наличности

Прибыль – главная цель бизнеса. Но нередко предприниматель сталкивается с проблемой, когда при хорошей прибыли нет достаточного количества наличных средств. . Ошибка распространенная: бизнесмен вкладывает в развитие дела большую часть заработанных денег, чем увеличивает долю малоликвидного капитала в общих активах (здание, земля, пристройки, машины на балансе есть, но ими нельзя оплатить счета).

Годовая балансовая ведомость

Бухгалтерский баланс составляется в конце года. Баланс между активами и пассивами важен не только для банков при просьбе о займе, но и для предпринимателя

Для бизнеса важно вложиться в развитие предприятия (производство, маркетинг), банк же заинтересован в основных фондах, под залог которых выдаст кредит