Пример финансовый план бизнес плана пример

Содержание:

Структура и порядок составления

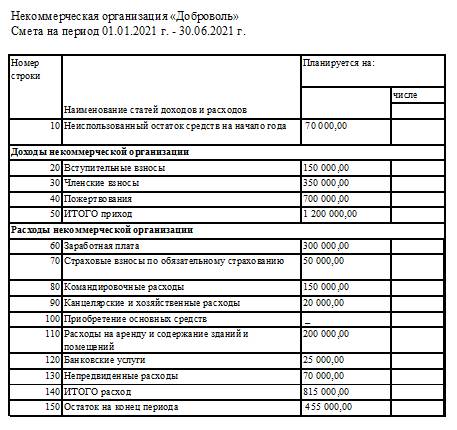

Смета (финансовый план) должна состоять из двух частей: доходной и расходной. В доходной части экономического документа НКО необходимо детально рассмотреть структуру поступлений учреждения. Некоммерческие предприятия созданы не с целью получения прибыли, поэтому приблизительная структура доходной части:

- сметное финансирование, источником которого становятся поступления из государственного бюджета;

- самоокупаемость, то есть поступления от приносящей доход деятельности;

- безвозмездные поступления, пожертвования.

Финансирование НКО бывает и смешанным, поэтому необходимо обстоятельно отнестись к расчету доходной части бюджета предприятия. Вот пример финансового планирования доходов и затрат организации:

|

№ |

Наименование статей доходов и расходов |

В том числе по кварталам 2021 |

Итого за 2021 |

|||

|

1 |

2 |

3 |

4 |

|||

|

1 |

Доходы от оказания платных услуг по обучению |

|||||

|

1 |

Выручка от оказания платных услуг по обучению |

450 |

300 |

250 |

350 |

1350 |

|

Прямые расходы |

||||||

|

1 |

Материалы |

50 |

10 |

60 |

||

|

2 |

Заработная плата |

40 |

40 |

40 |

40 |

160 |

|

3 |

Отчисления с заработной платы во внебюджетные фонды |

12 |

12 |

12 |

12 |

48 |

|

4 |

ИТОГО прямых расходов |

102 |

52 |

52 |

62 |

268 |

|

Административно-хозяйственные расходы |

||||||

|

1 |

Услуги связи |

41 |

33,5 |

21,5 |

43 |

139 |

|

2 |

Интернет |

24,6 |

20,1 |

12,9 |

25,8 |

83,4 |

|

3 |

Аренда |

24,6 |

20,4 |

12,9 |

25,8 |

83,4 |

|

4 |

Коммунальные услуги |

16,4 |

13,4 |

6,45 |

17,2 |

53,45 |

|

5 |

Налоги |

32,8 |

26,8 |

17,2 |

34,4 |

111,2 |

|

6 |

Канцтовары и прочие материалы |

49,2 |

33,5 |

82,7 |

||

|

7 |

Заработная плата административно-управленческого персонала |

114,8 |

80,4 |

51,6 |

103,2 |

350 |

|

8 |

Отчисления с заработной платы во внебюджетные фонды |

24,6 |

13,4 |

8,6 |

17,2 |

63,8 |

|

9 |

ИТОГО накладных расходов |

328 |

241,5 |

131,15 |

266,6 |

967,25 |

|

10 |

ВСЕГО расходов |

430 |

293,5 |

183,15 |

328,6 |

1235,25 |

|

11 |

ПРИБЫЛЬ |

20 |

6,5 |

66,85 |

21,4 |

114,75 |

Во второй части таблицы финансового планирования подробно рассмотрите планируемые затраты НКО. Классифицируйте показатели затрат учреждения по следующим группам (при наличии):

- постоянные затраты. К таковым относятся неизменные расходы, например, арендная плата, заработная плата администрации НКО, коммунальные платежи;

- переменные траты, которые напрямую зависят от объемов производства, реализации, например, закупка материальных запасов, ремонт и эксплуатация оборудования;

- регулируемые затраты, которые изменяются пропорционально увеличению или снижению объемов производства или реализации.

Инвестиционный план

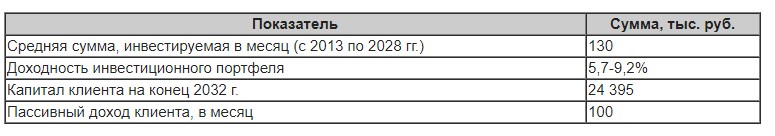

В таблице, приведённой ниже, мы рассмотрим непосредственно стратегию инвестирования, её влияние на достижения целей семьи.

Инвестиционные операции в таблице отражаются раз в год по итогам каждого года. При этом на практике инвестировать можно в тех месяцах, в которых есть положительная разница между доходами и расходами.Цифры с минусовыми значениями – это изъятие капитала из портфеля инвестиций, положительные – инвестирование.

План накопления капитала, тыс. руб.

Рассмотрим на примере 2013 действия семьи Ивановых по данной таблице:

- На начало года у семьи 2 304 тыс. рублей капитала (колонка 2), накопленных на текущем счёте к началу планирования;

- По итогам года Виктор и Олеся накапливают сумму 1 570 тыс. рублей (колонка 3). Эту же сумму можно увидеть в колонке 8 таблицы «План текущих доходов и расходов». Эти деньги не должны просто лежать – необходимо сделать так, чтобы они приносили дополнительный доход семье, то есть инвестировать.

- Семья распределяет накопленные средства каждый год по консервативным, умеренным и агрессивным инвестициям. При этом:– часть капитала в размере 450 000 рублей необходимо держать на пополняемо-отзывном депозите как страховой резерв на 6 месяцев;– накопления на образование Ивана лучше выделить на ещё один отдельный депозит с возможностью пополнения, открыть его на максимально возможный срок и откладывать на него по 22 тыс. рублей ежемесячно для накопления 1 500 тыс. руб. через 5 лет при ставке 8% годовых.– в расчетах используется доходность вложений от 4 до 15% годовых, при этом среднегодовая колеблется от 5,7 до 9,2% в зависимости от года. (Зависит от наличия крупных изъятий из портфеля при реализации целей, а также корректировки самой стратегии – с увеличением возраста постепенно снижаем риск.)

- После совершения всех вышеперечисленных операций к концу года капитал семьи Ивановых может составить 4 006 тыс. рублей (колонка 10). Из них порядка 450 тыс. рублей в качестве страхового резерва на пополняемо-отзывном депозите, еще около 270 тыс. руб. на выделенном пополняемом депозите для Ивана, остальные инвестированы с разным уровнем риска в сбалансированный портфель инвестиций.

Далее каждый год семье Ивановых необходимо производить действия, указанные в таблице. Нужно иметь в виду, что по факту суммы непременно будут отличаться.

С 2029 года Виктор уходит на пенсию. Таким образом, доходы в виде заработной платы с 2029 года прекращаются, и семья начинает жить на процент от накопленного капитала. Мы видим это в таблице «План текущих доходов и расходов» в строке 2029 года, как отсутствие доходов от текущей деятельности. Видим и в таблице «План накопления капитала» в строке 2029 года, как изъятие капитала для жизни из инвестиционных инструментов.

Стоит также отметить, что в 2027 году за пару лет до выхода на пенсию необходимо скорректировать инвестиционную стратегию на более консервативную, так как Олеся и Виктор уже не могут себе позволить рисковать своим капиталом, как раньше – теперь он их «кормилец». Вы можете видеть в таблице «План накопления капитала» в строке 2027 года эту корректировку: изъятие капитала из агрессивных и умеренных инвестиций в пользу консервативных. С этого момента капитал будет приносить меньший доход, чем раньше – около 5% годовых, но зато более надежно.

Проценты от капитала даже при таком консервативном размещении получаются у семьи Ивановых как раз достаточные для поддержания прежнего уровня расходов для жизни: при размещении накопленного капитала в размере 24 103 тыс. рублей на конец 2028 года под 5% годовых они могут рассчитывать на 100 тыс. рублей пассивного дохода в месяц. При том, что их текущие расходы до выхода на пенсию составляли 74 тыс. рублей в месяц. Поэтому они могут себе позволить, в том числе и ежегодные путешествия, занятия в спортзале и оплату страхования жизни в пользу Ивана, если захотят.

Таким образом будет выглядеть инвестиций в конце 2013 года, если действовать согласно плану:

Стоит отметить, что глава семейства Ивановых – Виктор хотел взять на себя достаточно высокий риск: 60% портфеля агрессивных инвестиций, но в ходе работы мы все-таки решили сократить их долю до 20%.

При этом консервативных инвестиций в портфеле запланировали – 45% и, соответственно 35% умеренных инвестиций.

Итак, подведём резюме разработанному плану:

Личный Финансовый План (ЛФП), составленный с учетом потребностей и пожеланий семьи Ивановых, показал соответствие заявленных финансовых целей их текущим возможностям. Все цели достижимы в обозначенные сроки. Осталось реализовать рекомендации на практике.

Инвестирование личных финансов

Реализация финансового плана подразумевает постоянное накопление средств. Ваши сбережения не должны лежать мертвым грузом, потому что в условиях финансовой нестабильности сбережения обесцениваются естественным путем – за счет инфляции.

Крупные суммы денег лучше делить на части и инвестировать в разные финансовые инструменты. Самый простой и надежный способ – это разделить свободные средства на три равные доли и распределить их следующим образом:

- Вложение в доллары США.

- Вложение в Евро.

- Накопительный счет в банке.

Валютные вложения также можно оформить в виде банковского счета, на который будут начисляться проценты. Так вы убережете деньги от инфляции и сможете вовремя реализовать финансовый план.

Более рискованными вложениями свободных денег являются следующие инструменты:

- Фондовый рынок.

- Паевые инвестиционные фонды (ПИФы).

- Игра на бирже Forex.

Покупая акции крупнейших игроков в области энергетики («голубые фишки») можно обеспечить себе годовую доходность на уровне от -10%, до +20%. ПИФы позволят заработать больше – до 30% годовых. Но риски в разы выше, чем вложения в «голубые фишки». Валютная биржа Forex – это вообще непредсказуемый инструмент, использовать который могут только профессионалы.

Оптимальным вложением личных финансов будет такая схема:

- 25% – доллары США.

- 25% – Евро.

- 35% – накопительный счет в банке.

- 15% – голубые фишки.

Еще одним относительно безопасным методом инвестирования является покупка золота. Как показывает статистика, цена золота в последние годы стабильно растет. Напрямую покупать золотые слитки не имеет смысла. Для данного вида инвестиций есть специальный инструмент – обезличенный металлический счет (ОМС).

ОМС представляет собой разновидность банковского счета, который обеспечен золотом (или другим драгметаллом). Сделки по купле-продаже металлов можно производить через личный кабинет банка. Процесс покупки золота похож на приобретение валюты на бирже.

К преимуществам инвестиций посредство ОМС можно отнести следующее:

- Золото и серебро имеют малую волатильность на больших промежутках времени.

- Высокая ликвидность достигается за счет быстрого зачисления или списания металла со счета.

- Безопасность сделок – все операции производятся внутри банковской системы.

- Отсутствует необходимость создавать специальное хранилище для металлов.

Пример финансового плана кофейни

Планируя финансовую модель кофейни, необходимо учесть, что рентабельность будет зависеть от места расположения, цен, качества обслуживания, а также предоставляемых услуг.

Таблица 3 – Показатели финансовой эффективности кофейни за первый год

Рассмотрим пример финансовой модели, когда для открытия кофейни есть 1 млн руб. собственного капитала и 12 млн заемного, который нужно выплатить в течение года с процентами в размере 18%. Прогноз делаем на два года, поскольку проект должен окупиться уже через год.

| Показатели | Всего |

|---|---|

| Чистая прибыль (тыс. руб.) | 2668 |

| Собственные средства (тыс. руб.) | 1000 |

| Рентабельность продукции (%) | 25 |

| Рентабельность общих вложений) (%) | 121 |

| Рентабельность вложений собственных средств (%) | 267 |

Таблица 4 – Финансовые показатели на второй год

| № | Статьи расходов и доходов кофейни | Всего, тыс. руб. |

|---|---|---|

| 1 | Выручка от реализации | 17927 |

| 2 | НДС на поступления от реализации | 2734 |

| 3 | Выручка от реализации без НДС (1-2) | 15192 |

| 4 | Переменные затраты: | |

| 4.1 | Прочие переменные затраты с НДС | 6909 |

| 4.2 | в том числе НДС | 1054 |

| 4.3 | Прочие переменные затраты без НДС | 5855 |

| 4.4 | З/п производственного персонала | 1200 |

| 4.5 | Начисления на з/п произв. персонала | 410 |

| 4.6 | Всего без НДС (4.3+4.4+4.5) | 7466 |

| 5 | Маржинальная прибыль (3-4.6) | 7726 |

| 6 | Постоянные затраты: | |

| 6.1 | Аренда | 1800 |

| 6.2 | в том числе НДС | 274 |

| 6.3 | Коммунальные платежи | 384 |

| 6.4 | в том числе НДС | 58 |

| 6.5 | Амортизация | 181 |

| 6.6 | Ремонт | 264 |

| 6.7 | в том числе НДС | 40 |

| 6.8 | Транспорт | — |

| 6.9 | в том числе НДС | — |

| 6.10 | — | |

| 6.11 | в том числе НДС | — |

| 6.12 | Проценты по кредитам | — |

| 6.13 | З/п админ. персонала | 720 |

| 6.14 | Начисления на з/п админ. персонала | 246 |

| 6.15 | Прочие расходы | 54 |

| 6.16 | в том числе НДС | 8 |

| 6.17 | Всего постоянных расходов | 3650 |

| 6.18 | НДС в постоянных расходах | 381 |

| 6.19 | Всего постоянных расходовбез НДС (6.17-6.18) | 3269 |

| 7 | Прибыль до уплаты налогов (5-6.19) | 4457 |

| 8 | Налог на имущество | — |

| 9 | НДС (2-4.2-6.18) | 1298 |

| 10 | Налогооблагаемая база для налога на прибыль (7-8.1) | 4457 |

| 11 | Налог на прибыль | 891 |

| 12 | Чистая прибыль (9-10) | 3565 |

Таблица 5 – Движение денежных средств на второй год

| № | Доходы и расходы кофейни | Всего, тыс. руб. |

|---|---|---|

| 1 | Денежные средства на начало периода | 3520 |

| 2 | Средства для финансирования (собственные, займы, кредиты) | 3520 |

| 3 | Поступления от реализации | 17927 |

| 4 | Итого поступления (2+3) | 21448 |

| 5 | Расходы организационного периода в том числе: Капитальные затраты Организационные расходы |

— — — |

| 6 | Переменные затраты в том числе: Прочие переменные расходы З/п производственного персонала |

8109 6909 1200 |

| 7 | Постоянные затраты, всего в том числе: Аренда Коммунальные расходы Транспорт Ремонт Реклама З/п админ. персонала Прочие расходы |

3222 1800 384 — 264 — 720 54 |

| 8 | Всего налоги НДС Налог на прибыль З/п наемным работникам |

2630 1082 891 656 |

| 9 | Выплаты по кредитам и займам | — |

| 10 | Всего расходов (5+6+7+8+9) | 13963 |

| 11 | Денежные средства на конец периода(1+4-10) | 7485 |

Проанализировав показатели, видим, что за первый год прибыль составила 2668 тыс. руб., а за второй год – 3565 тыс. руб. Проект кофейни рентабельный и имеет право на существование.

Планирование движения денежных потоков

Планирование движения денежных потоков включает в себя прогноз поступления денежных средств из всех источников, это не только может быть доход от реализации, но и проценты от продажи акций или же сдачи в аренду земли.

При прогнозировании движения средств, учитываются следующие аспекты:

- общая сумма денежных средств, вложенных в открытие бизнеса;

- активы и пассивы фирмы;

- прогноз прибыли (доход от продаж и процентов от сдачи в аренду) и убытков (расходы на материалы и оплату труда рабочих, занятых по трудовому договору, инфляция, выплата процентов по займу);

- оценка финансовой эффективности.

При планировании эффективности все денежные расходы и доходы дисконтируются и приводятся к текущей стоимости.

Таблица 1 — Пример планирования денежных средств

| Показатель | 1-ый год | -ый год | 3-ый год | 4-ый год | 5-ый год |

|---|---|---|---|---|---|

| Наличные деньги | х | х | х | хх | ххх |

| Приход денег | |||||

| Выручка от продаж | х | х | хх | ххх | ххх |

| Выручка от продажи акций | хх | х | |||

| Итого по доходам | |||||

| Расход денег | |||||

| Операционные затраты | |||||

| Оплата з/п | |||||

| Сырье | |||||

| Прочие затраты | |||||

| Капиталовложения | |||||

| Выплата процентов по займу | х | хх | хх | х | |

| Погашение кредиторской задолженности | х | х | х | х | х |

| Уплата налогов на прибыль | хх | ||||

| Итого по расходам | |||||

| Итого денежные средства |

Делая прогноз, важно учесть такие аспекты, как темп инфляции (при этом учитывается оптимистический и пессимистический варианты) и риски. Деятельности фирмы может зависеть от:

Деятельности фирмы может зависеть от:

- коммерческого риска (включает такие аспекты, как проблемы со сбытом товара или деятельность конкурентов);

- финансового риска (включает такие аспекты, как недостаточное финансирование проекта, невозможность вернуть заемные средства);

- производственного риска (включает такие аспекты, как плохое оборудование, низкое качество продукции) и являющегося частью инвестиционного риска для инвесторов.

Баланс активов и пассивов составляется на основании подсчета чистой прибыли и оборотов денежных средств.

Анализ текущей ситуации и рекомендации по её изменению

Финансовая консультация клиента всегда начинается с анализа его текущего финансового состояния. Итак, финансовое состояние наших клиентов достаточно стабильно, хотя стабильность напрямую зависит от получения заработной платы.

Но главное у семьи положительный баланс между доходами и расходами, а также между стоимостью активов и пассивов и, соответственно, реальная возможность использовать его в целях повышения финансового благосостояния в будущем.

Стоит также отметить, что весь доход в семью приносит Виктор, поэтому его жена и сын находятся в абсолютной финансовой зависимости от него. В данном случае мы рекомендуем обязательно застраховать жизнь основного кормильца семьи от таких рисков, как «потеря трудоспособности» и «смерть» в пользу иждивенцев.

В целом защита личного финансового плана, складывается из трёх основных моментов: пенсионные накопления; страхование жизни и нетрудоспособности и наличие резерва денежных средств. В данном случае она реализована частично в виде медицинского страхования по месту работы и наличия резерва денежных средств (наличные и счета в банках), которые являются финансовым буфером на случай непредвиденных обстоятельств. Но медицинская страховка опять же полностью зависит от работодателя – стоит это иметь в виду при смене места работы. Страховой резерв в размере 6 ежемесячных сумму расходов стоит разместить на депозитном счёте, чтобы он приносил пусть небольшой, но доход.

Пенсионные накопления – совершенно открытый на сегодняшний день для семьи Ивановых вопрос. Виктору и Олесе необходимо задуматься о нём уже сейчас. При наличии приличного дохода и положительного баланса денежных потоков, Виктор и Олеся сегодня не достаточно эффективно используют эту разницу для формирования своего благосостояния и финансовой независимости в будущем. Для закрытия данного вопроса можно рассмотреть английский способ инвестирования капитала через страховую компанию и сформировать долгосрочный портфель инвестиций.

Если посмотреть на баланс активов и пассивов семьи, то мы также увидим, что средневзвешенная стоимость пассивов семьи (кредитов в данном случае) выше стоимости активов (текущие счета, наличные): 10,5% против 1% годовых. То есть, грубо говоря, у семьи Ивановых убыток в размере 9,5% годовых. Конечно, в абсолютном выражении они его не замечают, так как сумма активов намного превышает сумму пассивов, тем не менее, данное соотношение доходности нельзя назвать эффективным. Здесь первоочередными рекомендациями могут быть:

- досрочное гашение кредитов

- избавление от самых низкодоходных активов

В данном случае можно остановиться на последнем варианте, так как кредит у Виктора с Олесей «недорогой» и осталось платить всего 5 месяцев. Кроме того, стратегия инвестирования, разработанная далее для семьи, нацелена на получение сопоставимой и даже чуть бОльшей доходности в более стабильной валюте.

И в завершение, я предлагаю подумать об образовании Ивана. Бесплатное высшее образование уходит в прошлое, поэтому лучше позаботиться о решении данного вопроса заранее. Если вопрос об образовании будет решён иным способом, в любом случае стартовый капитал для жизни Ивану не помешает.

Итак, давайте посмотрим, что получается.

1. Определяем цели

И так, составление ЛФП начинается с определения целей, которые вы хотите достичь в своей жизни.

Обычно финансовый план составляется на всю жизнь, поэтому и цели определяются в нем глобальные, такие как недвижимость, личный капитал, образование детям и др. Нет необходимости вписывать в него покупку нового телефона или новой резины на ваш автомобиль в этом году.

Первым шагом в составлении вашего финансового плана, как раз и будет определение ваших главных финансовых целей. Заполните следующую простую таблицу.

Таблица 1. Определение целей

Описание колонок:

1. «Цель» — в эту колонку вписываете все свои цели.

2. «Стоимость, руб» — в этой колонке укажите стоимость цели в рублях или в другой валюте, в которой получаете доход (гривны, тенге или что вам больше нравится). Если стоимость определить сложно, укажите примерную стоимость, как вы думаете сейчас. В дальнейшем укажете точнее.

3. «Стоимость, USD» — рекомендую также указать стоимость цели в долларах или евро. Или другой более твердой валюте. Так как личный финансовый план мы составляем на всю жизнь, то более удобно будет вести расчеты в валюте с более низким уровнем инфляции. В России и других странах СНГ национальные валюты обесцениваются намного быстрее доллара и евро, следовательно, цены растут намного быстрее, чем в долларах. Поэтому делать расчеты на 20-30 лет в долларах будет точнее. Но это на ваше усмотрение. Если вы не согласны со мной, можете просто удалить эту колонку.

4. «Срок» — укажите срок в течение которого вы хотите достичь этой цели. Например, если это квартира, то укажите через сколько лет, вы хотели бы ее приобрести. Если это пенсионные накопления, срок, через который вы планируете отойти от дел.

5. «Приоритет» — расставьте приоритеты для каждой цели. Но не с точки зрения срока ее достижения

А с точки зрения важности. Это нужно, если ваши финансовые возможности не позволят вам начать достигать сразу все цели, чтобы вы могли сфокусироваться на самых главных

Важно расставлять приоритеты не с точки зрения, какая цель должна быть достигнута раньше, значит туда и направить основные ресурсы, а с точки зрения ее важности. Например, цель «Дача в Подмосковье через 5 лет» может иметь более низкий приоритет, чем цель «Обучение дочери в Московском ВУЗе через 14 лет». Потому что без дачи, можно обойтись, а образование ребенку обеспечить нужно. Но опять же, это ваш финансовый план и в вашем случае может быть иначе.

6. «Источник дохода» -укажите источник дохода, за счет которого вы планируете достигать эту цель. Это может быть зарплата, доходы от бизнеса или аренда от сдаваемой недвижимости.

7. «Комментарий» — произвольный комментарий, который посчитаете нужным.

Важное примечание! Прежде чем составлять список целей, выпишите на отдельный лист всех членов вашей семьи, включая вас. Затем для каждого из них напишите, что бы вы хотели для них приобрести, в чем помочь, кем бы вы хотели, чтобы они стали, чем занимались, где жили

Ответы на эти вопросы помогут вам сформулировать все самые главные цели и не забыть ничего.

Обычно выделяют следующие цели:

- Создание личного или семейного капитала

- Фонд на образование детей

- Покупка недвижимости (для себя или детей)

- Пенсионные накопления

- Обеспечение определенного уровня жизни

Но у вас могут быть свои цели.

Длительный срок

Если до реализации цели у вас есть несколько лет, можно выбрать инвестиционную стратегию. Вложения на долгий срок позволяют рассчитывать на более высокую доходность.

Куда вложить деньги, во многом зависит от вашей склонности к риску: кому-то важны гарантии возврата вложенных средств, а кто-то готов рисковать своими деньгами в расчёте на высокую прибыль. Чтобы определить, какой вы инвестор, можно воспользоваться специальными тестами на определение риск-профиля.

Следующий шаг — составление инвестиционного портфеля, то есть выбор инструментов для вложений. Лучше вкладывать средства не в одну, а в несколько разных ценных бумаг. Например, в акции компаний сразу нескольких отраслей и стран. Делать это нужно, чтобы защитить себя от рисков. Когда акции одной компании проседают, акции других могут расти. При составлении портфеля желательно не ограничиваться и одним типом инструментов, скажем, только акциями или только облигациями.

Этапы построения личного финансового плана

Существует четкая последовательность действий для составления финансового плана. При его разработке вы должны четко знать свои расходы и доходы. Для этого необходимо в течение 2 — 3 месяцев вести учет личных финансов.

Шаг 1. Оцените текущее финансовое положение

Распишите активы и пассивы. Активы – то, что приносит доход, пассивы – то, что требует денежных затрат на содержание.

Многие ошибочно полагают, что их личный автомобиль и квартира являются активами. Но таковыми они станут, если начать сдавать их в аренду. Активами могут быть деньги, акции, облигации, золотые слитки. Пассивами считаются долги, кредиты, неоплаченные счета, расходы на учебу.

Например:

- 50 000 рублей на вкладе в банке под 3,5 годовых — это актив.

- Москвич, стоящий в гараже и требующий оплату страховки ежегодно — является пассивом.

Анализ активов и пассивов поможет отыскать источники, которые съедают наибольшую часть дохода.

Шаг 2. Определитесь с финансовыми целями

Цели – это костяк финансового плана. Они должны быть конкретными и измеримыми, как в деньгах, так и во времени. Пример: накопить на смартфон стоимостью 50 тыс. рублей за 5 месяцев.

Также цели должны быть достижимыми и значимыми. Так они переходят из разряда мечтаний в русло реальности. Если цель глобальная, имеет смысл разбить ее на несколько мелких.

| Краткосрочные — до 1 года | Среднесрочные — до 5-ти лет | Долгосрочные от 5 лет |

| Купить ноутбук Самсунг за 35800 рублей в декабре текущего года. |

Купить машину с салона Шкода Октавия за 2 000 000р через 3.5 года. |

Выйти досрочно через 15 лет на пенсию за счет пассивного дохода 100 000 рублей ежемесячно. |

Шаг 3. Выберите стратегию достижения целей

Важно определить, каким образом использовать имеющиеся ресурсы для достижения выбранных целей. Допустим, ваша мечта – выучить английский язык

В таком случае целью будет накопление средств на языковой курс за 10 тыс. рублей в течение 2 месяцев.

Для реализации целей используются два стандартных решения:

- Найти альтернативный источник дохода. Это может быть как полноценная подработка, так и единоразовая продажа ненужных вещей. Вложение денег в инвестиции также может принести дополнительные финансы, но эта деятельность сопряжена с риском.

- Урезать расходы на вторичные потребности. Вместо походов по кофейням пить горячие напитки дома, вместо такси использовать общественный транспорт, вместо покупки бумажных книг читать в формате онлайн. Чаще всего под сокращение финансирования попадают товары и услуги из категории «развлечения». Анализ и оптимизация расходов позволяют высвободить до 30% личного бюджета. Что в свою очередь поможет больше откладывать.

Шаг 4. Финансовая подушка безопасности

Резервный фонд, или финансовая подушка безопасности, является неотъемлемой частью финансового плана. Его нужно создать в первую очередь, чтобы чувствовать себя уверенным в завтрашнем дне. Эта ваш страховой полис на непредвиденный случай. Поломка бытовой техники, внезапная болезнь, ремонт машины, потеря работы и другие случаи — загоняют нас постоянно в долги.

Имея подушку в размере, как минимум, 3-6-месячных доходов, не придется занимать у знакомых или брать из бюджета на продукты.

После получения зарплаты в первую очередь необходимо отложить деньги на черный день. Сумма может быть любой, но лучше всего исчислять ее в процентном соотношении. Специалисты банковской сферы рекомендуют откладывать, как минимум, 10% от заработка. Именно столько в течение месяца со всех доходов откладываю и я. Такая сумма не сильно бьет по кошельку, но при этом ощутимо наполняет резервный фонд. Это как съесть 9 пельменей из 10. Разницу не заметишь, но за 9 дней соберешь дополнительную порцию.

Поверьте, имея подушку безопасности, чувствуешь себя защищенным. Сейчас я не представляю свою жизнь без МЧС фонда.

Шаг 5. Корректируйте финансовый план

Вносите изменения в план исходя из складывающейся ситуации. Если получилось сэкономить больше, чем предполагалось, то добавьте еще одну или несколько целей. Если случились непредвиденные денежные траты, то увеличьте срок реализации цели. Регулярно анализируйте успехи и провалы.

Разделяйте цели на кратко-, средне- и долгосрочные. Определяйте, как они влияют друг на друга. Это поможет в будущем создать идеальный финансовый план на несколько лет вперед.