Про чистый дисконтируемый доход простыми, но достаточными словами

Содержание:

Что такое чистый дисконтированный доход?

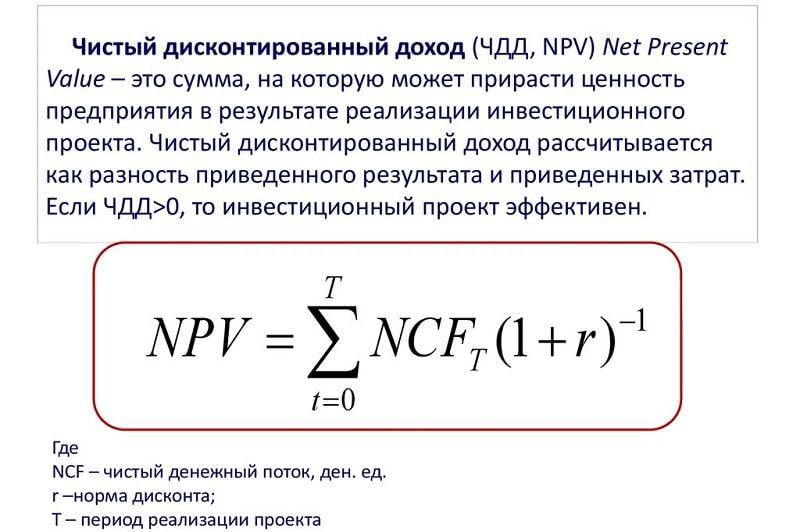

Чистый дисконтированный доход (ЧДД или NPV) – показатель, характеризующий эффективность вложений в развитие конкретного направления, благодаря чему на протяжении срока его реализации можно наблюдать за величиной денежных потоков и анализировать ее.

Благодаря показателю NPV инвестор может сравнить проекты, куда предполагается вложить средства, определить их эффективность, принять окончательное решение о материальной поддержке.

Для чего используется ЧДД?

Главное предназначение NPV заключается в установлении прибыльности направления, в развитие которого будут вложены средства. Чтобы правильно определить эффективность проекта, следует провести его детальный анализ

При этом во внимание принимается не только срок вложений, длительность идеи и величина инвестиций, но также целесообразность данного вида деятельности. Другими словами, ЧДД показывает, нужно вкладывать деньги или нет

Благодаря расчетам временные рамки стираются, а результат приводится к текущему времени. Данный показатель очень удобен и эффективен, поскольку наглядное видение предполагаемой прибыли/убытка вложения денег позволит выбрать альтернативный вариант и станет страховкой инвестора от возможных потерь.

Чтобы определить, насколько перспективным будет инвестируемый бизнес-проект, предстоит пройти несколько этапов:

- провести оценку движения денег по типу «вложение-результат»;

- рассчитать ставку – выяснить реальную стоимость активов;

- провести все потоки финансовых ресурсов через установленную ставку;

- сложить потоки, которые в совокупности и составят величину NPV.

Для чего нужен

NPV — один из показателей эффективности проекта, наряду с IRR, простым и дисконтированным сроком окупаемости. Он нужен, чтобы:

- понимать какой доход принесет проект, окупится ли он в принципе или он убыточен, когда он сможет окупиться и сколько денег принесет в конкретный момент времени;

- для сравнения инвестиционных проектов (если имеется ряд проектов, но денег на всех не хватает, то берутся проекты с наибольшей возможностью заработать, т.е. наибольшим NPV).

Показатели ЧДД

Выделяют три разных значения показателей ЧДД.

NPV ˃ 0 показывает, что инвестиции окажутся выгодными, но сравнение с другими направлениями вложений финансовых ресурсов должно быть проведено непременно до принятия окончательного решения. Тогда выбирается проект, показывающий наибольшую эффективность и прибыльность.

NPV ˂ 0 – инвестирование окажется нецелесообразным вследствие его убыточности.

NPV = 0 – при нулевом показателе ЧДД риск потери вложенных средств оказывается минимальным, но и сумма прибыли будет практически на нулевом уровне. По мере развития направление может начать постепенно окупаться, тем не менее инвесторы считают такие вложения нецелесообразными и чаще отказываются от них. Исключение имеет место, если преследуется не только финансовая цель, но также предполагается поддержка бизнес-идеи по другим параметрам (например, реализуется социально-значимый проект).

Достоинства и недостатки

К положительным качествам чистого дисконтированного дохода относятся:

- обозначение четких критериев, которыми руководствуются при принятии окончательного решения;

- стоимость денежных вложений учитывается в реальном времени (при помощи специальных формул);

- ЧДД показывает риск проекта.

К отрицательным качествам относятся:

- отсутствует гарантия определенного результата исхода событий. Другими словами, показатель не учитывает риски. Но это не такой уж большой недостаток, ведь именно ЧДД используется для выявления возможных рисков, связанных с инвестированием. Чем выше ставка дисконтирования, тем больший риск ожидает инвестора, и наоборот;

- не учитывает нематериальные ценности и имущество организации;

- ставка дисконтирования рассчитывается довольно сложно. Это может оказать влияние на итоговую величину дисконтированного дохода, исказить его результаты. Особенно часто такие ситуации возникают при реализации сложных проектов, сопряженных с большим количеством рисков.

Формула расчёта NPV

Для расчёта NPV необходимо:

- Составить прогнозный график денежных потоков по инвестиционному проекту в разрезе периодов. Денежные потоки должны включать как доходы (притоки средств), так и расходы (осуществляемые инвестиции и прочие затраты по реализации проекта).

- Определить размер ставки дисконтирования. По сути, ставка дисконтирования отражает предельную норму стоимости капитала инвестора. Например, если для инвестирования будут использованы заёмные средства банка, то ставкой дисконтирования будет являться эффективная ставка процента по кредиту. Если же будут использованы собственные средства инвестора, то за ставку дисконтирования может быть взята ставка процента по банковскому депозиту, ставка доходности по государственным облигациям и т.п.

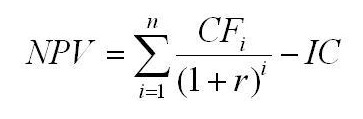

Расчёт NPV осуществляется по следующей формуле:

где NPV (Net Present Value) — чистая текущая стоимость инвестиционного проекта; CF (Cash Flow) — денежный поток; r — ставка дисконтирования; n — общее количество периодов (интервалов, шагов) i = 0, 1, 2, …, n за весь срок инвестирования.

В данной формуле CF соответствует объёму первоначальных инвестиций IC (Invested Capital), т.е. CF = IC. При этом денежный поток CF имеет отрицательное значение.

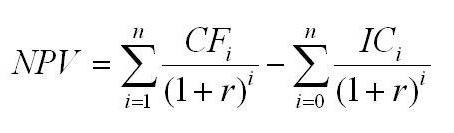

Поэтому, вышеуказанную формулу можно модифицировать:

Если инвестиции в проект осуществляются не одномоментно, а на протяжении ряда периодов, то инвестиционные вложения также должны быть продисконтированны. В таком случае формула NPV проекта примет следующий вид:

Пример

Корпорация должна решить, следует ли вводить новые линейки продуктов. Новый продукт будет иметь расходы на запуск, эксплуатационные расходы, а также входящие денежные потоки в течение шести лет.

Этот проект будет иметь немедленный (T = 0) отток денежных средств в размере $ 100 000 (которые могут включать в себя механизмы, а также расходы на обучение персонала). Другие оттоки денежных средств за 1-6 лет ожидаются в размере $ 5000 в год. Приток денежных средств, как ожидается, составит $ 30 000 за каждый год 1-6. Как только компания получает прибыль от реализации проекта (например, $ 25 000 после первого года), она кладёт их в банк под 10 % годовых на оставшееся до конца проекта время (то есть на оставшиеся 5 лет для первых $ 25 000). Все денежные потоки после уплаты налогов, и на 7 год никаких денежных потоков не планируется. Ставка дисконтирования составляет 10 %.

Таким образом, требуется оценить, какая сумма больше:

- 100000⋅(1+0.1)t≶∑i=1tpi⋅(1+0.1)(t−i){\displaystyle 100\,000\cdot (1+0.1)^{t}\lessgtr \sum _{i=1}^{t}p_{i}\cdot (1+0.1)^{(t-i)}}, где pi{\displaystyle p_{i}} — доход от проекта, полученный в i-й год реализации проекта, t — общая длительность проекта. Поделим обе части на (1+0.1)t{\displaystyle (1+0.1)^{t}}:

- 100000≶∑i=1tpi⋅(1+0.1)(−i){\displaystyle 100\,000\lessgtr \sum _{i=1}^{t}p_{i}\cdot (1+0.1)^{(-i)}}.

Каждое слагаемое в правой части неравенства — это приведённая стоимость денег по годам. Например, $ 25 000, полученные от реализации проекта после первого года и положенные в банк на 5 лет, дадут такой же доход, как $ 22 727, положенные в банк в начальный момент времени на 6 лет. Таким образом, приведённая стоимость (PV) может быть рассчитана по каждому году:

| Год | Денежный поток | Приведённая стоимость |

|---|---|---|

| T=0 | −100000(1+0.10){\displaystyle {\frac {-100\,000}{(1+0.10)^{0}}}} | – $ 100 000 |

| T=1 | 30000−5000(1+0.10)1{\displaystyle {\frac {30\,000-5000}{(1+0.10)^{1}}}} | $ 22 727 |

| T=2 | 30000−5000(1+0.10)2{\displaystyle {\frac {30\,000-5000}{(1+0.10)^{2}}}} | $ 20 661 |

| T=3 | 30000−5000(1+0.10)3{\displaystyle {\frac {30\,000-5000}{(1+0.10)^{3}}}} | $ 18 783 |

| T=4 | 30000−5000(1+0.10)4{\displaystyle {\frac {30\,000-5000}{(1+0.10)^{4}}}} | $ 17 075 |

| T=5 | 30000−5000(1+0.10)5{\displaystyle {\frac {30\,000-5000}{(1+0.10)^{5}}}} | $ 15 523 |

| T=6 | 30000−5000(1+0.10)6{\displaystyle {\frac {30\,000-5000}{(1+0.10)^{6}}}} | $ 14 112 |

Сумма всех этих значений является настоящей чистой приведённой стоимостью, которая равна $ 8881.52. Поскольку NPV больше нуля, то было бы лучше инвестировать в проект, чем класть деньги в банк (под 10 % годовых с капитализацией процентов), и корпорации должны вкладывать средства в этот проект, если нет альтернативы с более высоким NPV.

Тот же пример с формулами в Excel:

- NPV (ставка, net_inflow) + initial_investment

- PV (ставка, year_number, yearly_net_inflow)

При более реалистичных проблемах необходимо будет рассмотреть другие факторы, как расчет налогов, неравномерный денежный поток и ценности, а также наличие альтернативных возможностей для инвестиций.

Кроме того, если мы будем использовать формулы, упомянутые выше, для расчёта NPV — то мы видим, что входящие потоки (притоки) денежных средств являются непрерывными и имеют такую же сумму; и подставив значения в формулу

- 1−(1+i)−ni{\displaystyle {\frac {1-(1+i)^{-n}}{i}}} мы получим 1−(1+0.1)−60.1=4.3553{\displaystyle {\frac {1-(1+0.1)^{-6}}{0.1}}=4.3553}.

И если умножить полученное значение на денежные потоки (CF), и учесть первоначальные затраты, то в итоге вычислим чистую приведённую стоимость (NPV):

- 4.3553(30000−5000)−100000=$8881.52{\displaystyle -100\,000=\$\,8\,881.52}

Поскольку NPV больше нуля, то было бы лучше инвестировать в проект, чем ничего не делать, и корпорации должны вкладывать средства в этот проект, если нет альтернативы с более высоким NPV.

Расчет

ЧДД рассчитывается как сумма имеющихся результатов и затрат в течение целого периода исследования, приведенная к первому шагу. Расчет предполагает, что норма дисконтирования является удовлетворительной для инвестора ставкой доходности на каждый рубль вложенного капитала по неопасному методу вложения.

Норма дисконтирования должна быть объективно оправдана, ведь учитываются:

- проценты по депозитам банков;

- средний доход ликвидных ценных бумаг;

- величина инфляции;

- личные оценки инвестора, сформированные на его познаниях и практическом опыте;

- стоимость капиталовложений, когда финансируется проект из многих источников.

Выбирая проект с NPV < 0, инвестор лишится части своих денег.

Порядок определения ЧДД такой:

- Устанавливается настоящая стоимость расходов для исполнения проекта – величина инвестиций.

- Устанавливается настоящая стоимость ожидаемых денежных течений от проекта путем расчета денежных вливаний.

- Устанавливается текущая стоимость всех сумм предстоящих поступлений средств от проекта по причине ставки дисконтирования времени возникновения доходов.

- Настоящая величина трат сопоставляется с суммарной имеющейся стоимостью доходов.

Чистый дисконтированный доход: формула расчета

NPV (ЧДД) = – IC + ƩCFt/ (1 + i)t, где t = 1…n.

Проанализируем, что обозначают компоненты этой формулы:

- IC – начальные вложения, иначе говоря, запланированные инвестиции в проект. Их вносят со значком минус, это траты вкладчика для реализации идеи, какая, как ожидается, принесет доход в будущем. Поскольку вклады часто производятся не в один момент, а по мере надобности, они дисконтируются с учетом временного интервала.

- CFT – денежные вливания, дисконтированные с учетом временных ресурсов. Его определяют как сумму вложений и расходов в каждый период t (меняется от 1 до n, где n-продолжительность инвестиционного бизнес-проекта).

- i – это значение ставки дисконта. Ее используют для дисконтирования предполагаемых доходов в единый размер стоимости на этот момент.

Ранее уже рассказывалось, что чистый приведенный доход считается типовым способом оценки результативности определенного проекта. Показатели этого индекса влияют на привлекательность проекта для инвестора.

NPV > 0

Как уже объяснялось, чистый приведенный доход относится к методам оценки результативности проекта. О чем говорит ЧДД, если при расчете он больше чем «0»? Эта ситуация сообщает о том, что относительно вклада, этот проект может быть выгодным. Однако конечное решение о финансировании принимают лишь после определения ЧДД всех проектов, какие участвовали в сравнении. Выбор (при других равных) должен быть один, где больше ЧДД.

NPV = 0

Иногда случается, что дисконтированный доход равняется нулю. Иначе говоря, с учетом временного фактора, вкладчик не лишится ничего, но и не сможет зарабатывать. Как правило, подобные проекты не принимаются, лишь в исключительных случаях.

NPV < 0

Когда при расчете чистой приведенной стоимости бизнес-идеи получается минусовое значение, в таком случае инвестиции не дадут прибыли. Значит, выбирая проект с NPV < 0, инвестор лишится части своих денег. Здесь все решается очень просто – отказывают в финансировании.

Как пользоваться показателем IRR для оценки эффективности инвестиционного капитала проекта

Любой инвестиционный проект имеет несколько важных условий: первоначальные вложения, определенный срок работы проекта и полученная прибыль за этот период. IRR демонстрирует ставку кредита, при значении которой инвестиция не приведет к убыткам. То есть, тот уровень прибыли в процентах, на котором вложения вернутся и проект окупится, но ничего не принесет дополнительно.

Основное правило оценки проектов для инвестиций выглядит так: если значение IRR рассматриваемого проекта больше суммы капитала, то проект можно открывать. С учетом того, что показатель может считаться или переводиться в проценты, IRR показывает тот процент, при котором заемные средства окупятся. И если полученное значение больше ставки кредита (процента, под который были взяты средства для вложения в проект), то дело принесет прибыль.

Основное правило оценки проектов для инвестиций выглядит так: если значение IRR рассматриваемого проекта больше суммы капитала, то проект можно открывать. С учетом того, что показатель может считаться или переводиться в проценты, IRR показывает тот процент, при котором заемные средства окупятся. И если полученное значение больше ставки кредита (процента, под который были взяты средства для вложения в проект), то дело принесет прибыль.

Так, к примеру, если взять в банке кредит под 12% годовых и вложить в проект, который даст 17% годовых, то будет прибыль. Если же внутренняя норма доходности проекта будет меньше 12%, проект даст лишь убытки. Сами банки работают по той же схеме: к примеру, привлекают у населения средства под 10% в год и выдают кредиты под 20% в год.

Так, к примеру, если взять в банке кредит под 12% годовых и вложить в проект, который даст 17% годовых, то будет прибыль. Если же внутренняя норма доходности проекта будет меньше 12%, проект даст лишь убытки. Сами банки работают по той же схеме: к примеру, привлекают у населения средства под 10% в год и выдают кредиты под 20% в год.

Рассчитав IRR, инвестор получает верхнюю планку допустимой стоимости заемного капитала, который вкладывается. Если цена капитала выше, чем IRR, проект убыточен. Если для компании стоимость капитала ниже найденного IRR проекта, компания сможет существовать за разницу между процентами банковского займа и прибыльностью вложений.

Пример 1: срочный вклад в «Сбербанке»

Данный пример расчета IRR наиболее простой и понятный. Исходные данные такие: в наличии есть 6 000 000 рублей, которые можно положить на депозит в «Сбербанк», сделав вклад на 3 года под 9% в год без капитализации или 10.29% в год с капитализацией каждый месяц.

Данный пример расчета IRR наиболее простой и понятный. Исходные данные такие: в наличии есть 6 000 000 рублей, которые можно положить на депозит в «Сбербанк», сделав вклад на 3 года под 9% в год без капитализации или 10.29% в год с капитализацией каждый месяц.

В нашем примере проценты планируется снимать в конце года, поэтому капитализации не будет и получится 9% в год – сумма получается 6 000 000 х 0.09 = 540 000 дохода в год. По завершении третьего года можно будет снять проценты за него и основную сумму, закрыв депозит.

считается инвестиционным проектом, для него можно рассчитать IRR. IRR для инвестиции в депозит равна процентной ставке депозита – 9%. И если 6 000 000 рублей были накоплены или остались в наследство, их можно вкладывать (ведь стоимость капитала – 0). Если же деньги планируется взять в кредит в банке и вложить в другой, то процентная ставка заемных средств должна быть ниже 9%, если выше – проект не окупится.

Пример 2: покупка квартиры с целью заработка на сдаче ее в аренду

Тут исходные данные такие: объектом инвестирования является квартира, которую планируется сдавать в аренду. Ее покупка будет стоить те же 6 000 000 рублей. Арендная плата будет поступать в размере 30 000 в месяц, за год 360 000 рублей, за 3 – 1 080 000. Получается, что если брать в расчет 3 года, то положить средства в банк выгоднее.

Тут исходные данные такие: объектом инвестирования является квартира, которую планируется сдавать в аренду. Ее покупка будет стоить те же 6 000 000 рублей. Арендная плата будет поступать в размере 30 000 в месяц, за год 360 000 рублей, за 3 – 1 080 000. Получается, что если брать в расчет 3 года, то положить средства в банк выгоднее.

IRR проекта при условии покупки и сдачи в аренду квартиры в течение 3 лет, а потом продажи, равна 6%. То есть, если брать заемные средства на реализацию проекта, процент должен быть меньше 6%, чтобы получать прибыль. И на протяжении 10, 15 лет IRR меняться не будет, исключением является лишь ситуация с подорожанием квартиры.

Внутренняя норма доходности – важный и интересный показатель, который при правильном использовании можно применять достаточно эффективно для просчета прибыльности разных инвестиционных проектов, особенно когда речь идет об их сравнении и выборе наиболее доходного.

Формула расчета

Чистый дисконтированный доход является разницей между совокупными расходами и доходом, приравненными к нулевому отрезку времени (к сегодняшней дате). Чистый дисконтированный доход формула вычисления:

«-IC+ƩCFt/(1 + i)t=ЧДД».

Давайте ознакомимся с этой формулой поближе и разберем значение каждой составляющей:

«IC» – уровень первоначальных вложений в выбранном бизнесе

Важно обратить внимание, что данная составляющая имеет знак минус. Объяснить данный фактор можно тем, что «IC» является вложением финансовых средств, которые будут затрачены на воплощение бизнес-плана

На практике, люди, занимающиеся инвестиционной деятельностью, вкладывают свой капитал на протяжении определенных промежутков времени

Именно этот фактор объясняет необходимостью проведения анализа с учетом различных отрезков времени.

«CFt» — поток финансовых средств, рассчитанный на определенный временной промежуток. Для того чтобы определить размер оттоков и притоков денежного потока, необходимо рассматривать каждый период (t) в отдельности. «1» является датой начала финансового вливания, а «n» продолжительностью инвестиционной деятельности.

«i» — процентная ставка, использующаяся для перевода ожидаемого дохода в единую сумму на сегодняшний день.

Чистый дисконтированный доход — это показатель, который может быть меньше или больше нуля. Давайте узнаем, что обозначает каждый параметр. Как уже было сказано выше, рассматриваемый параметр позволяет оценить результативность инвестиционной деятельности. Для начала рассмотрим результат расчетов, при которых размер ЧДД превышает «0». Это значение свидетельствует о том, что инвестиции в выбранном бизнесе позволят получить прибыль

Важно обратить внимание, что принятие решения осуществляется только на момент изучения всех имеющихся проектов. По мнению экспертов, лучше всего выбирать те проекты, что в равнозначных условиях имеют больший показатель ЧДД

В том случае, когда уровень ЧДД составляет отрицательное значение, инвестор может сделать вывод о том, что выбранный проект не заслуживает вливания денежных средств. Финансирование такого бизнеса может привести к потере имеющегося капитала и большим убыткам. При выявлении данного показателя, необходимо отказаться от участия в данном бизнесе.

Значительно реже наблюдается ситуация, в которой размер ЧДД приравнивается к нулю. Данный показатель следует понимать, как отсутствие убытков и прибыли при вложении в выбранный бизнес. Следует упомянуть, что для финансирования такого бизнеса у предпринимателя должны быть весомые аргументы. Как правило, подобные проекты финансируются при наличии социального интереса.

Размер чистого дисконтированного дохода тесно взаимосвязан с таким инструментом анализа как ИПП (индекс прибыльности проекта). Этот параметр наглядно демонстрирует выгоду инвестора от участия в выбранном бизнесе. Для того чтобы определить величину ИПП, необходимо разделить совокупность дисконтированного дохода на размер запланированных трат. Для этой цели используется формула: «ƩCFt/(1 + i)t/IC». Давайте разберем, что могут означать результаты данных вычислений:

- В том случае, когда значение ИПП превышает «0», инвестор окупит все вложенные средства.

- Когда данный параметр имеет отрицательное значение, существует высокий риск потери имеющегося капитала.

Величина чистого дисконтированного дохода определяется как сумма всех дисконтированных значений потоков будущих платежей, приведенных к сегодняшнему дню

Величина чистого дисконтированного дохода определяется как сумма всех дисконтированных значений потоков будущих платежей, приведенных к сегодняшнему дню

Расчет чистого дисконтированного дохода

Показатель чистого дисконтированного дохода (ЧДД) по-английски называется Net present value, поэтому общепринято сокращенно его называть NPV. Существует ещё альтернативное его наименование – Чистая приведенная стоимость.

NPV определяет сумму приведенных к нынешнему дню дисконтированных значений платежей, которые являются разностью между притоками и оттоками. Если говорить простым языком, то данный показатель определяет, какую сумму прибыли планирует получить инвестор за вычетом всех оттоков после того, как окупится первоначальный вклад.

В программе Excel имеется функция, которая специально предназначена для вычисления NPV. Она относится к финансовой категории операторов и называется ЧПС. Синтаксис у этой функции следующий:

Аргумент «Ставка» представляет собой установленную величину ставки дисконтирования на один период.

Аргумент «Значение» указывает величину выплат или поступлений. В первом случае он имеет отрицательный знак, а во втором – положительный. Данного вида аргументов в функции может быть от 1 до 254. Они могут выступать, как в виде чисел, так и представлять собой ссылки на ячейки, в которых эти числа содержатся, впрочем, как и аргумент «Ставка».

Проблема состоит в том, что функция хотя и называется ЧПС, но расчет NPV она проводит не совсем корректно. Связано это с тем, что она не учитывает первоначальную инвестицию, которая по правилам относится не к текущему, а к нулевому периоду. Поэтому в Экселе формулу вычисления NPV правильнее было бы записать так:

Естественно, первоначальная инвестиция, как и любой вид вложения, будет со знаком «-».

Пример вычисления NPV

Давайте рассмотрим применение данной функции для определения величины NPV на конкретном примере.

- Выделяем ячейку, в которой будет выведен результат расчета NPV. Кликаем по значку «Вставить функцию», размещенному около строки формул.

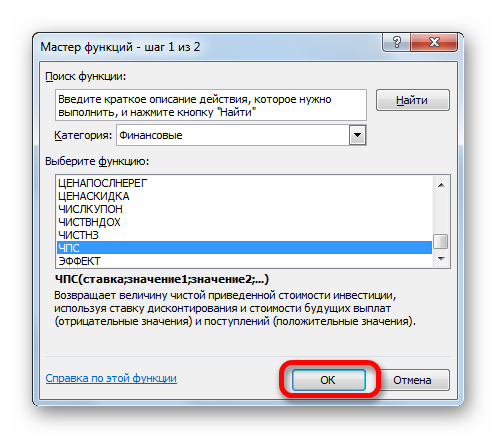

Запускается окошко Мастера функций. Переходим в категорию «Финансовые» или «Полный алфавитный перечень». Выбираем в нем запись «ЧПС» и жмем на кнопку «OK».

После этого будет открыто окно аргументов данного оператора. Оно имеет число полей равное количеству аргументов функции. Обязательными для заполнения является поле «Ставка» и хотя бы одно из полей «Значение».

В поле «Ставка» нужно указать текущую ставку дисконтирования. Её величину можно вбить вручную, но в нашем случае её значение размещается в ячейке на листе, поэтому указываем адрес этой ячейки.

В поле «Значение1» нужно указать координаты диапазона, содержащего фактические и предполагаемые в будущем денежные потоки, исключая первоначальный платеж. Это тоже можно сделать вручную, но гораздо проще установить курсор в соответствующее поле и с зажатой левой кнопкой мыши выделить соответствующий диапазон на листе.

Так как в нашем случае денежные потоки размещены на листе цельным массивом, то вносить данные в остальные поля не нужно. Просто жмем на кнопку «OK».

Расчет функции отобразился в ячейке, которую мы выделили в первом пункте инструкции. Но, как мы помним, у нас неучтенной осталась первоначальная инвестиция. Для того, чтобы завершить расчет NPV, выделяем ячейку, содержащую функцию ЧПС. В строке формул появляется её значение.

После символа «=» дописываем сумму первоначального платежа со знаком «-», а после неё ставим знак «+», который должен находиться перед оператором ЧПС.

Можно также вместо числа указать адрес ячейки на листе, в которой содержится первоначальный взнос.

Для того чтобы совершить расчет и вывести результат в ячейку, жмем на кнопку Enter.

Результат выведен и в нашем случае чистый дисконтированный доход равен 41160,77 рублей. Именно эту сумму инвестор после вычета всех вложений, а также с учетом дисконтной ставки, может рассчитывать получить в виде прибыли. Теперь, зная данный показатель, он может решать, стоит ему вкладывать деньги в проект или нет.

Урок: Финансовые функции в Excel

Как видим, при наличии всех входящих данных, выполнить расчет NPV при помощи инструментов Эксель довольно просто. Единственное неудобство составляет то, что функция, предназначенная для решения данной задачи, не учитывает первоначальный платеж. Но и эту проблему решить несложно, просто подставив соответствующее значение в итоговый расчет.

Опишите, что у вас не получилось.

Наши специалисты постараются ответить максимально быстро.

Зачем нужен показатель NPV

Если у вас на примете есть перспективный бизнес-проект, в который вы готовы вложить деньги, советуем рассчитать его чистую приведенную стоимость.

Как рассчитать NPV проекта? Используйте такой порядок действий:

- Оцените денежные потоки от проекта, то есть первоначальное вложение (отток) и ожидаемые поступления (притоки) денежных средств.

- Определите стоимость капитала (cost of capital), так как этот показатель станет для вас ставкой дисконтирования.

- Продисконтируйте притоки и оттоки от проекта по ставке, которую вам удалось рассчитать на предыдущем шаге.

- Сложите все дисконтированные потоки – это и будет NPV проекта.

Далее можете принимать решение об инвестициях, но помните: в проект стоит вкладываться при NPV больше нуля, если же этот показатель ниже нуля, лучше отказаться от своей задумки.

На самом деле, все просто – если NPV равен нулю, значит, денежных потоков от проекта хватит, чтобы:

- возместить инвестированный капитал;

- обеспечить доход на этот капитал.

При положительном NPV проект принесет прибыль, и чем выше его уровень, тем выгоднее окажутся вложения в проект.

Кредиторы, то есть люди, дающие деньги в долг, имеют фиксированный доход, поэтому все средства, превышающие этот показатель, остаются акционерам. Если компания решает одобрить проект с нулевым NPV, акционеры сохранят свою позицию – компания станет больше, но акции не поднимутся в цене. При положительном NPV проекта акционеры станут богаче.

NPV позволяет рассчитать, какой из инвестиционных проектов выгоднее, когда их несколько, но компания не имеет средств на реализацию сразу всех. В этом случае приступают к проектам с наибольшей возможностью заработать или с самым высоким NPV.

Сегодня нужно просто рассчитать NPV, чтобы оценить выгодность инвестиционных проектов. Среди достоинств этого показателя аналитики называют:

- четкие критерии принятия решения об инвестировании – первоначальные инвестиции, выручка на каждом этапе, доходность альтернативных вложений;

- учет изменения стоимости денег с течением времени;

- учет рисков за счет использования различных ставок дисконтирования.

Но не стоит заблуждаться и считать этот показатель абсолютно точным коэффициентом. Нередко сложно корректно рассчитать ставку дисконтирования, особенно когда речь идет о многопрофильных проектах. Также отметим, что при расчете не учитывается вероятность исхода каждого проекта.