Как взять автокредит с плохой кредитной историей

Содержание:

- Как взять автокредит с плохой кредитной историей

- Специальные условия автокредита

- Как оформить автокредит без первого взноса: порядок действий

- Таблица сравнения автокредитов без первоначального взноса на подержанный автомобиль в Москве

- Беспроцентный кредит и кредит без страховки

- 5 банков, одобряющих автокредиты с плохой кредитной историей

- Как улучшить кредитную историю

- Причины возникновения плохой кредитной истории

- Из чего состоит типичная КИ?

- Альтернативы: кто даёт автокредит, кроме банков?

- При каких составляющих дадут автокредит?

- Альтернативные возможности получить автокредит

- Как взять автокредит с плохой кредитной историей?

- Как взять автокредит с плохой кредитной историей — инструкция для заемщика

- Где 100% дают автокредит с плохой кредитной историей

Как взять автокредит с плохой кредитной историей

Ранее мы уже выяснили, что даже с плохой кредитной историей можно взять автокредит. Но для этого нужно выбрать один из нескольких способов решения этого вопроса. Например, исправить свою финансовую репутацию. Изучим подробнее, как взять автокредит, если плохая история дает о себе знать. Итак, можно сделать следующее:

Но если кредитная история настолько плоха, что все вышеуказанные способы не помогают взять автокредит, то остается только одно – просить помощь у родственников с отличной финансовой репутацией.

Помните, что всегда больше шансов получить кредит именно в том банке, где оформлена зарплатная карточка. Особенно если размер дохода заемщика выше среднего. Если же в этом банке еще открыт депозитный счет, то банк окончательно убедится в платежеспособности клиента и может легко выделить автокредит.

Даже если все банки отказали, то автокредит можно взять в микрофинансовых организациях. Им нужен минимальный пакет документов, запрос в БКИ не направляют, но зато ставки значительно выше, что делает автокредит дорогим удовольствием. Долгожданная покупка может стать вашей.

Специальные условия автокредита

Классический — Можно получить только на новую машину. Срок займа: 5-7 лет. Требуется первый взнос.

Экспресс — Кредит выдается за один день. Для получения требуется сокращенный список документов. Размер процентной ставки высокий.

С государственной поддержкой — Если заемщик подходит под список критериев, часть суммы покупки компенсирует государство. В России действуют программы «Первый автомобиль» и «Семейный автомобиль».

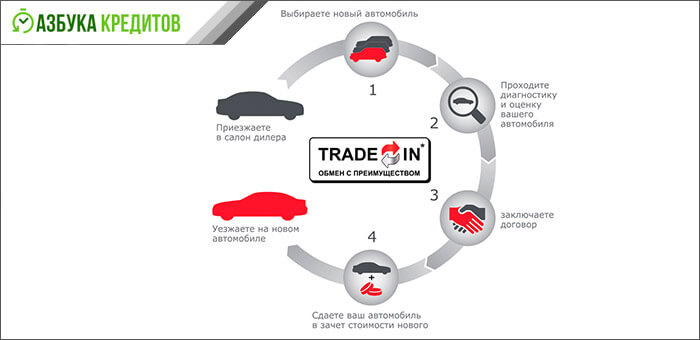

Trade-in — Сумма покупки нового авто частично компенсируется продажей предыдущего. Старый автомобиль нужно сдать в дилерский центр, где планируется покупка нового.

Без КАСКО — Отказ от страховки влечет повышенные риски как для водителя, так и для банка. Некоторые банки могут оформить займ без КАСКО с повышенной процентной ставкой.

Без первоначального взноса — Стоимость машины можно выплачивать равными частями, если нет денег на первый взнос. В этих программах также высокая процентная ставка.

Рассрочка (беспроцентный кредит) — Программы со скрытой процентной ставкой. Процент за пользование кредитом платит автосалон.

На данной странице представлены все банки, где можно оформить автокредит. Сравнивайте предложения разных банков, чтобы найти самый выгодный автокредит и узнать, как его можно оформить.

Как оформить автокредит без первого взноса: порядок действий

Взять автокредит без первоначального взноса можно онлайн. Находясь дома, а не в салоне, вы можете внимательно изучить предложения от разных банков и найти самый выгодный вариант. Дома вы можете подать заявки сразу в несколько банков, потратив на это не более 30 минут.

Пошаговая инструкция как взять автокредит:

- Выбрать конкретный автомобиль для покупки. Банки выдают автокредиты на новые и на подержанные машины.

- Выбрать банк для оформления кредита. Мы советуем выбирать банк, в котором у вас есть зарплатная касса или депозитный счет.

- Проверить требования к заемщикам на сайте банка. Узнать, какие документы требует банк. Чтобы взять автокредит без первого взноса, скорее всего, вам придется собрать полный пакет документов.

- Подготовить документы и подать заявку онлайн. Скорее всего, вам понадобится паспорт, трудовая книжка, СНИЛС или загранпаспорт, справка о размере дохода.

- Дождаться решения. Обработка анкеты занимает от 15 минут до 4 банковских дней. Если банк одобрит автокредит, он перечислит деньги владельцу машины.

После заключения сделки нужно поставить автомобиль на учет, оформить обе страховки: КАСКО и ОСАГО. В банк нужно передать договор купли-продажи имущества, квитанцию о переводе денег, свидетельство о постановке на учет, страховые полиса, справку об отсутствии обременений. Пока кредит за машину не выплачен полностью, она будет считаться залоговым имуществом.

В ряде случаев, банки требуют оформить КАСКО, чтобы при поломке или угоне машины страховая выплата была направлена на погашение кредита.

Таблица сравнения автокредитов без первоначального взноса на подержанный автомобиль в Москве

| Банк | Кредит | Процентная ставка | Сумма кредита | Срок кредитования | Ограничение по возрасту | Подача онлайн заявки |

| Автокредит от Кредит Европа Банк | от 10,9% годовых | от 500 000 до 6 000 000 рублей | от 3 до 7 лет | Онлайн заявкаВсе условия | ||

| Кредит на покупку автомобиля от Газпромбанка | от 5,6% | от 100 000 до 5 000 000 рублей | от 13 месяцев до 5 лет | от 20 до 70 лет | Онлайн заявкаВсе условия | |

| Автокредит «Из рук в руки» в Экспобанке | от 8,5% годовых | от 100 000 до 5 000 000 рублей | от 6 месяцев до 8 лет | от 21 до 65 лет | Онлайн заявкаВсе условия | |

| Автокредит в Тинькофф без первоначального взноса и по паспорту | 7,9% -21,9% | от 100 000 до 3 млн рублей | от 12 месяцев до 5 лет | от 18 до 70 лет | Онлайн заявкаВсе условия | |

| Автокредит ВТБ | от 1% годовых | от 300 000 до 7 млн рублей | от 12 месяцев до 7 лет | от 21 года до 65 лет | Онлайн заявкаВсе условия | |

| Кредит на покупку автомобиля от 7,9% | от 7,9% годовых | от 10000 до 1 млн. руб. | от 1 месяца до 5 лет | от 22 до 70 лет | Онлайн заявкаВсе условия | |

| Кредит на автомобили с пробегом от Совкомбанка | от 11,9% годовых | от 100 000 до 1 млн рублей | От 12 до 60 месяцев | от 22 до 85 лет | Онлайн заявкаВсе условия | |

| Кредит на автомобиль в Альфа-Банке | от 6,5% годовых | от 50 000 до 5 млн рублей | от 1 до 5 лет | от 21 года | Онлайн заявкаВсе условия | |

| Кредит на покупку авто у частного лица | от 5,9 до 13,9% годовых | от 100 000 до 3 000 000 рублей. | от 1 года до 5 лет | от 21 до 70 лет | Онлайн заявкаВсе условия |

Беспроцентный кредит и кредит без страховки

Если вам повезет, то вы сможете оформить кредит без переплаты, т. е. беспроцентный кредит. В этом случае сам автосалон будет платить проценты за заемщика.

Особенностями такого займа являются то, что первый взнос должен составлять хотя бы 50% от стоимости транспортного средства, а общий срок займа не может быть больше 3 лет. Дополнительные страховки – это то, без чего при таком займа просто не обойтись. Процентная ставка по займа небольшая и, скорее всего, не превысит 10%.

Банки и автосалоны особое внимание уделяют таким мелочам, как возраст заемщика (от 23 до 65 лет). Для того чтобы оформить такой удобный займ вам будет необходимо предоставить копию паспорта, трудовой книжки и удостоверения водителя

Для того чтобы оформить такой удобный займ вам будет необходимо предоставить копию паспорта, трудовой книжки и удостоверения водителя.

Если вы находитесь в браке, то от вас также могут потребовать копию паспорта супруга, если он или она также захочет управлять автомобилем. Срок выдачи таких займов составляет от 3 до 5 рабочих дней.

5 банков, одобряющих автокредиты с плохой кредитной историей

Банк Восточный

Условия:

Условия:

- Сумма: от 80 000 до 3 000 000 рублей;

- Срок: от 13 до 60 месяцев;

- Процентная ставка: от 9,9% годовых;

Требования:

- Документы: паспорт РФ;

- Возраст: с 21 года до 76 лет.

Узнать подробнее о кредите в Восточном банке →

Банк Россельхозбанк

Условия:

- Сумма: от 10 000 до 1 500 000 рублей;

- Срок: от 1 до 84 месяцев;

- Процентная ставка: от 9,9% годовых;

Требования:

- Документы: паспорт РФ, справка о доходах по форме банка;

- Возраст: с 23 до 65 лет.

Узнать подробнее о кредите в Россельхозбанке →

Банк Русский Стандарт

Условия:

Условия:

- Сумма: от 30 000 до 2 000 000 рублей;

- Срок: от 12 до 60 месяцев;

- Процентная ставка: от 14,998% годовых;

Требования:

- Документы: паспорт РФ, подтверждение дохода;

- Возраст: с 23 до 70 лет.

Узнать подробнее о кредите в банке Русский Стандарт →

Банк МТС

Условия:

- Сумма: от 20 000 до 1 000 000 рублей;

- Срок: от 1 до 84 месяцев;

- Процентная ставка: от 0% годовых;

Требования:

- Документы: паспорт РФ;

- Возраст: с 20 до 65 лет.

Узнать подробнее о кредите в МТС →

Банк ОТП

Условия:

Условия:

- Сумма: от 15 000 до 4 000 000 рублей;

- Срок: от 12 до 60 месяцев;

- Процентная ставка: от 10,5% годовых;

Требования:

- Документы: паспорт РФ, подтверждение дохода;

- Возраст: с 21 года до 69 лет.

Узнать подробнее о кредите в ОТП →

| Организация | Сумма | Ставка | Возраст |

|---|---|---|---|

| Восточный | до 3 000 000 ₽ | от 9,9% | с 21 до 76 |

| Россельхозбанк | до 1 500 000 ₽ | от 9,9% | с 23 до 65 |

| Русский Стандарт | до 2 000 000 ₽ | от 14,998% | с 23 до 70 |

| МТС | до 1 000 000 | от 0% | с 20 до 65 |

| ОТП | до 4 000 000 | от 10,5% | с 21 до 69 |

Общие требования к заемщику

- Быть гражданином РФ;

- Иметь постоянную регистрацию в регионе оформления автокредита;

- Находиться в возрасте от 20 до 76 лет;

- Иметь стабильный источник дохода;

- Иметь официальную работу.

Пакет документов

- Паспорт;

- Второй документ, подтверждающий личность, например, водительские права;

- Документ, подтверждающий доход;

- Любые дополнительные документы на усмотрение заемщика.

Совет.Рекомендуем предоставить максимальный пакет документов, это повысит шансы на получение автокредита.

Оформить заявку на кредит и получить деньги

Пройдите короткий тест и узнайте, какие банки готовы одобрить вам кредит. Выберите из списка подходящий банк, подайте онлайн заявку и получите деньги уже сегодня.

Как улучшить кредитную историю

Граждане, понимающие дальнейшую необходимость в использовании кредитных банковских средств ввиду нестабильности поступления денег в семейный бюджет или планирования осуществления приобретений, просто обязаны следить за чистотой собственной кредитной истории. Если же факт неудовлетворения условий договора наступил и даже неоднократно, лучше вернуть доброе имя перед банками страны.

Улучшить кредитную историю помогут вновь принятые обязательства и выполненные в абсолютной чистоте (вовремя). Лучше воспользоваться краткосрочным кредитом неоднократно, чтобы перекрыть отрицательный фактор нежелания выдавать крупные суммы. Понимая, как улучшить кредитную историю, вы сможете выбраться из сложной жизненной ситуации, когда без займа пережить кризис или осуществить крупное приобретение крайне сложно.

Причины возникновения плохой кредитной истории

Причин, по которым кредитная история становится плохой, множество. Ошибку может допустить не только сам заемщик, пропустив платеж, но и сотрудник банка, который неправильно его оформил. Более того, не стоит забывать о мошенничестве.

| Причина | Описание |

| Просрочка | Самая частая причина, по которой кредитная история становится плохой. Просрочки могут быть разными. Возможно вы внесли оплату в праздничные дни и банк не успел вовремя перевести ваш платеж. Если вы опоздали с платежом на несколько дней или даже месяцев, то банк, скорее всего, повысит требования к вам, а именно поднимет процентную ставку, либо же потребует дополнительного обеспечения кредита. |

| Ошибка банковского работника | Человеческий фактор часто влияет ключевую роль в снижении уровня кредитной истории. Случается, что заемщик вовремя и в полном размере оплатил кредит, а сотрудник банка перепутал реквизиты или внес не ту сумму. В результате возникает просрочка, которая носит название «технической», а в бюро кредитных историй вносятся испорченные данные. Если заемщик сумеет доказать, что просрочка произошла по вине сотрудника банка, то его данные в БКИ могут быть исправлены. |

| Техническая неполадка | Большая часть людей платят кредиты через терминалы или посредством интернет-сервисов. Это удобно, однако, иногда происходят технические сбои, что приводит к просрочкам. Также как и в случае с ошибками банковских работников, если вы сумеете доказать то, что ваша просрочка произошла из-за технического сбоя, то ваши данные буту исправлены. |

| Мошенничество | Мошенничество с кредитами встречается редко, но также имеет место быть. Мошенники оформляют кредит на человека по украденному паспорта, либо по его копии. Конечно, почти в 100% случаев с помощью суда моно доказать то, что кредит вы не оформляли. |

Из чего состоит типичная КИ?

Начинается этот документ с базового заголовка. В нем указываются основные персональные данные человека, такие как:

- Паспортные;

- ФИО;

- СНИЛС;

- ИНН и т.д.

В этой части собраны все идентификационные данные, по которым можно опознать человека в пенсионных БД например или в налоговой базе (ФНС).

Стандартная кредитная история же начинается с того, что в ней описываются ваши кредиты. Здесь могут дополнять все информацией о просрочках и нарушениях. Например, в КИ могут указать:

- Взыскания со стороны сотрудников ФССП;

- Данные об исполнительных производствах;

- Информацию о наличии алиментов;

- Просрочки по оплате услуг мобильной связи и т.д.

Этот полно массивный набор данных позволяет в полной мере оценить вас, как потенциального плательщика. Именно поэтому, в кредитной истории указывают:

- Кредиты которые были;

- Данные о начислении платежей;

- Информацию о просроченных кредитах и т.д.

Исходя из всех вышеперечисленных данных банку удается определить, добросовестно ли вы платили по кредитам ранее. И разумеется, если нет, то это первый признак того, что ваша кредитная история испорчена.

Более того, для отказа по кредиту могут быть использованы даже данные о том, что вы просрочили оплату коммунальных услуг. Но речь идет не о задержках платежей на 1-2 дня. А о тех гражданах, которые с точки зрения поставщика коммунальных услуг являются злостными неплательщиками. Отношение к таким людям очень обособленное.

Плюсом, в основную часть можно добавить еще и персональный рейтинг для заемщика. Бюро рассчитывает его опираясь как раз таки на все вышеперечисленные показатели. Но механизм точного расчета с БКИ:

- Недоступен для большинства;

- Защищен конфиденциальностью.

Разумеется, если ваш рейтинг достаточно высокий, то никаких особых проблем возникнуть не должно. А вот если он низкий, то кредит скорее всего не выдадут.

Плюс к тому, в кредитной истории есть еще и приватная часть документа. Здесь указываются все технические описания и данные по запросам этого документа например. Плюс к тому, здесь укажут:

- Всех кто выдавал вам кредиты;

- Компании выкупившие ваш долг;

- Наличие судебных разбирательств;

- Организации, которые работали с вашими данными.

Ну а в финальной части этого документа указывается вся история ваших кредитных обращений. Для заемщика, эта часть одна из самых важных.Ведь наличие огромного количества отказов может привести к тому, что очередная банковская организация поддастся устоявшейся тенденции и тоже не выдаст вам кредит.

Плюс к тому, в конце документа указываются:

- Признаки того, что вы не платили кредит;

- Просрочки;

- Наличие других проблем.

Например, здесь внесут информацию о том, что вы не платили за кредит несколько раз, за определенный период (3 месяца например).

Итак, с основной структурой кредитных историй мы разобрались. Все что касается дополнительных разделов, находится в ограниченном доступе. Поэтому, если бы у нас была эта информация, публиковать ее точно было бы нельзя. Так как в этом случае, весь механизм в рамках одного банка просто рухнет. И независимой оценки поведения заемщика не получится, ей смогут манипулировать, найдя «бреши».

Альтернативы: кто даёт автокредит, кроме банков?

Казалось бы, если отношения с финансовыми организациями не ладятся, почему бы не поискать счастья в других местах? Увы, целевой кредит на покупку машины вправе давать только банки. Автохаусы тоже проводят сделки через них: слишком велики риски. Можно не сомневаться, что к 2020 г. отрасль полностью отошла к финансовым учреждениям. Разве что физическое лицо согласится продать машину в рассрочку, но найти желающего нелегко.

Обратите внимание! Кредиты в России имеют право давать только кредитные организации. Впрочем, никто не отменял лизинг

Условия там жёстче, чем при кредитовании. Лизинг – это долгосрочная аренда с правом последующего выкупа. Право собственности на предмет не переходит к приобретателю транспорта. Допустил просрочку платежа – лишился и машины, и ранее внесённых средств. Мотивирует к дисциплине

Впрочем, никто не отменял лизинг. Условия там жёстче, чем при кредитовании. Лизинг – это долгосрочная аренда с правом последующего выкупа. Право собственности на предмет не переходит к приобретателю транспорта. Допустил просрочку платежа – лишился и машины, и ранее внесённых средств. Мотивирует к дисциплине.

При каких составляющих дадут автокредит?

Нужно заметить, что для банка такой вид финансирования относительно безопасен. Ведь классическое автокредитование предусматривает покрытие – машину, под залог которой выданы средства. На транспортное средство, как правило, оформляется полная страховка, как и на самого заёмщика. Теоретически, машину и с учёта снять нельзя, но умельцы обходят этот момент (изготавливают дубликат ПТС).

Итак, чтобы получить кредит на машину, ежемесячные платежи банку не должны превышать половины всего дохода, который остаётся после внесения обязательных платежей. И тут всё зависит от алчности агента, принимающего решение по заявке. Если ему важнее продажи – кредит выдадут, даже если в прошлом заёмщик проявил себя недобросовестным должником.

Но при любых сомнениях проблемы в КИ толкуются не в пользу клиента. Оспорить это решение нельзя, можно лишь обратиться в другую организацию. Известны случаи, когда один банк отказывало в кредите, а другой – одобрял его.

Альтернативные возможности получить автокредит

Альтернативу банкам составляют микрофинансовые компании. Недавно они тоже включили в свой перечень услуг кредитование автомобильных покупок. В отличие от банков микрофинансовые организации не столь щепетильны изучении кредитных историй заёмщиков и могут не замечать даже довольно существенные издержки в прошлых займах клиента. Однако нужно понимать, что такое отношение продиктовано не безграмотностью специалистов компании, а высокими конечными процентными ставками, которые начисляются ежедневно или еженедельно. Часто они могут превышать 50-100% стоимости автомобиля. При этом даже малейшие просрочки выплат облагаются повышенными процентами, а при подозрении на неплатёжеспособность клиента дело мгновенно передаётся коллекторам, которые с должниками не церемонятся.

Не стоит полагаться на многочисленных посредников, которые предлагают в Интернете свои услуги в получении автокредита или исправлении кредитной истории. Как правило, это мошенники, которые от имени клиента заключают заведомо невыгодные кредитные сделки и, получив своё вознаграждение, благополучно исчезают, оставляя заёмщика выплачивать неподъёмные суммы, и ещё более ухудшая его неприглядную репутацию плательщика. В лучшем случае это будет дополнительное звено между банком и клиентом, которое съедает часть выделенного заёмщику кредита за его счёт.

Если у вас уже накоплена определённая сумма финансовых средств, но до покупки машины её не хватает, то хорошей альтернативой банковской ссуде является давно проверенный способ занятия денег в долг у обеспеченных друзей или родственников. У этого способа есть положительные и отрицательные стороны. К плюсам относится то, что ссуда может быть беспроцентной или малопроцентной и не требуется собирать документы и искать поручителей. К минусам относится то, что отношения с друзьями и родственниками могут быть надолго или навсегда испорчены.

Если вы на хорошем счету у руководства организации, где осуществляете трудовую деятельность, пользуетесь их доверием и имеете солидный стаж, то можно попросить выдать авансом нужную сумму в счёт будущей зарплаты и сделать, таким образом, кредитором собственное предприятие. Однако при этом нужно выкинуть все мысли о переводе на другое место службы до полной отработки долга и довольствоваться урезанной зарплатой. Подобием такой альтернативы является также обращение за помощью в «чёрную кассу» родного предприятия.

Таким образом, существует множество вариантов для достижения желанной цели

Важно только помнить, что каждый своевременный платеж повышает рейтинг доверия кредиторов!

Как взять автокредит с плохой кредитной историей?

Конкретные нюансы необходимо будет уточнить в финансово — кредитных организациях, куда планируется обратиться. Заявку для оформления автокредита следует подавать сразу в несколько банков, в связи с высокой возможностью получения отказа.

Для повышения вероятности одобрения займа рекомендуется воспользоваться следующими методами:

- Подать полный пакет документов, подтверждающих высокий и стабильный уровень заработной платы, трудовую книжку с соответствующей записью, справки о дополнительном доходе, если таковой имеется, СНИЛС, ИНН и т.д.

- Внести максимально возможную сумму в качестве первоначального взноса.

- Рекомендуется предоставить бумаги, свидетельствующие об уважительных причинах (несчастный случай, потеря работы, болезнь), предшествующих нарушению кредитного договора, после чего кредитная история заёмщика была испорчена.

- Предоставление ценного залога.

- Привлечение поручителей с высоким доходом и «чистым» кредитным досье.

Заём с просрочками

Крупные банки очень скрупулёзно проверяют все данные потенциального клиента, в том числе и кредитное досье, где в обязательном порядке будет указана информация и о просрочках платежей, если таковые действительно были. Вероятность отказа в таком случае слишком велика.

Следовательно можно рекомендовать обратиться в менее крупные банковские организации, лучше даже в новые, которые только нарабатывают клиентскую базу и привлекают заёмщиков к сотрудничеству.

Без первоначального взноса

Оформление автокредита в банке, имея плохую КИ и не имея денежных средств для первоначального взноса, практически невозможно. Но из всякой ситуации есть выход.

Банки и финансово – кредитные учреждения предлагают следующие варианты:

- Потребительское кредитование (некоторые кредитные организации предоставляют данную услугу без первоначального взноса, но под более высокий процент, страхуя возможные риски от потерь).

- Существует возможность получения рассрочки платежа непосредственно у автодилера.

- В последнее время распространена услуга аренды автотранспортного средства с последующим правом выкупа.

Кредит под залог

Автокредиты в большинстве случаев являются залоговыми займами, объектом обеспечения которого выступает само транспортное средство. Но на рынке кредитования существуют и другие банковские продукты, которые позволяют использовать в качестве залога иное имущество.

Ликвидность залога играет первоначальную роль именно поэтому банки устанавливают определённые требования к предмету залога.

Среди наиболее распространённых видов собственности, которая может выступить в качестве обеспечения по кредиту, это депозиты, транспортные средства и недвижимость.

Кредит без справок о доходах

Перечень необходимых документов для оформления автокредита приблизительно одинаковый во всех кредитных организациях. На первом месте в списке стоит справка о доходах 2- НДФЛ или же заявление по форме банка.

Среди наиболее распространённых видов собственности, которая может выступить в качестве обеспечения по кредиту, это депозиты, транспортные средства и недвижимость.

Банки идут в ногу со временем и, более того, стремительно реагируют на экономическое положение в стране и учитывают финансовые возможности клиентов. Это выражаетсяв создании новых программ кредитования, в которых рассматривается не только «белая» зарплата, но и любой другой источник дохода.

Безусловно, выдача автокредита без справок о доходах – это предполагаемые риски для банковских учреждений, соответственно этот фактор будет компенсироваться конкретными ограничениями для заёмщика:

- Максимальная сумма займа может быть снижена.

- Размер первоначального взноса – увеличен.

- Процентная ставка, возможно, станет гораздо выше средних значений.

- Вероятно, что на перечне кредитуемых автомобилей это также отразится, к сожалению, не в лучшую сторону.

Как взять автокредит с плохой кредитной историей — инструкция для заемщика

На этом этапе нужно найти кредитора, который предложит выгодные условия.

Для клиентов с испорченной репутацией финансовая выгода отходит на второй план. Ждать низких ставок не приходится. Основная цель – получить одобрение заявки на ссуду по средним параметрам, без огромной переплаты по страховкам и процентам.

Шаг 1. Выбираем банк и программу кредитования

Помощь вам окажут в автосалоне, через который вы покупаете машину. Дилер предложит специальные программы для новых авто.

Для машин с пробегом тоже есть свои «плюшки», например treid-in, когда в зачет принимают старые машины определенных марок. Можно воспользоваться и госпрограммой поддержки отечественного автопрома.

Условия Trade In могут незначительно отличаться в пользу покупателя или автосалона

Условия Trade In могут незначительно отличаться в пользу покупателя или автосалона

В каждом конкретном случае условия программы определяют срок кредитования, размер первого платежа и проценты. Большинство предложений ограничиваются периодом 5 лет, но можно найти варианты с длительным сроком, на 7 – 10 лет.

Но какую бы программу вы не выбрали, решение о выдаче денег принимает кредитор. Советуем заемщику с плохой кредитной историей и без справок о доходах воспользоваться услугами автосалона по рассылке заявки во все финансовые структуры. Либо самостоятельно найти лояльного заимодавца, проведя анализ предложений и потратив некоторое время на звонки и визиты.

Шаг 2. Собираем документы и подаем заявление

После того, как предварительно одобрили вашу заявку, соберите документы.

Основной комплект для автокредита на б/у авто или новую машину:

- заявка-анкета;

- копия паспорта заемщика и созаемщика (если есть);

- копия водительского удостоверения;

- подтверждение доходов (2НДФЛ или ее альтернативы);

- договор купли-продажи ТС;

- копия ПТС;

- подтверждение оплаты страховки или копия договора СК;

- согласие супруга(и) на передачу залогового имущества кредитору.

Кроме стандартного перечня документов для автокредита, заемщику с низким рейтингом придется предоставить и другие бумаги, по требованию кредитора.

Список документов может быть весьма обширным

Список документов может быть весьма обширным

Если отсутствует справка об официальных доходах, приготовьте подтверждения своей состоятельности: выписки с депозитных счетов, договоры аренды имущества, копии пакета акций крупного металлургического комбината или слитки ценных металлов. Кстати, банковские золотые слитки — отличный залог.

После рассмотрения документов и проверки сведений вы получите решение. Обычно процедура аудита занимает два-три дня. Остается дождаться договоров и внимательно их прочитать.

В договоре купли-продажи продавец и покупатель определяют условия сделки, в том числе и порядок расчетов заемными деньгами. В договоре кредитования могут фигурировать три стороны: покупатель (вы), продавец (автосалон) и кредитор (банк).

В этом случае продавец выступает только получателем денег, а все обязательства по выполнению условий ссуды принимает на себя заемщик. Договор залога определяет все, что касается обеспечения: порядок передачи, страхование, изъятие в случае нарушения расчетов.

Наши советы:

Убедитесь, что присутствует пункт о досрочном погашении без комиссии. Проверьте информацию о полной стоимости кредита (эффективной ставке). Изучите график платежей, информацию о штрафах и пени в случае нарушения сроков

Отдельное внимание уделите договору залога, при любых сомнениях возьмите консультацию юриста

Что будет, если не заплатить автокредит вовремя, смотрите в этом видео:

Шаг 4. Страхуем авто и ждем перечисления средств на счет продавца

После согласования и подписи договоров с продавцом машины и банком, застрахуйте авто по КАСКО. Наличие других полисов (жизни и здоровья) позволит получить лояльность кредитора, но вряд ли отразится на тарифах.

Шаг 5. Регистрируем авто в ГИБДД

Если вы приобретаете авто через автосалон, воспользуйтесь комплексным обслуживанием. Сегодня автобизнес переживает не лучшие времена и уважающие клиентов дилеры предлагают продажи «под ключ», с регистрацией в ГИБДД. Вам останется оплатить пошлину, поставить подписи в журналах регистрации и получить свидетельство.

Шаг 6. Сдаем ПТС на хранение в банк

После всех формальностей необходимо нанести визит в офис кредитора и передать ПТС на хранение. Не забудьте получить выписку об этом. Имеете право распоряжаться машиной по прямому назначению, использовать ее в рабочих или личных целях. Но залоговое авто нельзя продать, подарить или обменять, пока не выплачен кредит и не снято обременение.

Где 100% дают автокредит с плохой кредитной историей

Оформить заявку и получить ответ из банка всего за 30 минут→

Оформить заявку и получить ответ из банка всего за 30 минут →

Получив несколько банковских отказов, заемщики часто ищут ответы на вопрос, какие же банки со 100% гарантией дают автокредит клиентам с плохой кредитной историей. Этому вопросу и посвящена данная статья

Особенности автокредитования при плохой КИ

Дело в том, что абсолютную гарантию не дает никто. Меняются банковские программы, условия кредитования, экономика далеко не в лучшем состоянии. Поэтому компании не всегда дают согласие даже тем, у кого безупречная кредитная история.

Актуальные предложения:

| Банк | % и сумма | Заявка |

| Восточный больше шансов | От 9,9%До 3000000 руб. | Оформить |

| Ренессанс Кредит самый быстрый | От 9,9% До 700000 руб. | Оформить |

| Хоум кредит стоит тоже попробовать | От 9,9%До 1000000 руб. | Оформить |

| Открытие Большая сумма | От 9,9%До 5000000 руб. | Оформить |

Посмотреть все банки, с которыми мы работаем, вы можете здесь ⇒

Есть еще много причин отказа, среди них:

- недостаточный размер зарплаты,

- нет официального трудоустройства,

- у заемщика есть другие невыплаченные кредиты,

- нет гражданства или прописки в регионе обращения,

- в КИ есть записи о судах, банкротстве и т.д.

Что по итогу? Не существует банков, которые бы 100% одобряли всем желающим кредитам. Все финансовые компании нацелены, в первую очередь, на получение максимальной прибыли, поэтому сотрудничество с потенциально ненадежными клиентами для них нежелательно.

Как можно решить проблему? Необходимо искать те компании, которые лояльно относятся к небольшим просрочкам в репутации заемщика, чаще всего, это небольшие региональные учреждения, которые заинтересованы в увеличении клиентской базы.

Вы можете оформить кредит наличными прямо сейчас, выберите банк:

Какие варианты могут быть предложены заемщику?

Если у вас ранее были проблемы с выплатами кредитов, причем неоднократно, то не стоит рассчитывать на самые выгодные условия

Любой банк относится к такому клиенту с осторожностью

Если вам все же необходимо оформить автокредит для семейных или личных целей, у вас есть несколько возможносткей для решения данного вопроса:

- Первый вариант – согласиться на невыгодные, но допустимые условия. Банк может кредитовать клиентов с плохой КИ, но при этом увеличит первоначальный взнос и проценты. Кроме того, вам обязательно придется оформлять личную страховку.

- Второй – оформлять кредиты не через банк, а непосредственно через дилеров. Они могут вовсе не проверять вашу КИ, поскольку обычно эта услуга платная. Но этот вариант не дает гарантии, ведь кредиты все равно выплачиваются банкам.

- Третий – кредитоваться под залог вашего имущества. Это может быть, например, недвижимость в вашей собственности. В этом случае вы сможете получить обычный потребительский кредит под низкий процент и на большую сумму, деньги потратить на любые цели. При этом не нужен будет первый взнос. Подробнее в этой статье.

Кредиторы готовы выдавать автозаймы на определенных условиях с более жесткими требованиями:

- Повышенная процентная ставка

- Небольшая сумма кредитования

- Короткий срок для возврата долга

- Банки попросят минимум 40-50% первоначального взноса.

Возможно, потребуется предоставить приобретаемое или имеющееся в собственности авто в качестве залога. Кроме того, обеспечением может выступить иное имущество. Заранее задумайтесь о поиске хорошего и прилично зарабатывающего поручителя, который имеет положительную кредитную историю.

Оригинальные отзывы по этой теме мы собрали здесь, отзывы настоящих людей, много комментариев, стоит почитать.

Важно, чтобы вы также были официально трудоустроены и имели большой стаж, чтобы банк был уверен в вашей платежеспособности. Некоторые кредиторы просят поставить галочку напротив пункта о том, что вы не будете увольняться по собственному желанию до окончания срока действия кредитного договора

Какие банки могут одобрить автокредит с плохой историей?

Как мы уже писали выше, есть ряд банковских организаций, которые относятся к заемщикам более лояльно, нежели остальные. Конечно, за это придется переплачивать высокими процентами, но это лучше, чем вовсе получать везде отказ.

Вот какие варианты мы можем вам предложить:

| Банк | Сумма лимита, руб. | Процент, годовых |

| Сетелем банк | От 100.000 до 1.500.000 | От 18,4% |

| ЮниКредит Банк | От 100.000 до 1.200.000 | От 18,9% |

| Восточный Экспресс Банк | До 1.000.000 | От 19% |

| Плюс Банк | От 30.000 до 3.000.000 | От 20% до 25,7% |

| Локо-Банк | От 250.000—2.000.000 | От 21,4% |

| Связь-Банк | От 100.000 до 3.000.000 | От 21,5% |

Для предварительного расчета вы можете воспользоваться нашим онлайн-калькулятором: