Оценка финансового состояния предприятия на базе годовой управленческой отчетности

Содержание:

- Практика использования показателей

- Этапы проведения финансового анализа предприятия

- Собираем информацию для экспресс-анализа

- Основные сведения об анализе состояния

- Основные методы финансового анализа

- Необходимость проведения финансового анализа

- Основные методы финансового анализа

- Какова цель финансового анализа?

- Опосредованно заинтересованные субъекты

- Цели и задачи финансового анализа предприятия

- Непосредственно заинтересованные субъекты

- Методы проведения процедуры

- Основные методы финансового анализа

- Основные этапы финансового анализа

- Установление нормативов для сравнения показателей

- Коэффициенты ликвидности

- Вопросы по рассматриваемой теме

Практика использования показателей

На выбор показателей, составляющих систему финансового анализа конкретного предприятия, оказывают влияние многие факторы: объем производства, наличие или отсутствие обособленных подразделений, особенности технологии производства, организационно-правовая форма и другие.

Наиболее часто используются:

- различные виды рентабельности (рентабельность продаж по прибыли от реализации и балансовой прибыли, собственного капитала, рентабельность затрат);

- коэффициенты ликвидности (текущей и абсолютной);

- коэффициент, характеризующий обеспеченность собственными оборотными средствами;

- коэффициент текущей платежеспособности;

- коэффициент финансовой независимости (автономии);

- показатель соотношения собственных средств и заемных;

- различные коэффициенты оборачиваемости (общей, мат. активов, средств, кредиторской задолженности, собственного капитала);

- фондоотдача;

- период оборачиваемости собственного капитала.

При этом объемные показатели (выручка, прибыль, денежные потоки) включаются в общую схему анализа практически повсеместно.

Принятая на предприятии система показателей финансового анализа, методики расчета показателей и анализа данных отражается в ЛНА.

Этапы проведения финансового анализа предприятия

1. Описание цели анализа, его формата

На этом этапе обычно привлекаются аналитики, которые на основе круга вопросов, на которые надо получить ответы, подбирают методы, которыми можно получить нужную информацию.

Уже на этом этапе необходимо понимать:

- кто будет использовать данные финансового анализа, в какой форме должны быть поданы результаты, какова часть конфиденциальной информации;

- промежуток времени, за который понадобятся данные;

- перечень документов, из которых черпают нужную информацию.

2. Предварительный обзор состояния предприятия

Собираются данные о том, каковы ключевые показатели деятельности компании на момент проведения анализа. Обязательно надо зафиксировать такие данные:

- условия работы компании;

- результаты, которых добилось предприятие;

- имущественное положение на начало и конец отчетного периода;

- перспективы.

3. Проверка имущественного и финансового состояния организации

На этом этапе проверяется рациональность вложения денежных средств в активы. Также оцениваются платежеспособность и ликвидность организации.

Обычно рассчитываются такие показатели.

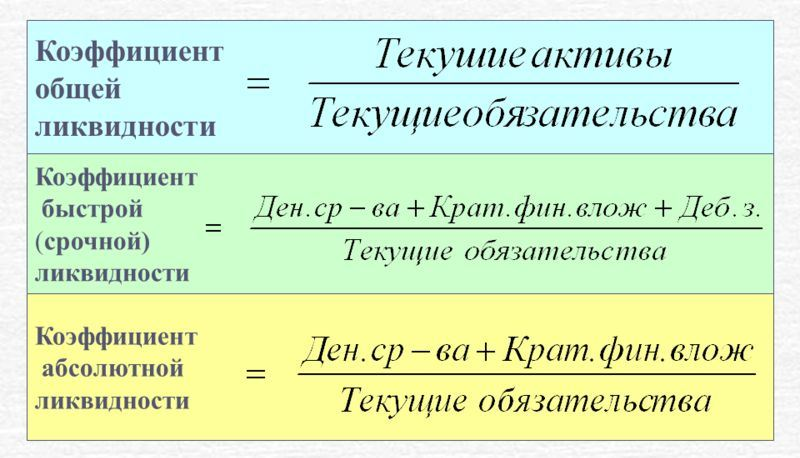

Коэффициенты ликвидности

Обеспечивают понимание способности компании отвечать по краткосрочным обязательствам. В идеале — досрочно. В пессимистичном варианте — с нарушением сроков.

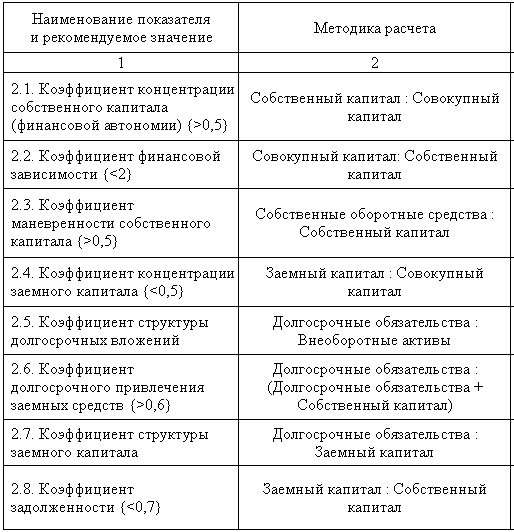

Показатели структуры капитала

На основании приведенных ниже коэффициентов можно понять, насколько компания стабильна в долгосрочной перспективе. Практика показывает, что рассматривать эти показатели необходимо в динамике.

При этом постоянный рост заемного капитала — неблагоприятный фактор. Если в динамике и в сравнении с коэффициентом маневренности собственного капитала заемные средства периодически уменьшаются, это может быть свидетельством особенностей компании (например, сезонности)

Также при оценке структуры капитала важно учитывать репутацию компании, источники привлечения средств

4. Анализ результатов финансово-хозяйственной деятельности

На этом этапе оцениваются и интерпретируются данные таких параметров.

Эффективность использования ресурсов предприятия

Анализируется на основе коэффициентов, приведенных ниже. Практика показывает, что от скорости оборота средств зависит годовой финансовый оборот.

Прослеживается закономерность: ускорение оборота на одном участке ведет к тому же на других. То есть: средства, вложенные в активы, быстрее становятся реальными денежными средствами.

Соответствие плановым показателям

Они задаются внутри компании (реже — вышестоящими организациями). Есть случаи, когда отклонение от плана не говорит о неполадках в работе. Если есть данные о том, что ресурсы перераспределены для достижения высоких результатов в других направлениях, то отставание от плана в определенном сегменте может быть оправданным и нормальным.

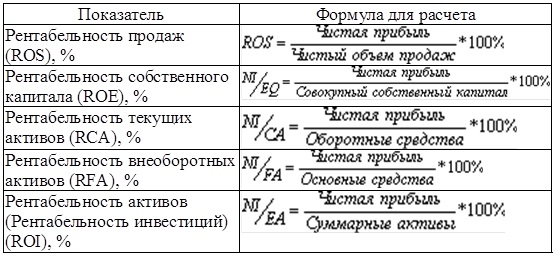

Рентабельность

Этот показатель — комплексная оценка степени эффективности применения разных видов ресурсов предприятия.

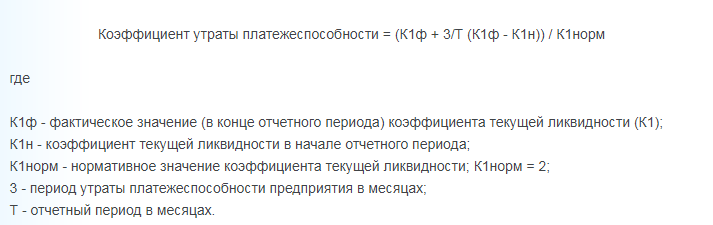

5. Анализ структуры баланса

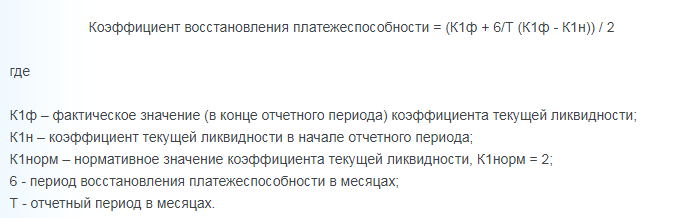

На этом этапе проверяется риск несостоятельности предприятия и возможности ее преодолеть. Обычно рассчитывается коэффициент утраты (или восстановления) платежеспособности. Покажет реальные перспективы компании:

Результат, который меньше 1 — опасный признак. Говорит о том, что в ближайшее время структура баланса может стать неудовлетворительной.

Результат, который больше 1 — свидетельство того, что на протяжении полугода компания может стать платежеспособной.

Оба показателя — вероятностные. Чтобы сделать картину достовернее, можно взять для расчетов не 2, а 4 временных отрезка (и даже более).

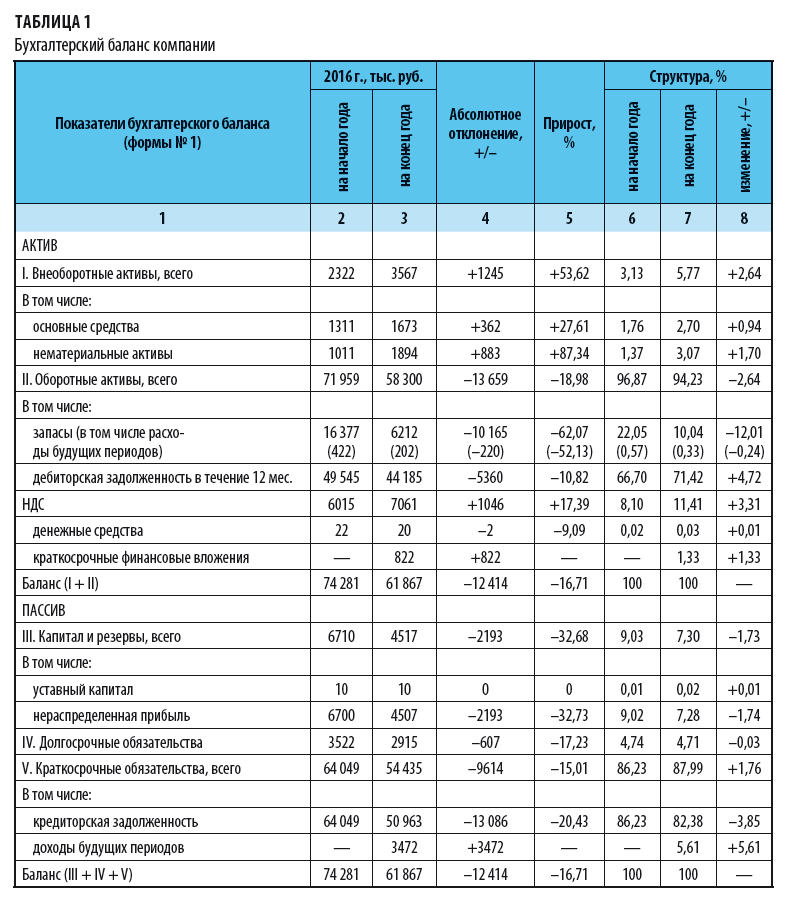

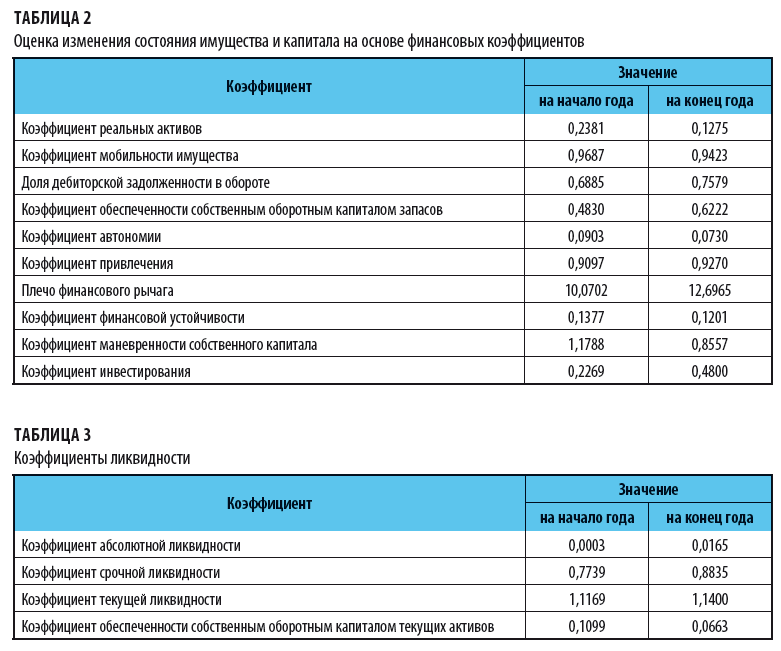

Собираем информацию для экспресс-анализа

Как проанализировать финансовое состояние предприятия и выработать меры, чтобы улучшить его, рассмотрим на примере региональной компании, которая производит кондитерские изделия. Баланс компании представлен в табл. 1, результаты расчетов финансовых коэффициентов и коэффициентов ликвидности — в табл. 2, 3.

Рассчитаем коэффициент утраты (восстановления) платежеспособности:

- к концу года коэффициент обеспеченности собственным оборотным капиталом меньше нормального значения (≥ 0,1);

- коэффициент текущей ликвидности меньше нормального значения (2,0), но есть тенденция роста показателя.

Оценим возможность восстановления платежеспособности в ближайшие 6 месяцев:

коэффициент восстановления платежеспособности = (1,14 + 6 / 12 × (1,14 – 1,1169)) / 2 = 0,58 (< 1,0).

Таким образом, руководству предприятия следует сформировать рациональные управленческие решения, чтобы восстановить платежеспособность предприятия в ближайшие 6 месяцев.

Основные сведения об анализе состояния

В рамках анализа ключевыми являются эти показатели:

- Наличие капитала, результаты его применения.

- Структура пассивов и активов.

- Экономическая независимость фирмы.

- Наличие производственных рисков.

- Структура оборотных активов.

- Риск банкротства.

- Степень платежеспособности.

- Привлекательность для инвесторов.

Существуют абсолютные и относительные показатели для анализа. Абсолютные практически не используются в виду повышенной инфляции. Рассмотрим виды относительных значений:

- Стандартные значения для установления степени риска несостоятельности, которые приняты в какой-либо деловой среде.

- Сравнение с показателями других организаций, работающих в той же отрасли.

- Показатели, относящиеся к деятельности предприятия, за прошлые периоды.

Кто именно должен заниматься анализом? Ответственность за это может быть передана руководителям, учредителям. Но это внутренние пользователи. То есть это представители фирмы. Но анализ могут проводить внешние пользователи. К примеру, это партнеры фирмы или ее кредиторы. Анализ может проводиться:

- Банком (ему это нужно для установления степени риска при выдаче кредита).

- Поставщиками (для установления риска просрочки платежей).

- Налоговой (для исполнения плана поступления налогов в казну).

- Инвесторами (составление прогноза относительно размера прибыли, которую можно будет извлечь из инвестиций).

Соответственно, анализ может быть внешним или внутренним. Внешний выполняется на основании поверхностных данных, к которым есть доступ у внешних пользователей. Внутренний анализ может совершаться на основании углубленных сведений. Связано это с тем, что у внутренних пользователей есть доступ ко всем нужным документам.

Существуют такие методы для анализа финсостояния:

- Общая оценка финсостояния и его изменения.

- Анализ ликвидности.

- Оценка экономической устойчивости фирмы.

- Анализ коэффициентов.

При анализе финсостоянии нужно использовать сразу несколько методов. Требуется захватывать сразу несколько направлений в динамике.

Основные методы финансового анализа

Исследование финансовой устойчивости предприятия требует использования разнообразных методов, предназначенных специально для проведения аналитической деятельности.

Среди основных методов финансового анализа многие исследователи выделяют:

- Факторный анализ. Позволяет оценить влияние различных факторов на итоговую финансовую отчетность. При помощи данного способа аналитики способны определить причины, которые вызывают изменения в показателях.

- Пространственный или сравнительный анализ. За аналитическую основу берутся как отдельные показатели фирмы, так и межхозяйственные отчеты конкурирующих компаний.

- Трендовый анализ. Этот способ позволяет изучить отклонения отчетных показателей за квартал или год, по сравнению с базисным периодом. Трендовый вариант способствует формированию приблизительного прогноза на будущее.

- Вертикальный или глубинный анализ. При помощи данного метода определяются структура основных финансовых показателей и их удельный вес в балансе предприятия.

- Метод финансовых коэффициентов. Позволяет дать объективную оценку состояния фирмы.

- Горизонтальный анализ. Его также называют временным, продольным или ретроспективным. Главная цель горизонтального метода финансового анализа – это сравнение отчетности с предыдущими периодами. Такой способ проверки позволяет выявить тенденции развития фирмы.

Все варианты финансового анализа базируются на данных бухгалтерского учета и отчетности.

Формы бухгалтерской отчетности

Полученные показатели могут быть:

- Абсолютными. Для этих данных характерны объем, численность или размер. Расчёт абсолютных показателей всегда выражается в какой-либо единице измерения: денежной, условной, натуральной.

- Средними. Показатели используются для обобщения полученной информации. Средняя величина является «центром» анализируемых данных.

- Относительными. Эти показатели представляют собой отношение одних абсолютных данных к другим. Другими словами, данные показывают, сколько единиц одной величины приходится на единицу другой.

Количественные

Количественные методы – это способы проведения финансового анализа, в основе которых лежат краткие математические вычисления.

Дополнительная информация. В ходе исследования аналитики получают точные цифры, согласно которым производится дальнейший логический выбор верного варианта действий.

Среди количественных методов можно выделить:

- Экономико-математические способы. Наиболее популярным представителем данного метода является корреляционно-регрессивный анализ. На втором месте находится факторный анализ.

- Балансовый метод;

- Статистические способы. К ним относятся следующие методы: индексный, табличный, графический, вариант цепных подстановок.

- Двойную запись.

Показатели для оценки финансовой устойчивости

Качественные

Качественные методы представляют собой целый ряд аналитических приемов и способов, которые основаны на профессиональной интуиции и опыте аналитиков, а также их логическом мышлении.

При помощи них можно сделать вывод:

- об экономической устойчивости фирмы;

- о платежеспособности и ликвидности компании;

- о кредитоспособности предприятия;

- об инвестиционном потенциале организации.

Мозговой штурм

Качественный анализ состоит из целого ряда эвристических приемов, к которым относятся:

- метод деловых игр;

- мозговой штурм;

- разработка сценариев;

- метод экспертных оценок.

Данные способы чаще всего применяются в прогнозировании и стратегических исследованиях.

Необходимость проведения финансового анализа

Цикл управления компанией включает в себя следующие этапы:

1. Постановка целей

2. Планирование

3. Исполнение

4. Контроль

5. Анализ

6. Формирование управленческого воздействия

7. Корректировка планов/целей

Такая структура характерна как для стратегического управления, в рамках которого разрабатывается бизнес-идеология компании и ставятся долгосрочные (качественные) цели, так и для оперативного управления, задачей которого является поддержание от периода к периоду пошаговой реализации целей, поставленных на стратегическом уровне.

Бюджетное управление (как методика оперативного финансового управления) также проходит по вышеуказанному циклу, и значение этапа анализа заключается:

a. На уровне всего периода — в оценке значений планируемых и достигнутых финансовых показателей периода на соответствие стратегическим целям.

b. На уровне текущего управления — в оценке величины отклонений достигнутых значений показателей от запланированных для данного периода.

Именно на основе анализа можно сформировать обоснованное и своевременное управленческое решение по корректировке оперативных планов (целей) предприятия либо о продолжении выбранного курса.

Таким образом, анализ финансового состояния предприятия как основа для выработки управленческих решений является важнейшим этапом в процессе бюджетирования.

Основные методы финансового анализа

1. Чтение бухгалтерской отчетности — общее ознакомление с финансовым положением по данным баланса, приложений к нему и отчета о прибылях и убытках.

2. Горизонтальный (временной) анализ состоит в сравнении показателей бухгалтерской отчетности с параметрами предыдущих периодов.

Наиболее распространенными приемами горизонтального анализа являются:

- простое сравнение статей отчетности и изучение причин их резких изменений;

- анализ изменения статей отчетности по сравнению с колебаниями других статей.

При этом наибольшее внимание уделяют случаям, когда изменение одного показателя по экономической природе не соответствует изменению другого показателя. 3

Вертикальный (структурный) анализ осуществляют в целях определения удельного веса отдельных статей баланса в общем итоговом показателе и последующего сравнения полученного результата с данными предыдущего периода. Он позволяет рассмотреть соотношение между внеоборотными и оборотными активами, собственным и заемным капиталом, определить структуру капитала по его элементам

3. Вертикальный (структурный) анализ осуществляют в целях определения удельного веса отдельных статей баланса в общем итоговом показателе и последующего сравнения полученного результата с данными предыдущего периода. Он позволяет рассмотреть соотношение между внеоборотными и оборотными активами, собственным и заемным капиталом, определить структуру капитала по его элементам.

Горизонтальный и вертикальный анализ дополняют друг друга и при составлении аналитических таблиц могут применяться одновременно.

4. Трендовый анализ основан на расчете относительных отклонений параметров отчетности за ряд периодов (кварталов, лет) от уровня базисного периода. С помощью тренда формируют возможные значения показателей в будущем, т. е. осуществляют прогнозный анализ.

5. Сравнительный (пространственный) анализ проводят на основе внутрихозяйственного сравнения, как отдельных показателей предприятия, так и межхозяйственных показателей аналогичных компаний-конкурентов.

6. Факторный анализ — это процесс изучения влияния отдельных факторов (причин) на результативный показатель с помощью детерминированных и статистических приемов исследования. При этом факторный анализ может быть как прямым (собственно анализ), так и обратным (синтез). При прямом способе анализа результативный показатель разделяют на составные части, а при обратном — отдельные элементы соединяют в общий результативный показатель.

7. Метод финансовых коэффициентов — расчет отношений данных бухгалтерской отчетности и определение взаимосвязей показателей. Наибольшее распространение получили следующие три коэффициента: ROA, ROE, ROCE (ROIC).

Какова цель финансового анализа?

Цель финансовой оценки – это получение определенного количества ключевых параметров, максимально информативных, которые помогают сделать объективную оценку и сформировать точную картину финансового положения предприятия, с прибылями и убытками включительно. Процедура позволяет определить и оценить структуру активов и пассивов при расчете с кредиторами и дебиторами. Анализ финансовых показателей позволяет и аналитикам, и руководящим лицам не только определить инвестиционную привлекательность объекта. Он дает возможность сделать максимально точный прогноз на ближайшую перспективу. Достижение цели анализа становится возможным благодаря выполнению целого комплекса аналитических задач. Принятие решений в разных отраслях деятельности происходит за счет постоянной осведомленности в определенном вопросе на основании отбора, анализа и оценки исходной сырой информации.

Опосредованно заинтересованные субъекты

Опосредованно заинтересованные субъекты анализа – это лица, которые отстаивают и защищают интересы непосредственно заинтересованных субъектов. В категорию заинтересованных лиц входят аудиторские компании и консультанты, биржи и юристы, пресса, ассоциации и профсоюзы. Деятельность этих субъектов оправдана тем, что они обладают специфическими знаниями и, используя самые распространенные методы финансового анализа, преподносят своим клиентам информацию в такой форме, которая будет им понятна. Именно на основании уже переработанных данных и выставленных оценок непосредственно заинтересованные в деятельности компании лица принимают свои решения. Цель финансового анализа будет зависеть исключительно от того, какая группа субъектов заинтересована в его проведении.

Цели и задачи финансового анализа предприятия

Финансовый анализ выполняется для того, чтобы принять обоснованные управленческие решения.

На предприятиях проводится как внешний, так и внутренний анализ:

- внутренним анализом занимаются сотрудники компании, используя более широкую базу (не только данные открытой отчетности, но и специфическую внутреннюю отчетность, вплоть до того, каков процент брака и рекламаций по тому или иному виду продукции) и большую степень детализации (то есть изучается не только общий результат предприятия, но и локальные показатели отдельных подразделений); чаще всего данные внутреннего финансового анализа не предоставляются общественности и могут быть достаточно специфическими, в них отражаются не только результаты, но и механизмы, которые к ним привели;

- внешний анализ выполняется сторонними специалистами, представляющими интересы как бизнеса (партнеров, кредиторов, инвесторов), так и контролирующих органов (например, Федеральная налоговая служба), СМИ, научных организаций; целью проведения внешнего анализа являются: определение степени рисковости вложений капитала в предприятие, прогнозирование возможной доходности инвестиций, конкурентоспособности фирмы; отчеты максимально формализованы.

Иными словами, внешний анализ — констатация фактов. Внутренний — углубленная оценка причинно-следственных связей.

Также финансовый анализ предприятия может быть:

- полным, тематическим (зависит от объема);

- предварительный, текущий (или оперативный), ретроспективный (зависит от периода, за который проведен анализ).

Задачи подчиняются цели и виду исследования, среди них:

- полная, объективная и своевременная оценка состояния финансов компании на отчетную дату;

- выявление причин, которые привели к такому состоянию дел;

- обнаружение резервов и ресурсов (возможно, не использованных), которые можно использовать для оптимизации деятельности предприятия в финансовой сфере;

- проработка конкретных шагов, направленных на улучшение финансового состояния компании;

- прогнозирование финансовых результатов будущих периодов.

Непосредственно заинтересованные субъекты

В роли субъектов анализа выступают непосредственно и опосредованно заинтересованные в развитии конкретного предприятия лица. К непосредственно заинтересованным лицам можно отнести собственников предприятия, сотрудников компании, банки-кредиторы, поставщиков и покупателей, налоговые органы и руководство. Для каждого из субъектов характерно изучение информации в соответствии с имеющимися интересами. К примеру, владельцы компаний определяют, исходя из анализа, рост или сокращение доли частного капитала, оценивают эффективность использования имеющихся ресурсов администрацией учреждения. Кредиторы и поставщики определяют на основе информации рациональность предоставления кредита, его сроки и гарантии возврата. Потенциальные собственники и кредиторы, изучая финансово-хозяйственный анализ предприятия, уточняют для себя, насколько выгодно им будет предоставить свой капитал компании. Руководство любой компании оставляет за собой право углублять анализ на основании данных из производственного учета.

Методы проведения процедуры

Методы финансового анализа, которые помогают реализовать его цель, формировались на протяжении многолетней мировой практики. Сегодня выделяют шесть основных направлений.

- Горизонтальный, или временный анализ. Он подразумевает сравнение каждой позиции отчета с аналогичным, но за предшествующий период.

- Вертикальный, или структурный анализ. Это изучение структуры финансовых параметров с параллельной оценкой воздействия каждого из параметров на итог работы предприятия.

- Трендовый анализ происходит при сравнении каждой из позиций отчета с данными предшествующих периодов. Определяется тренд, динамика развития конкретного предприятия. Случайные влияния на каждый конкретный период работы компании отсеиваются. Методика позволяет сделать аналитический прогноз на будущее.

- Анализ коэффициентов. Это подсчет отношений между позициями отчета или позициями по разным формам отчета. Проводится поиск связей между параметрами оценки.

- Сравнительный и факториальный анализы.

Основные методы финансового анализа

4.1. Аналитический метод

Аналитический метод является наиболее простым и представляет собой сравнение однородных показателей финансовой отчетности на определенных временных интервалах.

Данный метод является больше диагностическим и позволяет оценить тенденции изменения статей бухгалтерского баланса по горизонтали (сопоставление показателей за разные отчетные периоды) и по вертикали (сопоставление показателей актива и пассива).

4.2. Метод коэффициентов

Метод коэффициентов является более сложным. Он основан на расчете соотношений определенных показателей финансовой отчетности. Указанные коэффициенты позволяют сравнивать предприятие с другими предприятиями отрасли и составить общую картину развития компании.

Анализ коэффициентов — это изучение взаимосвязи двух и более показателей, характеризующих финансовую деятельность предприятия. Наиболее полную картину можно увидеть, изучая эти коэффициенты в динамике и сравнивая показатели предприятия со средними отраслевыми показателями.

На сегодняшний день, при анализе предприятия, нет необходимости рассчитывать все известные коэффициенты, а их сейчас более 200. Чаще всего, наибольший интерес представляет анализ двух основных критериев работы компании: эффективность и платёжеспособность.

4.3. Модельный метод

Этот метод также называют предиктивным, или методом прогнозных моделей. Он является наиболее сложным из перечисленных и используется для оценки будущего финансового состояния компании. Данный метод может использовать не только данные о финансовом состоянии предприятия, но и любую иную информацию: географическую, демографическую и, даже, климатические изменение.

Суть метода в нахождение ключевых факторов, оказывающих доминирующее воздействие на развитие предприятия, подбора весовых коэффициентов этих факторов на основании исторических показателей компаний-аналогов, и, попытке спрогнозировать финансовое состояние компании при помощи данных уравнений.

Основные этапы финансового анализа

Этап 1. Предварительный. На нём определяются цели и задачи финансового анализа и происходит сбор и обработка первичной информации, основным источником которой является бухгалтерская отчётность.

Этап 2. Непосредственно финансовый анализ выбранным методом:

- Аналитический;

- Метод коэффициентов;

- Модельный метод;

Этап 3. Является заключительным и состоит в интерпретации полученного результата, формировании заключения и рекомендаций.

Почему просто бухгалтерского учета недостаточно для принятия эффективных управленческих решений?

- Эти данные отражают прошлые события и уже состоявшиеся факты финансовой жизни предприятия.

- Методы ведения учета, способы оценки активов, разница в налоговом законодательстве и прочие факторы могут помешать корректному сравнению предприятий и их эффективности.

- Бухгалтерская отчётность легко вуалируется и фальсифицируется, не отражает в полной мере стоимость активов, не охватывает все доходообразующие факторы. Например, связанные с интеллектуальным капиталом.

- Бухгалтерская прибыль не может быть критерием долгосрочных управленческих и финансовых решений.

Финансовый анализ не является только инструментов стратегического планирования. С таким же успехом его применяют в оперативной деятельности.

Например, в мониторинге состояния дебиторской и кредиторской задолженностей, в выборе наиболее рациональных форм расчёта с поставщиками и заказчиками, в подержании необходимого остатка денежных средств на счетах.

Установление нормативов для сравнения показателей

Главным моментом анализа является сравнение полученных значений. Сравнение может производиться по различным периодам, бизнесам и направлениям деятельности, плану и факту, а также относительно нормативных значений коэффициентов. Такие нормативы берутся из следующих источников:

- данные статистических исследований отрасли или всей национальной экономики;

- оценки рейтинговых агентств и консалтинговых фирм;

- собственные статистические данные компании по истории своей деятельности;

- оценки руководителей предприятия.

Преимуществом использования общепринятых нормативных значений является простота и дешевизна их получения, а недостатком — большая вероятность их неадекватности специфике конкретного предприятия. Ситуация с самостоятельно определяемыми нормативами обратная: их получение сопряжено с высокими затратами времени, информации, труда, квалификации и, в конечном счете, денег, но и полезность их для данного предприятия, скорее всего, будет значительно выше.

Вообще, мы бы не рекомендовали брать конкретные значения нормативов из учебников по экономическому анализу, особенно зарубежных, поскольку такие значения рассчитывались для предприятий, функционировавших в специфических для них национальных, экономических и отраслевых условиях и в другое время. Максимально информативным для каждого предприятия будут являться самостоятельно установленные им нормативы, базирующиеся на собираемой от периода к периоду на самом предприятии статистике.

Коэффициенты ликвидности

Под ликвидностью предприятия имеется в виду его способность в любой момент перекрыть свои обязательства сроком до 12 месяцев с помощью оборотных активов.

Ликвидность актива определяется скоростью, с которой он обращается в денежные средства. Чем быстрее это происходит, тем выше ликвидность.

Выделяют следующие коэффициента ликвидности.

- Коэффициент абсолютной ликвидности. Это результат от деления активов, обладающих абсолютной ликвидностью, на обязательства с наиболее короткими сроками. В числителе дроби находятся денежные средства и краткосрочные финансовые вложения, в знаменателе – итог V раздел баланса, от которого предварительно отняли сумму доходов будущих периодов.

Коэффициент демонстрирует долю обязательств, которую предприятие может погасить, используя абсолютно ликвидные активы. В норме он больше 0,2–0,5. В случае с компанией «Евразия» составляет 0,8.

- Коэффициент быстрой ликвидности. Получившаяся в результате дробь – это та часть обязательств, которая будет погашена, если предприятию своевременного вернут дебиторскую задолженность. Формула аналогична предыдущей, но к денежным средствам и финансовым вложениям в числителе добавляется дебиторская задолженность сроком до года. В норме коэффициент больше 0,8.

На примере его рассчитать не получится, так как в бухгалтерском балансе нет разбивки дебиторской задолженности по срокам.

- Коэффициент текущей ликвидности. После его нахождения видно, сколько у предприятия оборотных средств в пересчете на рубль обязательств сроком менее 1 года. Определяется как отношение итога раздела II к наиболее срочным обязательствам. Должен быть больше 2, в нашем примере составляет 1,4.

Третий показатель ниже нормы, следовательно, предприятие не может считаться платежеспособным из-за недостатка ликвидности. Чтобы исправить ситуацию, необходимо либо нарастить количество оборотных активов, либо пересмотреть структуру заемных средств с увеличением долгосрочных обязательств.

Вопросы по рассматриваемой теме

Показатели каких документов нужно изучить в первую очередь для проведения финансового анализа?

При проведении финансового анализа сначала в любом случае необходимо обратить внимание на данные бухгалтерской отчетности организации. Это основной документ, который содержит массу показателей, определяющих положение компании

На основе данных баланса или приложений к нему можно вычислить различные коэффициенты, значений которых может хватить для обоснованных выводов по эффективности работы организации и принятия текущих решений.

Финансовый анализ важен для каждого предприятия. Его основной целью является определение устойчивости компании в условиях рынка и принятие грамотных решений по дальнейшему управлению организацией. В процессе анализа рассчитывается множество коэффициентов, которые участвуют в построении окончательных выводов.

| Оценка стоимости бизнеса | Финансовый анализ по МСФО | Финансовый анализ по РСБУ |

| Расчет NPV, IRR в Excel | Оценка акций и облигаций |