Глава 22 нк рф. акцизы

Содержание:

- Плательщики акцизного налога

- Операции, не облагаемые акцизом

- Ответственность и штрафы

- Плательщики акцизов

- Подакцизные товары

- Преимущества и недостатки акцизной системы

- Когда уплачивают акцизы

- Подакцизные и неподакцизные товары

- Понятие акциза

- Техника внедрения

- Пиво — подакцизный товар или нет

- Административная и уголовная ответственность при продаже сигарет без акциза

- На что акцизный налог не устанавливается

- Акцизы на нефтепродукты с 1 января 2019 года

- Порядок исчисления и уплаты акцизов

Плательщики акцизного налога

Плательщиками налога являются:

— Лицо, что производит подакцизные товары (продукцию) на таможенной территории Украины, в том числе из давальческого сырья.

— Лицо — субъект хозяйствования, которая ввозит подакцизные товары (продукцию) на таможенную территорию Украины.

— Физическое лицо — резидент или нерезидент, которая ввозит подакцизные товары (продукцию) на таможенную территорию Украины в объемах, подлежащих налогообложению в соответствии с таможенным законодательством.

— Лицо, реализующее конфискованы подакцизные товары (продукцию), подакцизные товары (продукцию), признанные бесхозными, подакцизные товары (продукцию), за которыми не обратился владелец до конца срока хранения, и подакцизные товары (продукцию), которые по праву наследования или на других законных основаниях переходят в собственность государства, если эти товары (продукция) подлежат реализации (продажи) в установленном законодательством порядке.

— Лицо, что реализует или передает во владение, пользование или распоряжение подакцизные товары (продукцию), которые были ввезены на таможенную территорию Украины с освобождением от налогообложения до истечения срока, определенного законом в соответствии с пунктом 213.3 статьи 213 настоящего Кодекса.

— Лицо, на которое возлагается соблюдение требований таможенных режимов, предусматривающих освобождение от налогообложения, в случае нарушения таких требований.

— Лицо, на которое возлагается выполнение условий по целевому использованию подакцизных товаров (продукции), на которые установлена ставка налога 0 гривен за 1 литр 100-процентного спирта, 0 евро за 1000 кг нефтепродуктов в случае нарушения таких условий.

— Лицо, на которое при осуществлении операций с подакцизными товарами (продукцией), не подлежащих налогообложению или освобождаются от налогообложения, возлагается выполнение условий по целевому использованию подакцизных товаров (продукции) в случае нарушения таких условий.

Плательщиками особого налога на операции по отчуждению ценных бумаг и операций с деривативами является физическое или юридическое лицо — резидент или нерезидент (в том числе их обособленные подразделения), которые проводят операции с деривативами или продажи, обмена или других способов отчуждения ценных бумаг, кроме случаев , предусмотренных пунктом 213.2 статьи 213 Кодекса.

Не являются плательщиками особого налога на операции по отчуждению ценных бумаг и операций с деривативами центральные органы исполнительной власти и их территориальные органы, государственные учреждения и организации — субъекты предпринимательской деятельности.

Не являются плательщиками особого налога на операции по отчуждению ценных бумаг и операций с деривативами физические или юридические лица — резиденты или нерезиденты (в том числе их обособленные подразделения), которые проводят операции по отчуждению акций сберегательных (депозитных) сертификатов, акций частных акционерных обществ, корпоративных прав в другой, чем ценные бумаги, форме, ценных бумаг, корпоративных прав в другой, чем ценные бумаги, форме, эмитированных нерезидентами.

Операции, не облагаемые акцизом

Освобождаются от налогообложения акцизами следующие операции:

Передача подакцизных товаров несамостоятельными структурными подразделениями друг другу для производства иных подакцизных товаров.

Реализация подакцизных товаров, помещенных под таможенную процедуру экспорта, за пределы территории РФ с учетом потерь в пределах норм естественной убыли или ввоз подакцизных товаров в портовую особую экономическую зону с остальной части территории РФ.

Передача собственнику или по его указанию другим лицам подакцизных товаров, произведенных из давальческого сырья, если данные товары реализуются за пределы территории РФ в соответствии с таможенной процедурой экспорта с учетом потерь в пределах норм естественной убыли.

Первичная реализация (передача) конфискованных и бесхозяйных подакцизных товаров, которые подлежат передаче на промышленную переработку под контролем таможенных и налоговых органов либо уничтожению.

Передача в структуре одной организации:

произведенного этилового спирта для дальнейшего производства спиртосодержащей парфюмерно-косметической продукции или спиртосодержащей продукции бытовой химии в металлической аэрозольной упаковке;

ректификованного этилового спирта, произведенного налогоплательщиком из спирта-сырца, подразделению, осуществляющему производство алкогольной и (или) подакцизной спиртосодержащей продукции;

произведенных дистиллятов винного, виноградного, плодового, коньячного, кальвадосного, вискового для выдержки и (или) купажирования в целях дальнейшего производства (розлива) этой же организацией алкогольной продукции

Обратите внимание! Вышеперечисленные операции не подлежат налогообложению только при ведении и наличии отдельного учета операций по производству и реализации (передаче) таких подакцизных товаров.

Ввоз на территорию РФ подакцизных товаров, от которых произошел отказ, и которые подлежат обращению в государственную или муниципальную собственность, а также в случае их размещения в портовой особой экономической зоне.

Эти операции не облагаются акцизом только при условии фактического вывоза подакцизных товаров за пределы территории РФ в таможенной процедуре экспорта или ввоза подакцизных товаров в портовую особую экономическую зону.

Ввоз и вывоз подтверждается представлением всех соответствующих документов в налоговый орган.

Обращаем внимание!

Ранее от уплаты акциза при совершении таких операций налогоплательщик освобождался только при подаче в налоговый орган банковской гарантии. Ее подают в инспекцию не позднее 25-го числа месяца, в котором у налогоплательщика возникает обязанность представления декларации по акцизам

Период ее действия должен составлять не менее 10 месяцев со дня истечения установленного срока исполнения налогоплательщиком обязанности по уплате акциза.

Однако с 1 июля 2017 года экспортеры могут получить освобождение от уплаты акциза при предоставлении договора поручительства. Нововведние обозначено в п. 2.2 ст. 184 НК РФ — в действующей редакции Кодекса этого пункта нет, он вступит в силу с 1 июля 2017. Поручительство оформляется в соответствии с гражданским законодательством РФ договором между налоговым органом и поручителем (третьим лицом, не обязательно кредитным учреждением), по форме, утверждаемой ФНС. Срок действия такого договора должен составлять не менее десяти месяцев со дня истечения установленного срока исполнения экспортером обязанности по уплате акциза и не более одного года со дня заключения договора поручительства. Операции по выдаче поручительств налогоплательщиком, не являющимся банком, по норме нового пп. 15.3 п. 3 ст. 149 НК РФ не подлежат налогообложению.

Новые правила применяются к договорам поручительства, обеспечивающим исполнение обязательств по налогам, срок уплаты которых наступает после 1 июля 2017 года.

Изменения предусмотрены Федеральным законом от 30.11.2016 N 401-ФЗ.

Ответственность и штрафы

Незаконные действия с подакцизной алкогольной продукцией грозят административной и уголовной ответственностью. Меры воздействия зависят от того, кто совершил преступление и какой тяжести. Если алкоголь незаконно продает физическое лицо, его штрафуют на 30-50 тысяч рублей и конфискуют товар. Аналогичные действия предпринимателя или крестьянского хозяйства штрафуют на 100-200 тысяч с конфискацией.

Отсутствие у продавца лицензии на алкогольную продукцию карается административным штрафом. Для должностных лиц штраф 500 тысяч-1 млн. рублей и конфискация товара. За нарушение лицензионных требований юридическое лицо заплатит 100-150 тысяч рублей.

На территории России запрещено продавать алкоголь после установленного времени. В разных регионах вводят разные ограничения времени. В праздничные дни введен полный запрет на покупку алкоголя. Регионы дополняют список праздничных дней, но общероссийские дни следующие:

- 1 сентября.

- День последнего звонка и выпускного.

- 1 июня.

- 27 июня.

Несоблюдение запрета карается административным штрафом. Для организаций до 40 тысяч рублей, для должностных лиц до 4 тысяч и для граждан до 2 тысяч рублей.

Уголовная ответственность наступает за продажу спиртного физическим лицом несовершеннолетнему гражданину. 2 меры пресечения: штраф 50-80 тысяч и привлечение к оплачиваемому труду на 12 месяцев. Такое же наказание грозит человеку за неоднократную незаконную продажу алкоголя.

Если алкоголь продавала организованная группа на сумму выше 1 млн. рублей, им грозит:

- заключение до 5 лет;

- привлечение к труду до 5 лет;

- штраф 3-4 млн. рублей.

Компания, которая незаконно изготовила и продала спиртное свыше 100 тысяч рублей, но не более 1 млн., штрафуется на 2-3 млн. рублей. Вместо штрафа назначают принудительные работы или заключение на 3 года.

Стать автором

Стать экспертом

Плательщики акцизов

Плательщиками акциза признаются лица, признаваемые налогоплательщиками в связи с перемещением товаров через таможенную границу Российской Федерации, определяемые в соответствии с Таможенным Кодексом Российской Федерации ().

Подакцизные товары

Подакцизными товарами признаются ():

- этиловый спирт, произведенный из пищевого или непищевого сырья, в том числе денатурированный этиловый спирт, спирт-сырец, дистилляты винный, виноградный, плодовый, коньячный, кальвадосный, висковый (далее также в настоящей главе — этиловый спирт);

- спиртосодержащая продукция (растворы, эмульсии, суспензии и другие виды продукции в жидком виде) с объемной долей этилового спирта более 9%, за исключением алкогольной продукции, указанной в пп. 3 настоящего пункта;В целях настоящей главы не рассматриваются как подакцизные товары следующие товары:

- лекарственные средства, прошедшие государственную регистрацию в уполномоченном федеральном органе исполнительной власти и внесенные в Государственный реестр лекарственных средств, лекарственные средства (включая гомеопатические лекарственные препараты), изготавливаемые аптечными организациями по рецептам на лекарственные препараты и требованиям медицинских организаций, разлитые в емкости в соответствии с требованиями нормативной документации, согласованной уполномоченным федеральным органом исполнительной власти;

- препараты ветеринарного назначения, прошедшие государственную регистрацию в уполномоченном федеральном органе исполнительной власти и внесенные в Государственный реестр зарегистрированных ветеринарных препаратов, разработанных для применения в животноводстве на территории Российской Федерации, разлитые в емкости не более 100 мл;

- парфюмерно-косметическая продукция разлитая в емкости не более 100 мл с объемной долей этилового спирта до 80% включительно и (или) парфюмерно-косметическая продукция с объемной долей этилового спирта до 90% включительно при наличии на флаконе пульверизатора, разлитая в емкости не более 100 мл, а также парфюмерно-косметическая продукция с объемной долей этилового спирта до 90% включительно, разлитая в емкости до 3 мл включительно;

- подлежащие дальнейшей переработке и (или) использованию для технических целей отходы, образующиеся при производстве спирта этилового из пищевого сырья, водок, ликероводочных изделий, соответствующие нормативной документации, утвержденной (согласованной) федеральным органом исполнительной власти;

- виноматериалы, виноградное сусло, иное фруктовое сусло, пивное сусло.

- алкогольная продукция (водка, ликероводочные изделия, коньяки, вино, фруктовое вино, ликерное вино, игристое вино (шампанское), винные напитки, сидр, пуаре, медовуха, пиво, напитки, изготавливаемые на основе пива, иные напитки с объемной долей этилового спирта более 0,5%, за исключением пищевой продукции в соответствии с перечнем, установленным Правительством Российской Федерации;

- табачная продукция;

- автомобили легковые;

- мотоциклы с мощностью двигателя свыше 112,5 кВт (150 л.с.);

- автомобильный бензин;

- дизельное топливо;

- моторные масла для дизельных и (или) карбюраторных (инжекторных) двигателей;

- прямогонный бензин. Для целей настоящей главы под прямогонным бензином понимаются бензиновые фракции, полученные в результате переработки нефти, газового конденсата, попутного нефтяного газа, природного газа, горючих сланцев, угля и другого сырья, а также продуктов их переработки, за исключением бензина автомобильного и продукции нефтехимии;Для целей настоящей статьи бензиновой фракцией является смесь углеводородов, кипящих в интервале температур от 30 до 215 град. С при атмосферном давлении 760 миллиметров ртутного столба;

- топливо печное бытовое, вырабатываемое из дизельных фракций прямой перегонки и (или) вторичного происхождения, кипящих в интервале температур от 280 до 360 градусов Цельсия.

Преимущества и недостатки акцизной системы

Применение акцизов в налоговой системе, как уже отмечалось выше, носит характер регулирующий, в отношении тех товаров, которые государство считает роскошью, или вредящих здоровью граждан. По сути акциз – это завуалированный «штраф» за приобретение таких товаров. По мысли законодателей, акцизы позволяют:

- стабильно наполнять бюджет;

- стимулировать потребление и производство в определенном «правильном» русле.

Однако на практике у этого явления две стороны, и экономисты, социологи не прекращают полемику по вопросу применения акцизов и их постоянного повышения.

Например, повышение цен за счет акцизов на табак и алкоголь приводит к тому, что население, употребляющее указанные товары, переходит на более дешевые, зачастую контрафактные аналоги, качество которых отследить невозможно.

Положительный эффект, свидетельствующий об уменьшении потребления вышеуказанных товаров, возможен, как показывает мировой опыт, лишь в долгосрочной перспективе (более четверти века) и в ограниченном количестве мировых держав (в настоящее время это произошло в Италии и Швейцарии). Тем не менее у «акцизного» метода борьбы за здоровье нации много сторонников среди законодателей – ставки продолжают увеличиваться год от года.

Похожая ситуация и с акцизами на автомобили, бензин. Часть специалистов считает применение к этим товарам указанного налога правомерным, отмечая, что автомобиль все еще остается роскошью для населения, особенно в сельской местности. В то же время, по их мнению, увеличение акцизов в этой сфере приведет рынок авто:

- к снижению количества автомобилей в крупных городах;

- к переходу на производство электромобилей.

Заключение

С помощью косвенных налогов — акцизов — государство не только пополняет свой бюджет, но и регулирует спрос на определенные товары: табак, алкоголь, автомобили и др. Операции с этими товарами облагаются акцизом. Законодатель предусматривает и ряд исключений. Налоговая база по каждому подакцизному товару рассчитывается отдельно. Ставки по акцизам применяются твердые, в процентах и комбинированного характера. Значения ставок регулярно изменяются, как правило, в сторону повышения.

В гл. 22 НК РФ подробно рассматриваются вопросы налогообложения акцизами операций с подакцизными товарами.

Положительным моментом применения акцизных рычагов регулирования спроса является стабильный приток средств в бюджет. Повышение за счет акцизов цены вредных для здоровья товаров может уменьшить потребление и снизить негативные последствия их использования (автомобили, табак, алкоголь). Эту точку зрения разделяют не все специалисты, указывая, что потребитель в таком случае стремится перейти на более дешевые аналоги того же товара и эффект может оказаться обратным.

Постоянное повышение налогового бремени отрицательно сказывается и на экономике в целом.

Когда уплачивают акцизы

Налоговый период по акцизам — один календарный месяц. Для всех подакцизных товаров кроме алкоголя акциз уплачивается дважды в равных долях за один период:

- Первую выплату делают до 25 числа в месяц после месяца, когда подакцизный товар был продан / передан.

- Вторую выплату делают до 15 числа через месяц после продажи / передачи товара.

Для алкоголя и спиртосодержащих товаров другие правила:

- за алкоголь, проданный с 1 по 15 число месяца, акциз платят до 25 числа этого же месяца;

- за алкоголь, проданных с 15 числа до конца месяца, акциз платят до 15 числа следующего месяца.

По акцизам можно применять вычеты, аналогично НДС, условия вычетов прописаны в ст. 200 и ст. 201 НК РФ. Например, вычет можно сделать, если вы используете подакцизный товар как сырье при производстве других подакцизных товаров, при этом уплатили акциз продавцу или в бюджет при ввозе товара, а ставки акциза установлены на единицу измерения НБ.

Ведите учет, начисляйте зарплату и отчитывайтесь в облачном сервисе Контур.Бухгалтерия. Сервис автоматически делает большинство расчетов, напоминает о датах платежей и отчетности, в нем есть инструменты для финансового контроля и оптимизации налогов. Первые две недели работы бесплатны для всех новичков.

Подакцизные и неподакцизные товары

Облагаемыми акцизом товарами законодатель признает:

- спирты и содержащую их продукцию;

- напитки, содержащие алкоголь;

- табак, изделия из него, в том числе и употребляемый нагреванием, жидкий никотин, электронные сигареты;

- легковые авто и мотоциклы;

- бензин, ДТ, моторные масла, керосин авиационный, средние дистилляты (например, топливо печное и судовое), сырье нефти;

- газ природный (в контексте международных договоров РФ);

- параксилол, бензол, ортоксилол.

Из общего правила есть исключения. Так, не облагаются акцизами содержащие спирт: лекарства, ветпрепараты (если они разлиты в малые емкости, не более 100 мл), парфюмерия и косметика (до 90% включительно спиртосодержания, разлита в емкости по 100 мл, имеется механизм для разбрызгивания, если процент спирта до 80, пульверизатор не нужен; либо если процент спирта составляет до 90, а объем розлива до 3 мл); отходы спиртопроизводства, сусло, виноматериалы.

Как уплачиваются акцизы на ГСМ (дизельное топливо, бензин)?

Алкогольные напитки, более чем на 0,5% содержащие спирт, облагаются так же, за некоторым исключением. Существует правительственный Перечень пищевой продукции, куда в том числе входят и товары со спиртосодержанием более 0,5%, и они не облагаются акцизом (документ утв. Постановлением Прав-ва №1344 от 9/11/17 г.). К ним, например, относят напитки брожения, квасы, пряные напитки до 1,2% крепости включительно, кисломолочные продукты (ст. 181 НК РФ, Перечень, утв. пост. №1344).

Понятие акциза

Акциз — налог, которым облагаются потребители различной продукции, попадающей под косвенное налогообложение. Данные условия накладываются на товары, попадающие под монопольное производство и обладающие большой рентабельностью на рынке. В отличие от пошлины на сбор с оборота, акцизы накладываются на сырьё, чей спрос не будет меняться от изменения ценовой категории.

Целей на установление подобного рода «податей» достаточно. Но основными выделяют — экономические и фискальные. В ряде обстоятельств, может быть произведена организация сбора на те товары, чья продажа нарушает экономическую поддержку изделий национального назначения и изготовления. Допустим, если Япония выпускает автомобили определенной марки, то цены конкурентов не могут быть меньше. В случае с фискальным сбором, правительство устанавливает на него ограничения, потому что продажа изделий делает производителю прибыль, чьё наличие превышает допустимые нормы.

Техника внедрения

1828 «Old Frizzle»

Акцизный сбор часто применяется путем прикрепления марки к продаваемой продукции. В случае табака или спирта , например, производители могут быть предоставлены (или не требуются , чтобы купить) определенное объемное количество акцизных марок от правительства и затем обязаны прикрепить один к каждому пакету сигарет или бутылок духов , производимым.

Одним из наиболее заметных примеров этого является развитие Туз Пик как особо сложной карты с тех пор, как на ней был обязан нести штамп об .

Государственная монополия, такая как монополия на алкоголь, является еще одним методом обеспечения уплаты акцизов.

Пиво — подакцизный товар или нет

Если вы задаетесь вопросом: пиво подакцизный товар или нет, ответ — да! Пенный напиток с содержанием алкоголя 0,5%-8,6% и выше облагается акцизом. Безалкогольное не попадает под действие налога. Это постановление сформулировано в 22 главе Налогового Кодекса. В разделе «Акциз на алкоголь» пиво отсутствует. Государство берет налог на слабоалкогольный напиток как на самостоятельный товар.

Налог на пиво введен для того, чтобы повысить цену напитка и сделать его менее доступным. Акциз напрямую влияет на итоговую цену продукта, поступающего на прилавки. Разумеется, налог платит не покупатель, но эта издержка производителя или продавца уже включена в цену на товар розничного магазина или питейного заведения. Слишком дешевое пенное доступно разным сегментам потребителей. Предполагается, что повышение цены на товар подействует на спрос. А значит, меньший процент покупателей позволит себе данную покупку. Таким образом, Правительство минимизирует проблему алкогольной зависимости граждан.

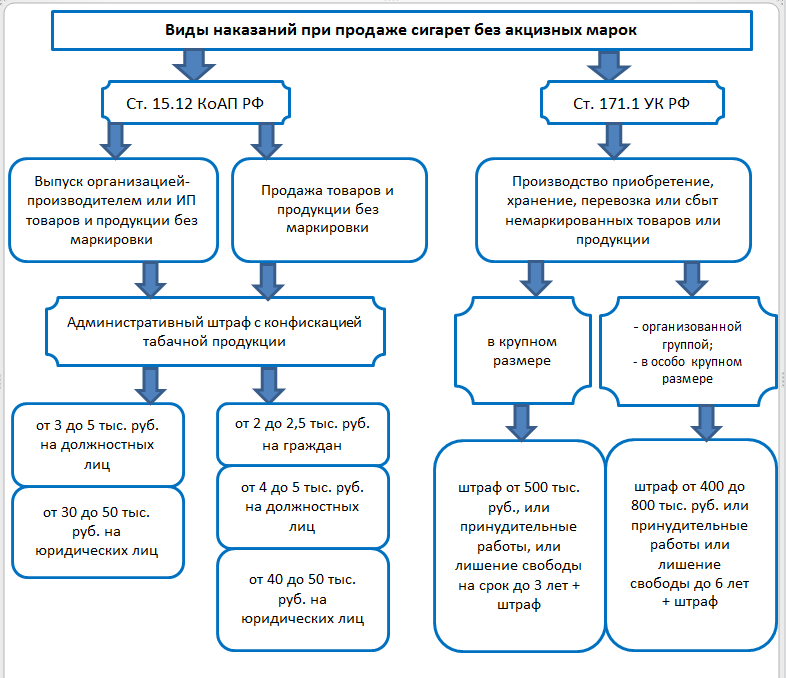

Административная и уголовная ответственность при продаже сигарет без акциза

При продаже табачной продукции, подлежащей маркировке, без акцизных марок (включая ее производство, а также при нарушении установленного порядка маркировки и/или нанесения информации) предусмотрена ответственность 2 видов:

- административная (если размеры реализации табачной продукции не признаются крупными);

- уголовная (если правонарушение совершено организованной группой, в крупном или особо крупном размере).

Для классификации размера реализации немаркированных табачных изделий применяется ст. 169 УК РФ, определяющая 2 понятия:

- крупный размер — стоимость немаркированных табачных изделий превышает 100 000 руб.;

- особо крупный размер — стоимость продукции превышает 1 млн руб.

Общая схема ответственности при продаже табачной продукции без акцизных марок приведена ниже.

Уголовная ответственность за продажу сигарет без акцизных марок (если такая обязанность определена законом) наступает, если:

- установлен умысел виновного на последующий сбыт табачной продукции либо подтвержден факт ее продажи;

- доказан крупный размер табачной продукции.

- «За “серую” зарплату накажут и работодателя, и работника»;

- «Минфин напомнил условия для штрафа по ст. 123 НК РФ»;

- «Штрафы за 6-НДФЛ: ФНС разъясняет правила наложения».

На что акцизный налог не устанавливается

Акцизом не облагаются следующие товары:

Акцизом не облагаются следующие товары:

- Лекарства, прошедшие регистрацию и внесенные в реестр лекарственных средств. Сюда же входят препараты, изготавливаемые самими аптеками по рецептам.

- Лекарственные препараты для животных, если они прошли регистрацию, включены в реестр, разработаны на территории России и продаются в емкостях не более 100 мл.

- Отходы, которые пойдут на дальнейшую переработку или будут использованы в технических целях.

- Отходы, которые образовались при производстве этилового спирта из продуктов или ликероводочных изделий.

- Парфюмерия и косметика, подходящая под следующие требования:

- доля этилового спирта не должна превышать 80%, объем – 100 мл;

- доля этилового спирта составляет 90%, объем – до 100 мл, также на упаковке имеется пульверизатор (духи);

- доля этилового спирта не превышает 90%, объем – до 3 мл.

Также от обложения освобождены следующие операции с подакцизными товарами:

- Передача между отделениями одной организации для производства других подакцизных товаров, если те не являются самостоятельными налогоплательщиками.

- Экспорт за пределами РФ.

- Первичная реализация товаров, переданных в пользу государства: сюда входят конфискованные или бесхозные вещи.

Акциз – это косвенный налог на определенные группы продуктов (алкоголь, сигареты, автомобили и бензин), который позволяет государству значительно пополнять казну. Также наличие акцизной марки позволяет выявить подделку: марки могут получить только производители, которые выпускают товар в надлежащих условиях и платят налоги.

Смотрите видео, в котором подробно разъясняется, что такое акциз:

Акцизы на нефтепродукты с 1 января 2019 года

Продукты, произведенные из нефти, причисляются к подакцизной категории товара. Поэтому их выпуск облагается налогом. Отличительной их особенностью является сложный химический путь получения. Косвенным налогом облагается любая продукция, произведенная из нефти. Это автомобильное масло, керосин, дистилляторы и другое. В 2019 году на нефтепродукты сохраняется уровень акциза, предусмотренный для предыдущего года. Начисляется он при транспортировке готовой продукции своему филиалу для продажи, дальнейшей обработки или использования в собственных целях. Формула, по которой вычисляется коэффициент:

А = НБ х НС – НВ, где:

- А – акциз;

- НБ – налоговая база;

- НС – налоговая ставка;

- НВ – налоговый вычет.

Рассчитывать акциз на нефть должно само предприятие, которое занимается производством. Фискальные послабления со стороны правительства направляются на сдерживание рыночных цен на бензин и другую продукцию, предусмотренные для покупателя.

Порядок исчисления и уплаты акцизов

Сумма акциза по подакцизным товарам (в том числе при ввозе на территорию РФ) исчисляется по итогам каждого налогового периода в зависимости от вида налоговой ставки, установленной для данного вида подакцизного товара в НК РФ:

-

по товарам, в отношении которых установлены твердые налоговые ставки, — как произведение соответствующей налоговой ставки и налоговой базы;

-

по товарам, в отношении которых установлены комбинированные налоговые ставки, — как сумма, полученная в результате сложения сумм акциза, исчисленных как произведение твердой налоговой ставки и объема реализованных (переданных, ввозимых) подакцизных товаров в натуральном выражении и как соответствующая адвалорной налоговой ставке процентная доля максимальной розничной цены таких товаров.

Исчисленную указанным образом сумму акциза налогоплательщик имеет право уменьшить на налоговые вычеты. Вычетам подлежат суммы акциза, предъявленные продавцами и уплаченные налогоплательщиком при приобретении подакцизных товаров либо уплаченные налогоплательщиком при ввозе подакцизных товаров на таможенную территорию РФ, выпущенных в свободное обращение, в дальнейшем использованных в качестве сырья для производства подакцизных товаров.

Правила применения налоговых вычетов в зависимости от видов подакцизных товаров и операций, совершаемых с ними, установлены в статье 200 НК.

Налоговые вычеты производятся на основании счетов-фактур и других документов, установленных в статье 201 НК и подтверждающих произведенные расчеты.

Уменьшенная на налоговые вычеты исчисленная налогоплательщиком сумма акциза подлежит уплате в бюджет.

Уплата акциза при реализации (передаче) налогоплательщиками произведенных ими подакцизных товаров по общему правилу производится исходя из фактической реализации (передачи) указанных товаров за истекший равными долями не позднее 25-го числа месяца, следующего за отчетным месяцем, и не позднее 15-го числа второго месяца, следующего за отчетным месяцем, по месту производства таких товаров.